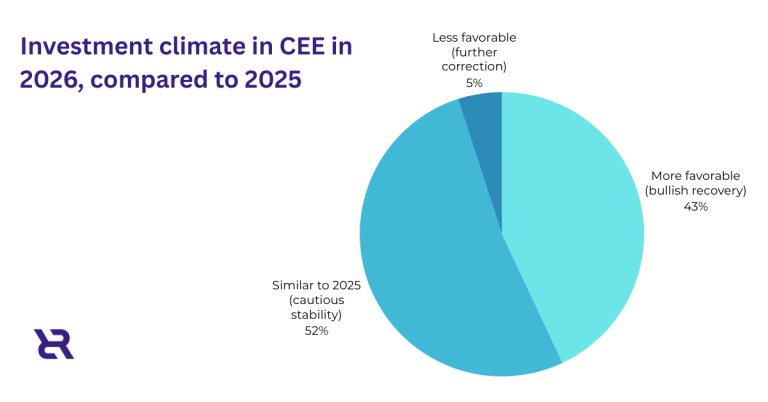

Badanie przeprowadzone na 22 funduszach VC działających w Europie Środkowo-Wschodniej wskazuje jednak, że mniej niż 50 % inwestorów w regionie spodziewa się poprawy klimatu inwestycyjnego w 2026 roku w porównaniu do 62 % w 2025 r. To sugeruje rosnącą ostrożność inwestorów, mimo że znaczna część z nich planuje zwiększyć alokację kapitału w najbliższych miesiącach. Analiza The Recursive obrazuje, że CEE nie jest wyjątkiem od globalnych trendów VC, ale regionem, który musi balansować między potencjałem innowacyjnym a potrzebą ostrożnej alokacji kapitału. Takie uwarunkowania stawiają przed startupami wyzwanie: wykazać realną skalowalność i długoterminową odporność modeli biznesowych, aby przekonać coraz bardziej wymagających inwestorów.

Główne wnioski z raportu: nastroje i działania inwestorów VC w CEE

Ostrożność vs. chęć inwestycji

- Nastroje są umiarkowanie ostrożne: mniej niż połowa funduszy uważa, że 2026 będzie lepszym rokiem inwestycyjnym niż 2025 r.

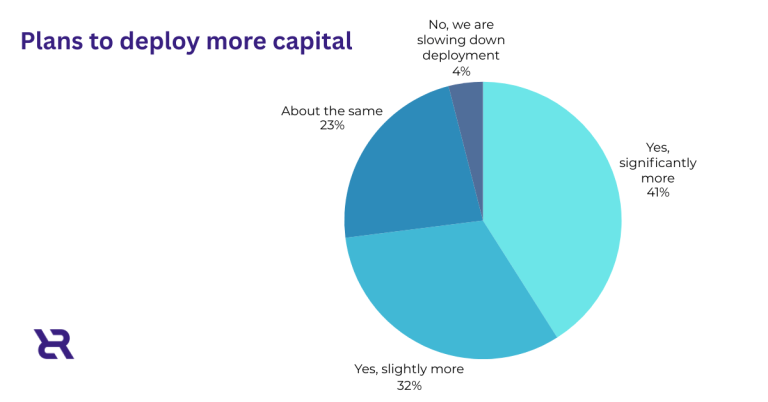

- Mimo tego ok. 70 % ankietowanych planuje wdrożyć nowe inwestycje lub zwiększyć alokację kapitału, co wskazuje na aktywność mimo niepewności co do warunków rynku .

- Interpretacja: to nie „zamrożenie kapitału”, ale raczej selektywne i bardziej przemyślane decyzje inwestycyjne.

Sektory strategiczne: AI, Deep Tech, HealthTech i bezpieczeństwo

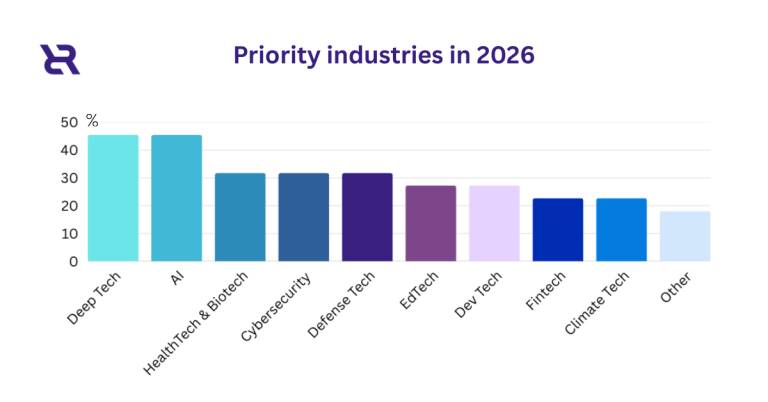

- Inwestorzy wskazują, że AI nadal dominuje jako priorytet, a postęp technologiczny w tym obszarze wpływa na model budowania firm (AI staje się „współzałożycielem”, a nie tylko narzędziem) .

- Deep Tech i robotyka są postrzegane jako sektory o wysokim potencjale, co potwierdzają rosnące zainteresowanie bardziej zaawansowanymi rozwiązaniami technologicznymi .

- Po AI kolejnymi preferowanymi obszarami są HealthTech, Cybersecurity oraz Defense Tech, choć ten ostatni budzi mieszane oceny ze względu na ograniczenia etyczne, regulacyjne oraz widoczność rynku .

- Interpretacja: regionalne VC dostrzega wartości w technologicznych pionach kluczowych dla przyszłej konkurencyjności na rynku globalnym, ale alokacja kapitału jest uwarunkowana selektywnymi kryteriami jakościowymi i perspektywą zwrotu.

„Trudne” sektory i ryzyka inwestycyjne

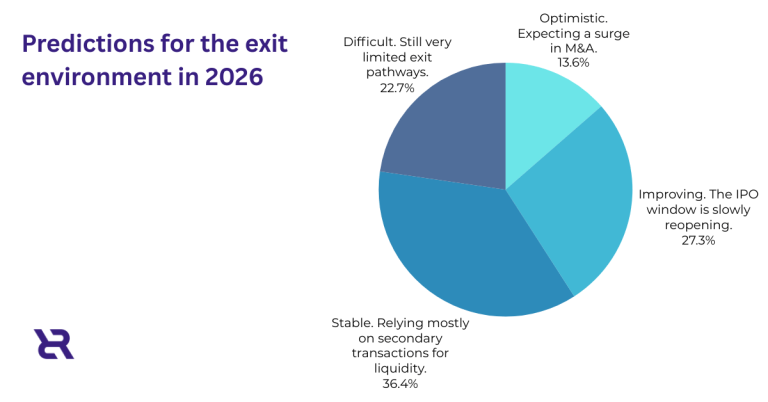

- Raport wskazuje, że pewne segmenty — np. Web3, gaming, PropTech czy części B2B/enterprise SaaS o niejasnym modelu ekonomicznym — mogą mieć trudności z pozyskaniem kapitału z powodu wyższych kosztów finansowania i wolniejszego wzrostu popytu .

- Konsekwencja: nawet w regionie z wieloma perspektywicznymi startupami, VC operują coraz bardziej selektywnie, kierując kapitał tam, gdzie model biznesowy i trajectory wzrostu jest najbardziej klarowny.

Dłuższa perspektywa: jak sytuacja w 2026 wpisuje się w trend CEE

- Trend ustabilizowany, ale wymagający głębszego rynku – dane z Vestbee potwierdzają, że rynek VC w CEE w 2025 r. wykazuje stosunkowo stabilną liczby rund inwestycyjnych, ale wartości kapitału podlegają koncentracji w większe transakcje, często z udziałem firm o międzynarodowych ambicjach.

- Rola Polski i hubów regionalnych – Polska, jako jedno z kluczowych rynków w regionie, notowała rekordową liczbę rund VC, co świadczy o umocnieniu pozycji lokalnych ekosystemów innowacji .

Dynamika vs. selektywność

- Ostrożność inwestorów: mniej niż połowa VC w CEE spodziewa się poprawy klimatu inwestycyjnego w 2026 r., co kontrastuje z bardziej optymistycznymi prognozami sprzed roku.

- Kapitał nadal płynie, ale selektywnie: większość funduszy planuje inwestycje, ale kieruje środki w najbardziej perspektywiczne technologie.

- Kluczowe sektory: AI, Deep Tech, HealthTech i Cybersecurity pozostają priorytetami, podczas gdy mniej „mission-critical” obszary zmagają się z presją wartościowej selekcji.

- Regionalne perspektywy: dane z innych analiz potwierdzają, że rynek VC w CEE jest stabilny, z wyraźnym udziałem Polski jako aktywnego hubu inwestycyjnego.

Wnioski i implikacje dla founderów i inwestorów

- Zrozumienie selektywności VC: rynek premiuje nietuzinkowe zespoły i skalowalne modele biznesowe z globalnym adresowaniem.

- Koncentracja na technologiach przyszłości: w warunkach niepewności inwestorzy alokują kapitał tam, gdzie widzą defensywną przewagę technologiczną (szeroka mozaika AI/Deep Tech) i realną ścieżkę monetyzacji.

- Niepewność makroekonomiczna i koszty finansowania sprawiają, że decyzje VC są bardziej dogłębne — co z jednej strony ogranicza szybkie rundy, a z drugiej generuje przestrzeń dla wysokiej jakości early-stage startupów, które potrafią udowodnić swoją wartość od pierwszych etapów.