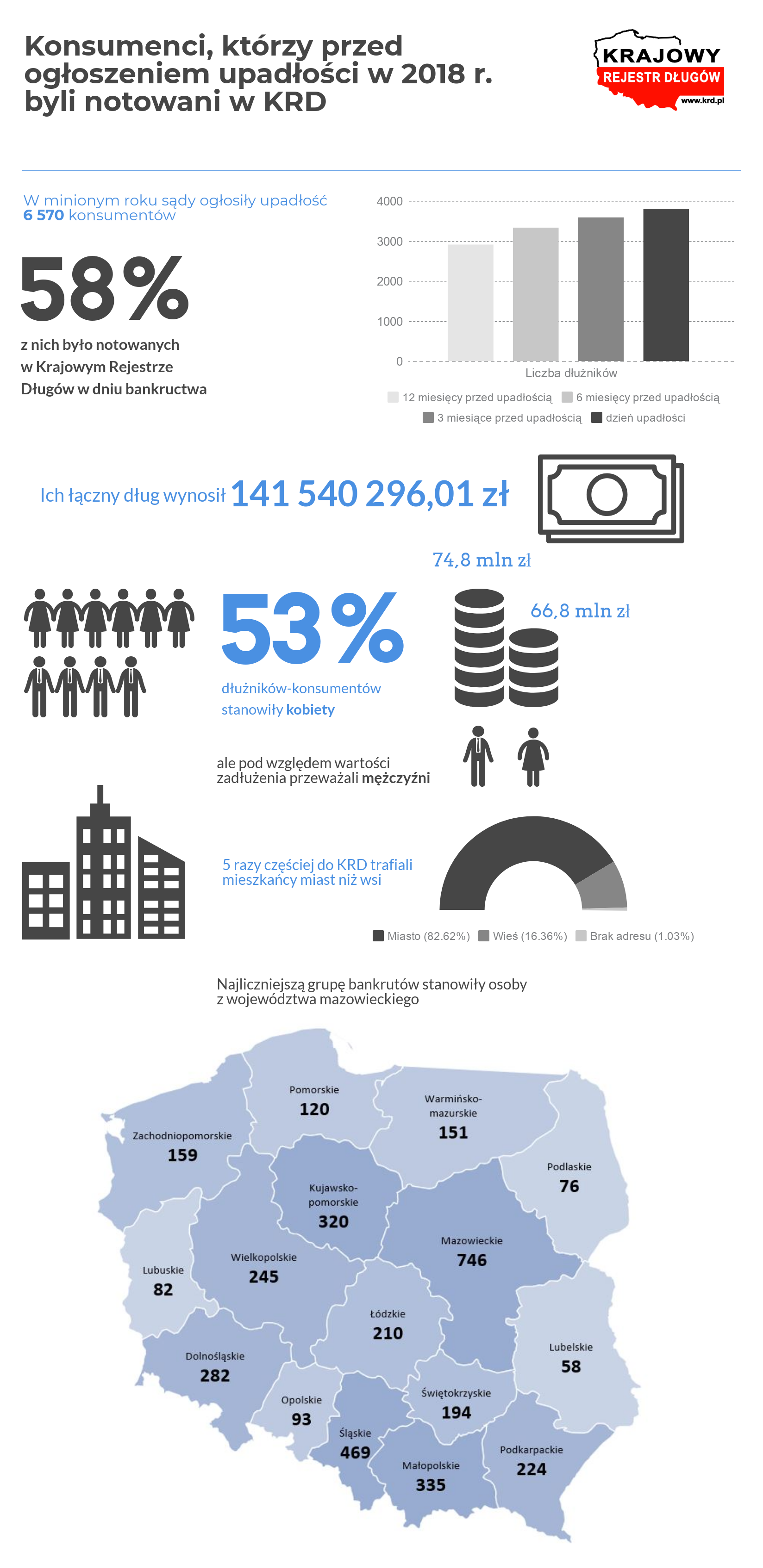

Według danych Centralnego Ośrodka Informacji Gospodarczej, liczba bankructw osób prywatnych wzrasta sukcesywnie od stycznia 2015 r., kiedy to zmieniono przepisy ułatwiające upadłość konsumencką i obniżono koszty, jakie musiał ponieść dłużnik chcący ogłosić upadłość. W minionym roku sądy ogłosiły upadłość 6 570 osób. Ponad połowa z nich była wcześniej notowana w Krajowym Rejestrze Długów: na 12 miesięcy przed upadłością w rejestrze widniało 2 908 konsumentów, na pół roku przed – 3 331, na kwartał przed – 3 587 i w dniu upadłości – 3 803. Na każdego z nich przypadały średnio 3 niezapłacone zobowiązania.

– Analiza tych danych pokazuje, jak długotrwałym i złożonym procesem jest bankructwo. Jego symptomy pojawiają się dużo wcześniej. Często na kilka miesięcy lub lat przed ogłoszeniem upadłości przez sąd. O tym, że sytuacja finansowa poszczególnych osób stopniowo się pogarsza, może świadczyć rosnąca liczba niezapłaconych w terminie zobowiązań i kwota zaległości. W przypadku ubiegłorocznych bankrutów średni dług dłużnika na przestrzeni 12 miesięcy wzrósł z 33 371 zł do 37 218 zł. Tyle wynosi 10-krotność przeciętnego wynagrodzenia w Polsce. Dla wielu dłużników to kwota zaporowa, często już nie do spłacenia – wyjaśnia Adam Łącki, prezes Zarządu Krajowego Rejestru Długów Biura Informacji Gospodarczej SA.

Komu byli winni bankrutujД…cy dЕ‚uЕјnicy

Zadłużeni bankruci w największym stopniu zalegali z uregulowaniem długu firmom windykacyjnym i funduszom sekurytyzacyjnym, które odkupują długi od pierwotnych wierzycieli, głównie banków, towarzystw ubezpieczeniowych i operatorów telekomunikacyjnych. W sumie branży windykacyjnej byli winni 82,9 mln zł. Nieco ponad 41,6 mln zł stanowiły ich zaległości względem instytucji finansowych (takich jak banki, firmy pożyczkowe i SKOK-i) i ubezpieczycieli. Na trzecim miejscu znalazło się zadłużenie wobec administracji państwowej i samorządowej (9,5 mln zł). Dalej – zaległości z tytułu opłat za Internet, radio, TV, mieszkanie, prąd, wodę i mandaty za jazdę bez biletu.

Płeć piękna bardziej zagrożona, ale męska mocniej zadłużona

W grupie konsumentów, którzy przed ogłoszeniem bankructwa byli notowani w Krajowym Rejestrze Długów, przeważała płeć piękna (53 proc.). To zupełnie odwrotnie niż w przypadku wszystkich osób notowanych w KRD, gdzie kobiety stanowią 37 proc. dłużników. Mężczyźni z kolei, choć pod względem liczby bankructw nie dorównywali kobietom, zdecydowanie przewyższali je pod względem wartości zadłużenia. W ubiegłym roku ich łączne zadłużenie wynosiło 74,8 mln zł, podczas gdy zobowiązania pań były o 8 mln zł niższe: 66,8 mln zł.

NajwiД™kszД… grupД™ bankrutГіw w KRD stanowiЕ‚y osoby wieku 36-45 lat, zarГіwno pod wzglД™dem liczby dЕ‚uЕјnikГіw (973), liczby zobowiД…zaЕ„ (3 234), jak i Е‚Д…cznej kwoty zadЕ‚uЕјenia (43,5 mln zЕ‚). Na drugim miejscu byЕ‚y osoby z przedziaЕ‚u wiekowego: 56-65 lat, ktГіre nieznacznie wyprzedzaЕ‚y dЕ‚uЕјnikГіw z dwГіch kolejnych grup wiekowych: 46-55 i powyЕјej 65 lat.

W ubiegЕ‚ym roku, przed upadЕ‚oЕ›ciД…, 5 razy czД™Е›ciej do KRD trafiali mieszkaЕ„cy miast niЕј wsi. DominowaЕ‚y tu osoby z miejscowoЕ›ci powyЕјej 300 tys. mieszkaЕ„cГіw. NajwiД™kszД… grupД™ bankrutГіw, ale teЕј z najwyЕјszД… kwotД… zadЕ‚uЕјenia, stanowili mieszkaЕ„cy wojewГіdztwa mazowieckiego. Drugie miejsce pod wzglД™dem liczby bankructw naleЕјaЕ‚o do ЕљlД…ska, trzecie do MaЕ‚opolski.

Skuteczna upadЕ‚oЕ›Д‡ konsumencka

Wielu zadłużonych konsumentów wierzy, że upadłość to dla nich druga szansa. Tymczasem nie każdy może liczyć na automatyczne oddłużenie, ponieważ upadłość, z założenia, ma na celu zaspokojenie roszczeń wierzycieli. Przesłanką do ogłoszenia upadłości jest sytuacja, w której wartość długu przekracza wartość majątku. Rozpoczyna się więc żmudny proces spłaty, który zawsze pozbawia dłużnika majątku. W dużym uproszczeniu wygląda to tak: kiedy sąd ogłosi upadłość konsumenta, wyznacza syndyka, który ustala listę wierzycieli, sporządza spis inwentarza, likwiduje cały majątek konsumenta i układa plan spłaty wierzycieli. Finalnie konsument reguluje należności według planu, po czym następuje jego oddłużenie. W postanowieniu o ustaleniu planu spłaty wierzycieli sąd określa, w jakim zakresie i w jakim czasie, nie dłuższym niż 36 miesięcy (w niektórych przypadkach 54 miesiące), konsument musi spłacać zobowiązania wynikające z listy wierzytelności i jaka część zobowiązań powstałych przed dniem ogłoszenia upadłości zostanie umorzona po wykonaniu planu spłaty.

Inaczej jest, gdy dłużnik nie ma majątku ani nie jest w stanie wykonywać planu spłaty. Wówczas może on liczyć na umorzenie części lub całości zobowiązań. Dla wierzycieli oznacza to, że zostają… z pustymi rękami.

– Wielu tych upadłości dałoby się uniknąć, gdyby bankruci odpowiednio wcześnie wdrożyli plan naprawczy. Niestety, jak wynika z naszych doświadczeń, takie osoby unikają kontaktu i z wierzycielem i z windykatorem, który w jego imieniu próbuje odzyskać dług i mógłby zaproponować racjonalny plan spłaty, zanim zadłużenie osiągnie taki poziom, że już się go spłacić nie da – podsumowuje Jakub Kostecki, prezes Zarządu firmy windykacyjnej Kaczmarski Inkasso.

Od kilku lat zauwaЕјalny jest wzrost liczby skutecznych upadЕ‚oЕ›ci konsumenckich. Eksperci prognozujД…, Ејe w najbliЕјszej przyszЕ‚oЕ›ci liczba ta jeszcze siД™ zwiД™kszy.

– Po pierwsze, przyczyni się do tego nowelizacja ustawy Prawo upadłościowe, nad którą obecnie pracuje resort sprawiedliwości. Zmieniony będzie między innymi zapis, który powoduje, że sąd oddala wniosek o ogłoszenie upadłości, jeżeli dłużnik doprowadził do swojej niewypłacalności wskutek rażącego niedbalstwa. W efekcie, na ogłoszenie upadłości będą mogły liczyć nawet te osoby, które umyślnie się zadłużyły, choć w praktyce będą dłużej spłacać długi, nawet do siedmiu lat. Po drugie: dłużnicy są coraz bardziej świadomi swoich praw. Dla wielu z nich ogłoszenie upadłości to często jedyny sposób, by uwolnić się z pętli zadłużenia, nawet za cenę funkcjonowania z piętnem bankruta – podsumowuje Jakub Kostecki.