Drodzy Czytelnicy,

z przyjemnością oddajemy w Wasze ręce trendbook dotyczący branży venture capital, który przygotowaliśmy wspólnie z PFR Ventures. W publikacji znajdziecie informacje na temat przyszłości branży, którą oparliśmy na opiniach 19 funduszy VC zaproszonych do współtworzenia materiału.

W „Venture Capital w Polsce. Trendbook by PFR Ventures & MamStartup” znajdziecie odpowiedzi między innymi na pytania: który startup z Polski ma największe szanse stać się jednorożcem? Czy wyceny spółek technologicznych będą rosnąć czy maleć w najbliższym czasie? Oraz w które branże warto inwestować?

Materiał możecie bezpłatnie pobrać, klikając ten link – i właśnie to sugerujemy zrobić.

Natomiast czytając dalej, znajdziecie przedsmak tego, co zawarliśmy w trendbooku.

Zapraszamy do lektury!

PFR Ventures i MamStartup

BRANŻA VENTURE CAPITAL NA FALI WZNOSZĄCEJ

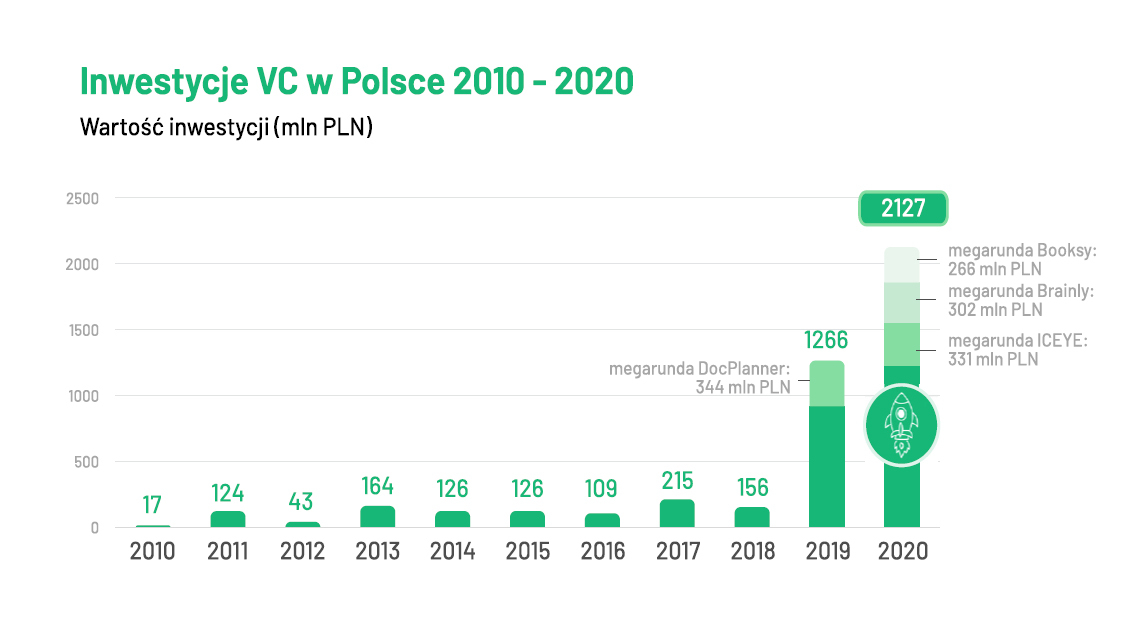

Mimo trudnej sytuacji na rynku, którą spowodowała pandemia COVID-19, branża venture capital w Polsce odnotowała w 2020 rok kolejny rekord. W tamtym okresie przez rynek VC przepłynęło 2,1 mld złotych, a wartość inwestycji wzrosła aż o 70% w stosunku do 2019 roku. Tak dynamicznego wzrostu nie można było oczekiwać zaraz po wybuchu pandemii, gdy nastroje wśród inwestorów ostygły i prognozowano zastój w dostępie do świeżego kapitału. Teraz zaś fundusze venture capital z optymizmem patrzą w przyszłość.

Gdy zapytaliśmy ich przedstawicieli o prognozy dotyczące rozwoju tej branży w Polsce, wszyscy, którzy zdecydowali się udzielić odpowiedzi na to pytanie, uznali, że branża venture capital jest w fazie dynamicznego wzrostu i przez kolejne lata ten trend nadal będzie się utrzymywać. Jak długo? Trudno konkretnie oszacować, niemniej prędzej czy później (wygląda, że później) zacznie stopniowo wyhamowywać.

– Nie spodziewamy się powrotu do sytuacji sprzed 2019 roku i wierzymy, że kolejne lata przyniosą następne rekordy. Liczymy się jednak z tym, że dostępność międzynarodowego kapitału może być zmienna. Zależy ona przede wszystkim od jakości lokalnych projektów i powodzenia inwestycji dokonanych przez zagraniczne fundusze. Używając giełdowego słownika, jeżeli ktoś szuka tzw. „sygnałów”, to należy wypatrywać trzech: polski unicorn, znaczące wyjścia zagranicznych funduszy z polskich inwestycji oraz znaczące wyjścia polskich funduszy z polskich inwestycji – mówi Maciej Ćwikiewicz, prezes PFR Ventures.

WYCENY STARTUPÓW – W GÓRĘ CZY W DÓŁ?

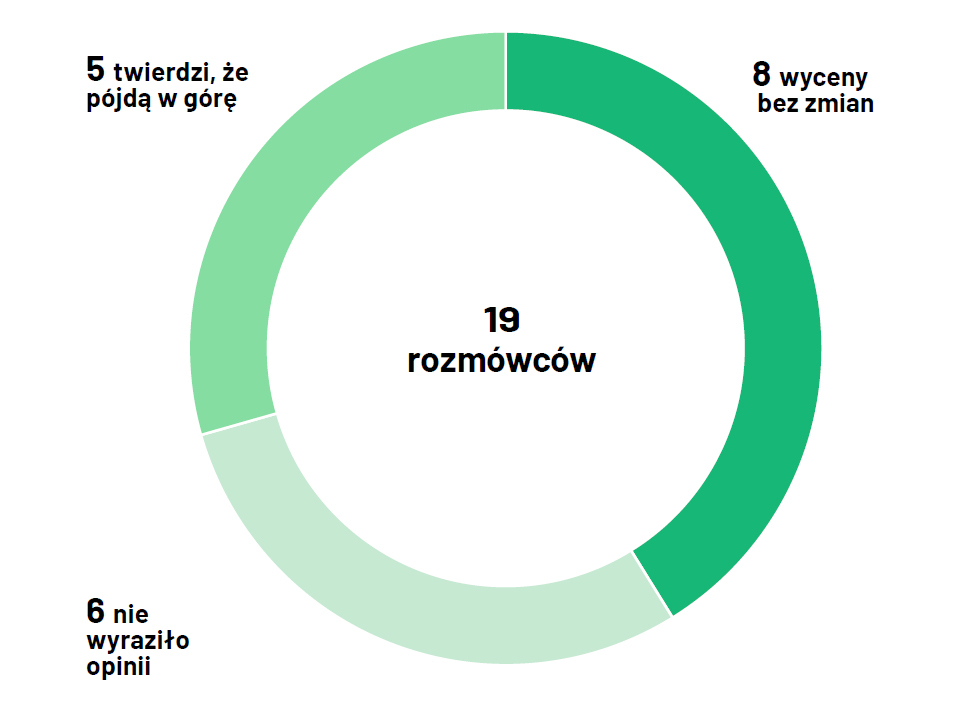

Czy wraz z rozwojem branży venture capital w Polsce zaczniemy zauważać na rynku wyższe wyceny lokalnych startupów? Nie każdy z funduszy VC, które zaprosiliśmy do udziału w publikacji, zdecydował się odpowiedzieć na to pytanie.

A wśród tych, które udzieliły odpowiedzi, zdania są podzielone. 8 z nich uważa, że wyceny pozostaną na tym samym poziomie jak dotychczas, 5 przewiduje wzrost. Z kolei 5 nie ma opinii.

– Oczekiwania wycenowe w Polsce bardzo często nie znajdują żadnego racjonalnego uzasadnienia. Niektóre spółki wyceniają się drożej niż ich odpowiednicy z USA i Europy Zachodniej, mimo że funkcjonują na dalece mniej atrakcyjnym rynku i dopiero muszą udowodnić swoją zdolność do ekspansji i konkurowania na rynkach globalnych. To oczywiście nie oznacza, że udaje im się na takich wycenach doprowadzić do transakcji. Obawiamy się, że ten trend może zostać utrzymany, co nie sprzyja sprawnemu zamykaniu rund finansowania – mówi Sylwester Janik, general partner w funduszu Cogito Capital Partners.

Skoro mowa o zamykaniu rund finansowania na chwilę zatrzymajmy się przy wyszukiwaniu potencjalnych inwestycji. Przedstawiciele niektórych funduszy VC wskazują, że w przyszłości zmieni się sposób poszukiwania i selekcji startupów. To, co kiedyś robił człowiek, niebawem zrobi algorytm. A mianowicie sztuczna inteligencja będzie odpowiadała za scouting. Co to oznacza dla branży? Czy takie działania przyspieszy proces inwestycyjny? A może też podniesie poziom inwestycji?

– Jak przyjrzymy się kolegom z innych krajów, to zobaczymy, że tam fundusze „zatrudniają” AI do poszukiwania projektów zgodnych z ich strategią inwestycyjną – u nas to wciąż futurologia. Fundusze powinny wykorzystywać sztuczną inteligencję i gromadzone dane do wykrywania trendów, projektów oraz do oceny zespołów czy danych finansowych – Marcin Borecki, partner Experior Venture Fund.

Maciej Ćwikiewicz jest innego zdania. Mówi: „Tak długo, jak jednym z ważniejszych elementów inwestycji ma być zespół, tak długo sztuczna inteligencja nie powinna podejmować decyzji. To dotyczy przede wszystkim etapu zalążkowego. Dopiero w późniejszych fazach pojawiają się jakiekolwiek dane, które mogłyby być porównywane przez algorytmy. Wierzymy, że takie narzędzia mogą jedynie wspomóc scouting; przeglądu finalnie powinien dokonywać człowiek. Ta sytuacja wygląda inaczej w przypadku mniejszych inwestycji. Finansowanie oparte o AI wprowadza między innymi polsko-brytyjski startup Uncapped”.

INWESTUJ. ALE W CO?

Aby znaleźć interesującą inwestycję, trzeba wiedzieć, gdzie szukać. W związku z tym zapytaliśmy fundusze venture capital o obszary, w które warto włożyć kapitał. – Przewiduję przyspieszoną digitalizację tych rejonów, które jeszcze nie zostały nią dotknięte. Każdy wstrząs zmienia układ sił i myślę, że firmy, które postawią na rewolucję wygrają i zostaną liderami, jak AirBnB czy Uber po ostatnim kryzysie – mówi Borys Musielak, partner zarządzający funduszem SMOK VC.

Inne wskazane branże: CLOUD COMPUTING, DIAGNOSTYKA, FINTECH, EDUTECH, BIOTECH, LOGISTYKA, HORECA, TRAVEL, EVENT, HRTECH, FEMTECH, 5G, SMART CITIES, ENTERPRISE SOFTWARE

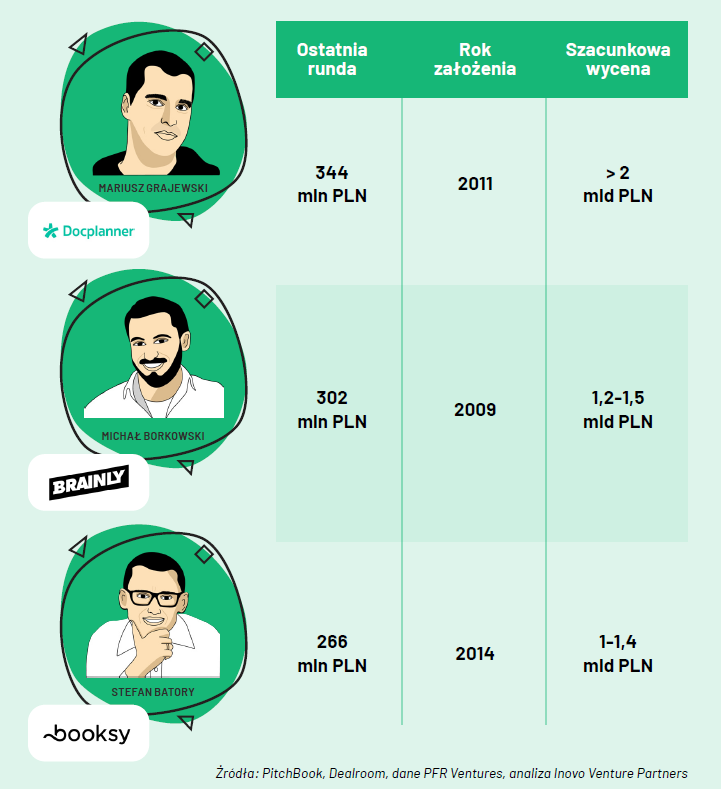

JEDNOROŻCE – TRZEJ KANDYDACI

Zdobycie tytułu tzw. jednorożca to marzenie niejednego przedsiębiorcy. Świadczy to bowiem o dojrzałości spółki, jej zwinności i szerokim zainteresowaniu rynku – tylko takie startupy zdobywają wyceny przekraczające miliard dolarów. Mimo to na polskim rynku wciąż nie mamy startupów z tak wysoką kapitalizacją. Niemniej wkrótce może się to zmienić. Jaki podmiot ma największe szanse, aby stać się unicornem?

Według ankietowanych przez nas funduszy największe szanse mają trzy startupy. W ich wypowiedziach najczęściej pojawiają się Brainly, DocPlanner i Booksy. Co je wyróżnia na tle innych dużych rozpoznawalnych marek, takich jak chociażby Brand24, Infermedica czy Packhelp, które nie pojawiły się w przewidywaniach VC ani razu?

– Z pewnością potencjalnych jednorożców jest więcej, jednak dyskusja dotyczy tego, kto otrzyma ten tytuł jako pierwszy. Brainly, DocPlanner i Booksy są najbliżej wspomnianego tytułu ze względu na liczbę rund, które już zebrały i rosnącą z każdym finansowaniem wycenę – mówi Maciej Ćwikiewicz, prezes PFR Ventures.

Zdaniem zaproszonych do publikacji funduszy VC w wyścigu o tytuł jednorożca biorą udział również cztery inne spółki. Mowa o ICEYE, Cosmose AI, NoMagic i Uncapped.

Pobierz Venture Capital w Polsce. Trendbook by PFR Ventures & MamStartup