Czym jest neobank?

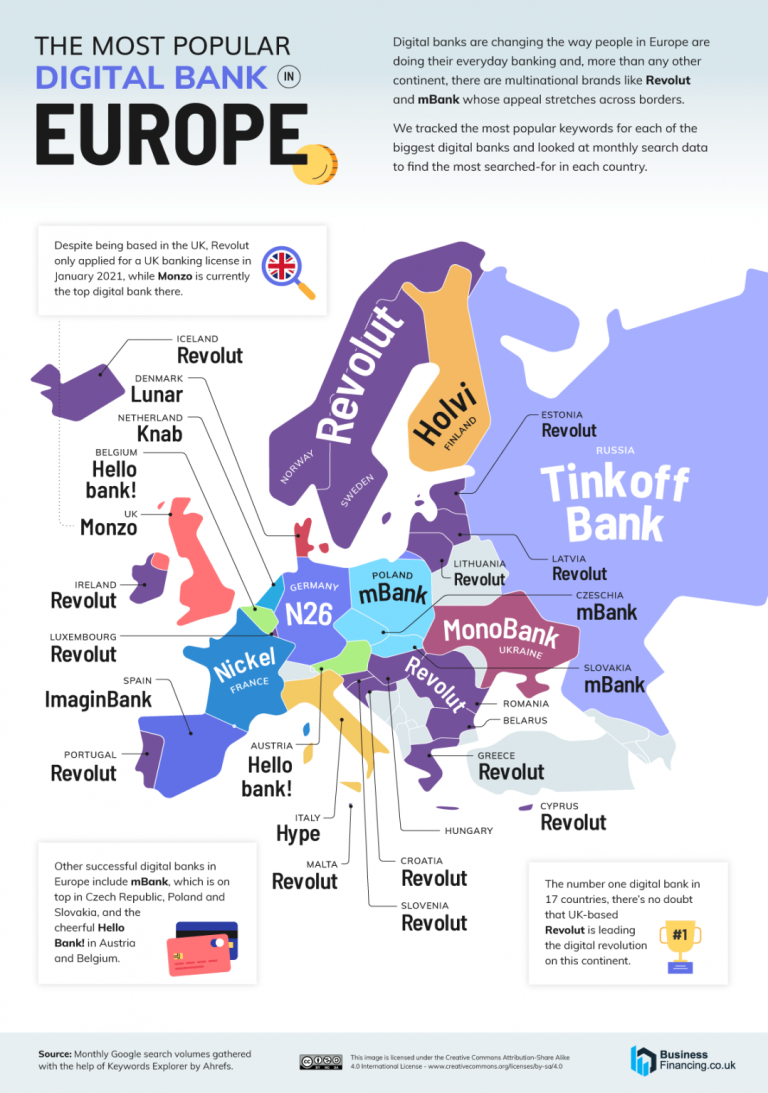

Neobanki to banki internetowe bez fizycznych oddziałów, które oferują swoje usługi za pośrednictwem aplikacji mobilnych. Działają zazwyczaj w modelu subskrypcyjnym. Wielkość rynku neobanków stale rosła w ciągu ostatnich kilku lat, a wielu klientów wybiera je ze względu na wygodę i łatwość obsługi. Banki te świadczą usługi takie jak kredyty, inwestycje, konta oszczędnościowe i karty kredytowe – tak jak każdy tradycyjny bank – ale całkowicie online. W Polsce funkcjonuje kilka neobanów, jak chociażby: Adyen, Zen, Revolut, Aion Bank, mBank, Nest Bank, czy powoli kończące swoją działalność, Inteligo.

Banki digitalowe wykorzystują w swojej działalności chmurę obliczeniową, więc mogą mieć koszty nawet o 60–70% niższe niż banki średniej wielkości. Dzięki temu zatrudniają mniej pracowników – na każdego z nich przypada trzykrotnie wyższy wskaźnik liczby klientów. Koszty pozyskiwania klientów są niższe nawet o 75%. Zastosowanie sztucznej inteligencji i analizy danych pozwala na bardziej spersonalizowana ofertę.

Duża część neobanków to wyłącznie operatorzy płatności. Te, korzystające z licencji tradycyjnego banku, który odpowiada za wypełnianie wymogów regulacyjnych (w modelu banking as a service – BaaS) określane są mianem „challenger banks”.

Głównymi klientami neobanków są osoby młode (obeznani z technologią millenialsi i pokolenie Z), które potrzebują prostych produktów, takich jak prowadzenie rachunków bankowych, czy możliwość wymiany walut po korzystnych kursach.

Badanie EY 2021 NextWave Global Consumer Banking Survey wykazało, że z usług neobanków korzysta już 27% konsumentów na świecie. Dla porównania w 2020 r. było ich 23%. Dla 20% osób w wieku 25-34 lata jest to podstawowa instytucja finansowa. W przypadku 20% ankietowanych w wieku 25-34 to właśnie fintechy są opcją numer jeden.

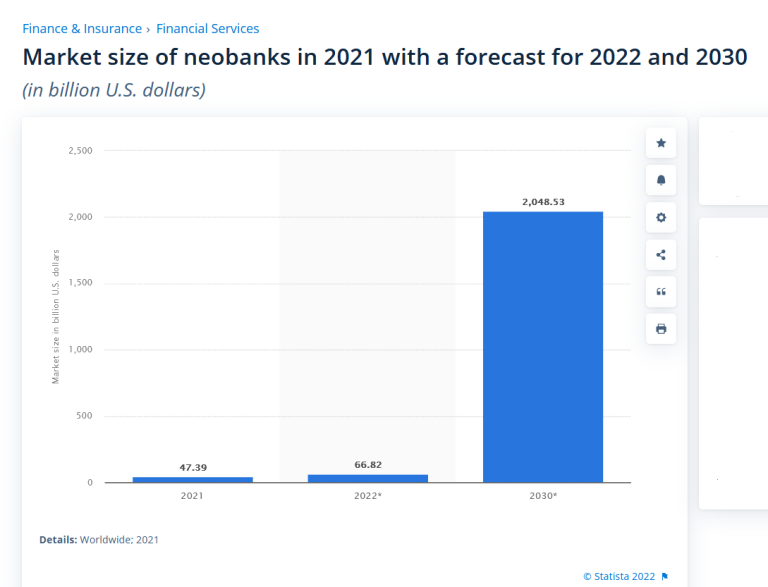

Wielkość rynku

Neobanki posiadają miliard kont na całym świecie, w tym 100 milionów w USA. W Brazylii połowa ludności ma konto w neobanku. W Wielkiej Brytanii działa 50 neobanków, a w Europie około 80. W 2021 r. wielkość rynku banków neo i challenger oszacowano na prawie 47 mld dolarów. Eksperci przewidują, że wielkość rynku tego sektora będzie rosła w średnim tempie rocznym (CAGR) wynoszącym 53,4% aż do 2030 r., osiągając wartość 2,05 bln dolarów. Branża szybko się rozwija, a wiele z największych neobanków na świecie w latach 2020-2021 ponad trzykrotnie zwiększyło swoją wartość rynkową.

Na początku 2022 r. 8 banków zebrało bazę klientów liczącą 5 milionów użytkowników lub więcej, co daje im znaczące korzyści skali, pozwalające na odważniejsze zagrania strategiczne. Z drugiej strony, obserwujemy ciągły napływ nowych jednostek – w ciągu ostatnich 12 miesięcy na rynek weszło 19 nowych banków online’owych.

Neobanki dla wybranych grup społecznych

Zgodnie z modą na personalizację usług, powstają neobanki skierowane na nisze, jak Mercury obsługujący startupy, Cheese dla społeczności azjatycko-amerykańskiej. Dailight zaprasza klientów LGBTQ+. Z kolei amerykański Lili, który pozyskał rok temu 55 mln dolarów skierowany jest do freelancerów.

Czy takie wąskie specjalizacje nie doprowadzą w końcu do tego, że duży operator przejmie niszowego dostawcę? I tu mamy odpowiedź Christopha Stegmeiera, senior partnera w firmie konsultingowej Simon-Kucher: „Dla neobanków koncentrujących się na mniejszych segmentach absolutnie kluczowe jest zidentyfikowanie problemu w danej niszy, za który ten segment jest skłonny zapłacić. Zwykła oferta „Me Too” w połączeniu z brakiem skali będzie oznaczać, że od początku są skazane na porażkę”.

Problemami, które da się spieniężyć, mogą być trudności w dostępie do przystępnych cenowo usług księgowych i podatkowych dla mniejszych firm lub wysokie koszty usług przekazów pieniężnych dla imigrantów.

Największe banki wirtualne

Największy neobank to założony w 2013 r. i mający siedzibę w Sao Paulo Nubank, wyceniany na 26 mld dolarów. Obsługuje 35 mln osób i oferuje uproszczony proces weryfikacji klienta oraz niższe stopy procentowe niż konkurenci. Jest obecny na kilku rynkach latynoskich.

Za nim plasują się amerykański Chime i brytyjski Revolut. Banki te są nie tylko największymi neobankami, ale także trzema największymi fintechami na świecie pod względem wartości rynkowej.

Problemy z rentownością

Z raportu Simon-Kucher wynika, że w ciągu ostatnich dwóch lat liczba neobanków ogromnie wzrosła, ale tylko kilka z nich przynosi zyski. Z 400 banków wirtualnych na świecie, mniej niż 5% jest rentownych. To oznacza, że mniej niż garstka z 85 neobanków w Stanach Zjednoczonych osiąga zyski.

Poza brytyjskim Revoutem rentowne są np. również chińskie challengery: WeBank i MyBank, które mają wsparcie finansowe od Tencenta i Alibaby. Bardzo dobrze radzi sobie także koreański KakaoBank, mający ponad 12 mln klientów, oraz działający w Europie Ferratum Bank i brazylijski Agibank, z których każdy ma ponad milion aktywnych użytkowników. Efektywność powyższych challengerów jest trudna do doścignięcia, zarówno przez inne firmy z sektora, jak i tradycyjne banki (dane z „The Banker).

Duże banki chcą być jak fintechy?

Duże banki czują, że mogą już tak łatwo nie pozyskać młodego klienta, więc zaczynają nęcić cyfrową, bardziej nowoczesną ofertą. Nie tylko poprzez „samorozwój”, ale coraz częściej przez tworzenie nowych podmiotów. Raport Simon-Kucher potwierdza, że jeden na trzy nowe neobanki to „motorówki innowacyjne”, które są wprowadzane na rynek przez duże grupy usług finansowych. Przykładem tutaj może być neobank Chase, założony przez JP Morgan czy Marcus, wykreowany przez Goldman Sachs.

Z drugiej strony nadal wiele dużych banków detalicznych i uniwersalnych pozostaje niezdecydowanych, działając bardzo zachowawczo. Jeśli chcą utrzymać się na rynku, lub uczestniczyć w tym przyspieszającym trendzie – powinny wprowadzać zmiany już teraz. W jaki sposób? Autorzy raportu doradzają dwie możliwości. Mogą korzystając przy tworzeniu nowych produktów z rozwiązań typu „plug and play” lub dokonać przejęcia, które ”prawdopodobnie będzie kosztowne, ale może zapewnić spóźnionym uczestnikom rynku możliwość nadrobienia zaległości”.

Europejskie neo patrzą w stronę USA

Patrzą, ale najprawdopodobniej się rozczarują. Dobrym przykładałem jest Revolut, który w Stanach Zjednoczonych ma ok. 300 000 klientów, podczas gdy 13 innych amerykańskich neobanków miało ich 2 miliony lub więcej. Wirtualne banki europejskie oferują Amerykanom świetne kursy walutowe i ubezpieczenia podróżne. Problem w tym, że np. Kalifornijczycy rzadko opuszczają swój stan, nie mówiąc już o kraju. W 2018 r. Amerykanie byli w czołówce turystów na świecie, jednak nie zapuszczają się daleko. Ich główne destynacje to Kanada i Meksyk. Wyjątek robią tylko dla Włoch.

Trudne słowa: integracja finansowa

W kilku krajach regulatorzy stawiają integrację finansową jako warunek uzyskania licencji na bankowość cyfrową. Jeśli chcesz otrzymać licencję, musisz upewnić się, że zajmujesz się osobami nieposiadającymi rachunku bankowego. Neobanki są zatem sposobem na integrację finansową. Jest to skomplikowana procedura. Wnioskodawcy muszą wykazać, że mają uzasadnienie biznesowe, włączając do swoich usług osoby nieposiadające rachunku bankowego.

Jednym z banków, które odniosły sukces w dziedzinie integracji finansowej, jest Nickel we Francji, przejęty przez BNP Paribas. Swój sukces Nickel przypisuje zaawansowanej technologii. Ich model dystrybucji polega na wykorzystywaniu kiosków z gazetami i sklepów z tytoniem do pozyskiwania klientów. Za prowadzenie konta pobierają niewielką opłatę.

Neobanki są na celowniku funduszy

Od czasu kryzysu finansowego w 2008 r. banki są bardzo ostrożne w przeciwieństwie do młodych graczy, którzy szybko i sprawnie wprowadzają do obiegu technologiczne nowinki. Prędkość dla neobanków w tym przypadku to nawet jeden weekend (jak Lunar), czyli dokładnie tyle, ile trwa hackathon, podczas gdy produkt w tradycyjnym banku jest gotowy do pojawienia się na rynku w minimum 3 miesiące.

Z tego powodu challengery są chętnie finansowane przez fundusze VC. Są dobrymi partnerami, bo zależy im na szybkości działania. Tylko w trzech pierwszych kwartałach 2020 r. otrzymały one wsparcie (State of Fintech Q3’20 Report) w wysokości 6,8 mld dolarów. To znacznie więcej niż wartość transakcji w poprzednim roku (3,7 mld dolarów).

Dla przykładu, w marcu tego roku jeden z największych graczy na rynku skandynawskim, Lunar, pozyskał 77 milionów dolarów. Wycena startupu poszybowała na ponad 2 miliardy dolarów. Z kolei w grudniu ubiegłego roku m.in. Google zainwestował w neobank Open z siedzibą w Bangalore. Fintech otrzymał 100 milionów dolarów w ramach rundy C.

Także stosunkowo niedawno indyjski bank Jupiter pozyskał 86 mln dolarów, a jego krajan Niyo – 100 mln dolarów.

Konsumenci są nieufni

Wygra tradycja czy nowoczesność? Wielu konsumentów uważa, że żadna instytucja finansowa nie zaspokoi w pełni ich wszystkich potrzeb. Klienci, dla których banki pozostają pierwszym wyborem mają – średnio – 2,5 relacji z innymi instytucjami finansowymi. W Wielkiej Brytanii, gdzie jest najwięcej wirtualnych banków, ufa im tylko 10% klientów, czyli cztery razy mniej niż w przypadku tradycyjnych instytucji bankowych. Nie inaczej wygląda sytuacja w Stanach Zjednoczonych – 8% klientów traktuje neobank jako bank pierwszego wyboru. Co więcej, aż 70% rachunków w bankach digitalowych nie służy do bieżących operacji, a przeciętne saldo nie przekracza 350 dolarów.

Przewagę w dalszym ciągu posiadają tradycyjnie instytucje finansowe. Wynika to z kilku czynników, takich jak pewność dotycząca ochrony danych, posiadania poczucia wpływu i możliwości – w razie konieczności – załatwienia spraw osobiście w lokalnym oddziale banku.

W efekcie to właśnie relacje zbudowane z daną marką (74%) oraz zaufanie (73%) mają kluczowe znaczenie przy podejściu do wybieranych instytucji finansowych. Dopiero na dalszych miejscach znalazła się oferta produktowa (68%) i poczucie kontroli (63%).

Klienci oczekują, że to właśnie tradycyjne banki zintegrują wszystkie wykorzystywane rozwiązania finansowe w ramach jednej „super aplikacji”.

Osiągnięcie pozycji lidera w tym wyścigu uzależnione jest od odpowiedniego zrozumienia wymagań klientów. Z jednej strony wymagają oni bowiem adresowania wyłącznie spersonalizowanych działań, z drugiej zaś bardzo wysoko stawiają poziom ochrony danych. Wymaga to ponad wszystko znalezienia odpowiednie balansu.