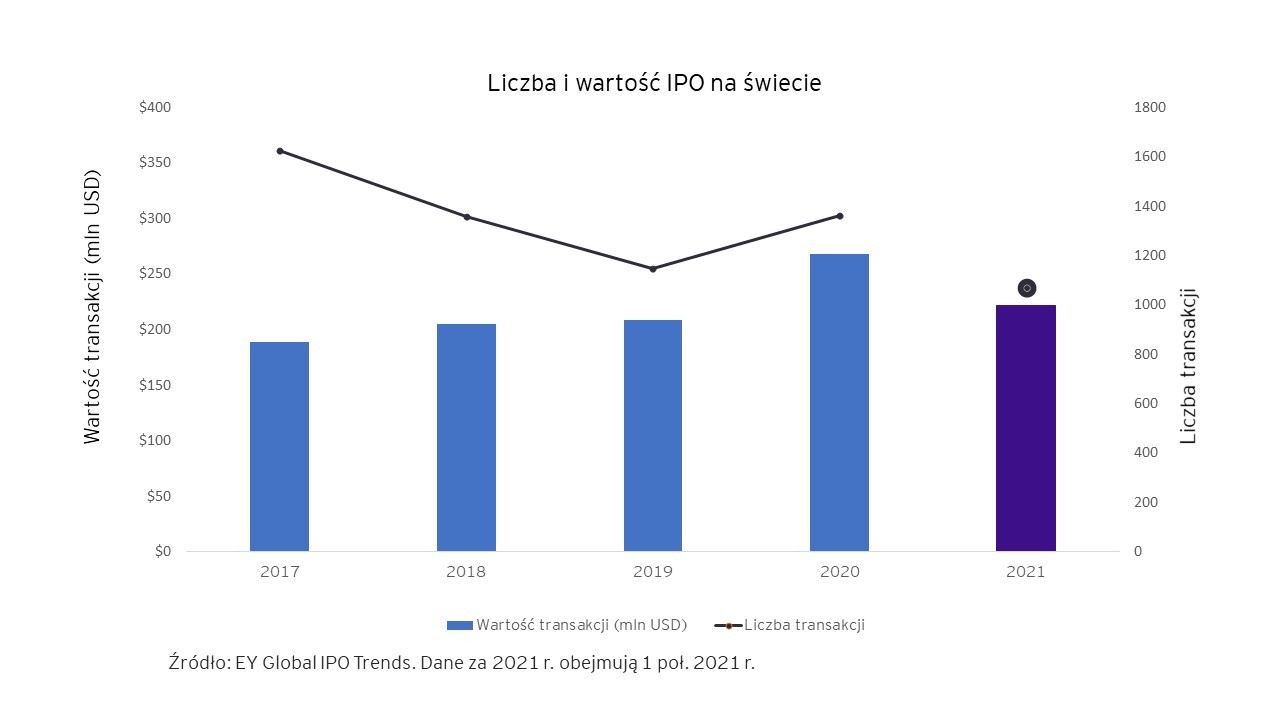

W drugim kwartale 2021 r. zadebiutowało 597 spółek na rynkach światowych, a wartość debiutów wyniosła 111,6 mld USD – wynika z najnowszej edycji badania EY Global IPO Trends. To był najbardziej aktywny drugi kwartał na rynku pierwotnych ofert publicznych (IPO) w ciągu ostatnich 20 lat, przewyższając poprzedni rekord z 2007 r. (gdy zadebiutowało 522 firm a wartość IPOs wyniosła 87,7 mld USD). W ciągu sześciu miesięcy 2021 r. zadebiutowało 1 070 firm, a wartość debiutów wyniosła 222,0 mld USD, co oznacza wzrost odpowiednio o 150% i 215% rok do roku.

– Spektakularne wyniki minionego kwartału to zasługa dużej płynności na rynku, trwających wciąż rządowych pakietów stymulacyjnych, upowszechnienia technologii w firmach i podaży ze strony firm, które zyskały na pandemii. Transakcje spekulacyjne i oportunistyczne oraz rosnące indeksy giełdowe również wpłynęły na aktywność na rynku IPO. Spodziewamy się, że inwestorzy będą chcieli wykorzystać dobrą koniunkturę również w lipcu, czego efektem powinien być szereg debiutów na rynkach światowych – mówi Bartłomiej Smolarek, Lider Zespołu ds. Fuzji i Przejęć, Partner EY Polska.

Europa stanowiła prawie jedną czwartą światowego rynku IPO

W regionie EMEIA (Europa, Bliski Wschód, Indie i Afryka), na którym mamy do czynienia z rynkiem byka, zanotowaliśmy 323 IPO o wartości 53,8 mld USD w pierwszej połowie 2021 r. Liczba IPO wzrosła czterokrotnie rok do roku, a w ujęciu wartościowym wzrost był pięciokrotny. Dynamika wzrostu była najwyższa spośród wszystkich trzech regionów monitorowanych przez EY (pozostałe to region Ameryki Północnej i Południowej oraz Azja wraz z Australią i Oceanią).

Za te wzrosty odpowiadają w dużej mierze parkiety europejskie, które podniosły się po trzeciej fali pandemii koronawirusa. Debiuty giełdowe w Europie stanowiły 21% światowych IPO w pierwszej połowie 2021 r., wartościowo i ilościowo. Na europejskich parkietach zadebiutowało 227 spółek, to wzrost o 383% rok do roku, a wartość debiutów wyniosła 46,6 mld USD, co oznacza wzrost o 509% w tym samym okresie.

– Obecna sytuacja na rynkach ofert publicznych w regionie EMEIA i szczególnie na parkietach europejskich to powrót do normalnej aktywności w porównaniu z sytuacją, z którą mieliśmy do czynienia w pierwszej połowie 2020 r. Na rynkach giełdowych panuje dobry sentyment, wspierany przez poprawę sytuacji gospodarczej, wysoką płynność i poszukiwanie zysków przez inwestorów w obliczu niskich stóp procentowych – mówi Anna Zaremba, Partner EY odpowiedzialna za rynek IPO.

Polska spółka w światowej czołówce debiutantów

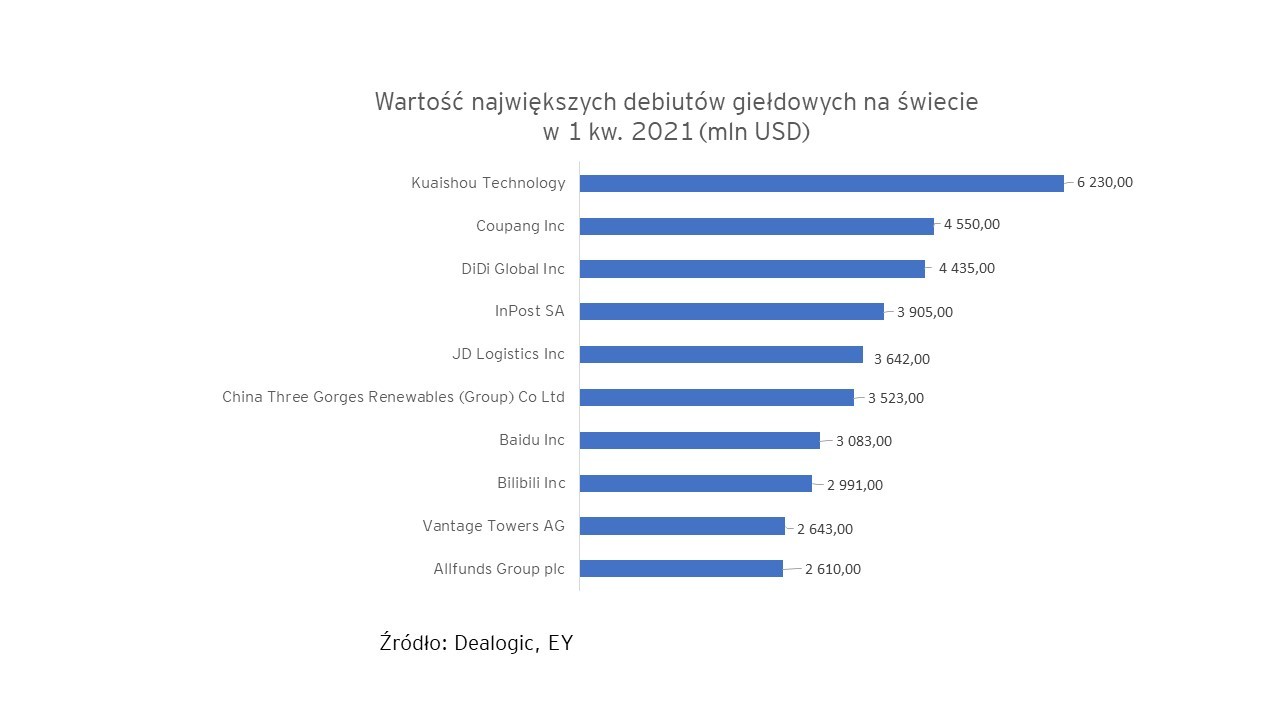

Europejskie IPO odpowiadały za trzy z dziesięciu największych transakcji na światowych rynkach ofert publicznych w pierwszej połowie 2021 r. Największym spośród nich był debiut działającego w Polsce InPostu (3,9 mld USD), druga z tegorocznych europejskich megatransakcji to Vantage Towers (2,6 mld USD), zaraz za nią plasuje się AllFunds Group (2,6 mld USD).

Polska w trendzie

W pierwszym półroczu mieliśmy do czynienia z 5 debiutami spółek wywodzących się z Polski o wartości 4 466,6 mln USD (dane te obejmują IPO InPostu). Na giełdzie w Warszawie zadebiutowało 5 spółek o wartości 1 421,6 mln USD. To oznacza, że wartość debiutów w pierwszej połowie roku stanowiła równowartość połowy wpływów za cały 2020 r., który był przecież rekordowy ze względu na IPO Allegro.

– 2021 r. powinien być kolejnym dobrym rokiem dla debiutów na Warszawskiej Giełdzie Papierów Wartościowych. Po kapitał chce sięgnąć szereg atrakcyjnych spółek, a GPW oferuje w tym momencie korzystne wyceny. W drugiej połowie roku mogą pojawić się ryzyka związane z czwartą falą pandemii, jednak silna nadpłynność na rynku powinna podtrzymać zainteresowanie giełdą – mówi Anna Zaremba.

Technologia beniaminkiem inwestorów

Sektor technologii był czwarty kwartał z rzędu beniaminkiem inwestorów pod względem ilości transakcji i stanowił ponad jedną czwartą (27%) ilościowo debiutów giełdowych na świecie w pierwszej połowie 2021 r. – na światowych giełdach zadebiutowało 284 firm technologicznych, a transakcje miały wartość 90,2 mld USD (to z kolei 41% wartości wszystkich IPO w tym okresie). Drugi był sektor ochrony zdrowia, stanowiący 17% wszystkich IPO w 1 poł. 2021 r. (187 transakcji o wartości 33,4 mld USD), trzeci – sektor przemysłowy (140 IPO o wartości 24,3 mld USD).

Technologie są na celowniku inwestorów również w regionie EMEIA (99 IPO o wartości 18,6 mld USD w pierwszym półroczu 2021 r.) Na drugim miejscu plasuje się sektor energetyki odnawialnej (38 debiuty o wartości 3,5 mld USD), w ślad za Europejskim Zielonym Ładem i produkty konsumenckie (32 debiuty o wartości 6,4 mld USD).

Zdrowy pipeline na kolejne miesiące

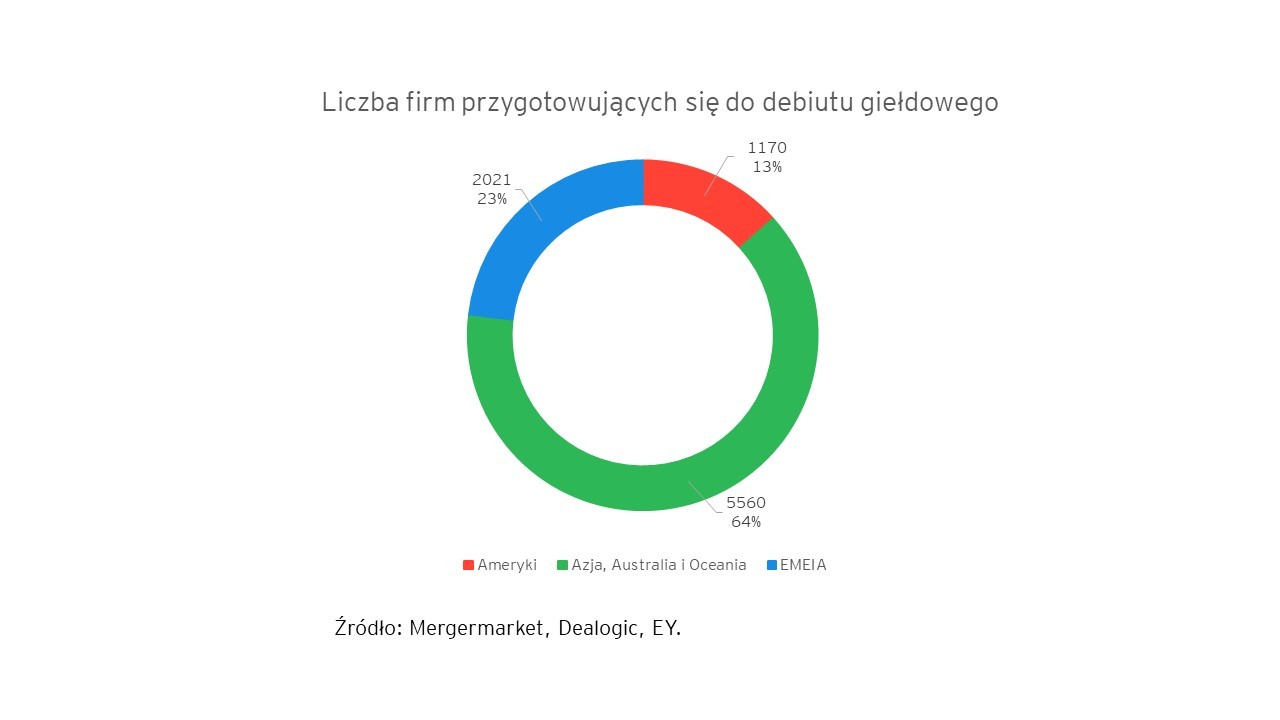

Optymizmem napawa liczba firm, które przymierzają się do debiutu giełdowego. Większość pochodzi z regionu Azji, Australii i Oceanii (5 560 firm, czyli 64% wszystkich podmiotów), w regionie EMEIA pipeline liczy 2 021 spółek (23%), a w obu Amerykach – 1 170 firm, czyli 13% całości.

– Stała podaż jednorożców z branży technologicznej na rynku amerykańskim (spółek, których debiut spodziewany jest osiągnąć wartość powyżej 1 mld USD), spółek specjalnego przeznaczenia (SPAC) i firm z sektorów odpornych na wahania koniunktury związane z pandemią będą napędzały rynek IPO w kolejnych miesiącach na światowych rynkach. Zainteresowanie oferentów rynkiem pierwotnych ofert publicznych z ostatnich miesięcy powinno być kontynuowane w trzecim kwartale. Efekt tradycyjnego sezonu urlopowego może być zniwelowany przez ograniczenia w podróżowaniu, co będzie sprzyjało transakcjom – mówi Bartłomiej Smolarek.

W drugiej połowie roku inwestorzy będą uważnie obserwować rynek, głównie skalę i tempo ożywienia gospodarczego. Opóźnione efekty pandemii mogą nadal wpływać na sektory gospodarki najbardziej dotknięte przez kolejne lockdowny takie jak handel detaliczny, turystyka czy hotele. Jeżeli nie uda im się w pełni wyjść z pandemicznego dołka, światowa gospodarka nie będzie w stanie wrócić na dotychczasową ścieżkę wzrostu. Najbardziej stabilnie wygląda sytuacja europejskich parkietach, gdzie powinno być kontynuowane ożywienie na rynku IPO.

– Spółki, które chcą zadebiutować w Europie, będą korzystały w kolejnych miesiącach z otwartego okna transakcyjnego i spodziewam się dalszej zwiększonej aktywności inwestorów na starym kontynencie. Sprzyjać jej będzie możliwość osiągnięcia rekordowych wycen przy stabilności europejskiego rynku akcji i ożywieniu gospodarczym na świecie. Wśród ryzyk wymieniłabym postępy w programach szczepień i stopień efektywności rządowych programów stymulujących gospodarki europejskie. Firmy, które chcą zadebiutować na giełdzie, powinny więc być otwarte na alternatywne scenariusze – mówi Anna Zaremba.