Raport przedstawia holistyczną analizę ekosystemu startupów w Polsce, korzystając zarówno z metod badań pierwotnych, jak i wtórnych. Na potrzeby badania przeprowadzono ponad 20 wywiadów z kluczowymi interesariuszami, w tym z założycielami startpów, inwestorów venture capital, inwestorów aniołów oraz organizacji wspierających startupy, wzięło udział w tych wywiadach, dostarczając danych jakościowych na temat wyzwań, możliwości i dynamiki ekosystemu. W ankietach online wzięło udział 73 inwestorów lokalnych i 40 międzynarodowych. Natomiast dane wtórne zostały pozyskane z różnych źródeł publicznych: bazy danych rządowe, bazy danych własnych oraz raportów branżowych.

– W ciągu ostatniej dekady Polska stała się centrum innowacji, z ponad 3000 startupami rozwijanymi w dojrzewającym ekosystemie. Dzięki wykwalifikowanym specjalistom, technicznym zapleczu oraz wsparciu finansowemu zarówno ze strony funduszy venture capital, jak i instytucji rządowych, ekosystem ten wydaje się być gotowy na dalszy sukces. Jednakże, w obliczu obecnej sytuacji, czy ten optymistyczny scenariusz stanie się rzeczywistością? Co przynosi przyszłość dla rozwijającej się sceny venture capital w Polsce? Kiedy możemy oczekiwać, że ekosystem spełni rosnące oczekiwania?.– pisze we wstępie do raportu Yuri Bryvus, Chief Revenue Officer. Na te i inne pytania realizatorzy badania Ecosystem Compass starali się odpowiedzieć, a tym samym zrozumieć dynamiczny ekosystem i wskazać azymut na startapowej drodze do sukcesu.

Start – Fundusz – Budowa – Wyjście

Raport podzielony został na cztery segmenty : Start – Fundusz – Budowa – Wyjście. Każdy z etapów został przeanalizowany z uwzględnieniem specyfiki ekosystemów startupów, ich rozmiaru, dynamiki, skoncentrowania na branżach i rynku pracy. Raport obejmuje istotne obszary z perspektywy potencjalnego startupu, począwszy od samego pomysłu, poprzez pozyskiwanie funduszy, budowanie, skalowanie aż do pomyślnego wyjścia na rynek.

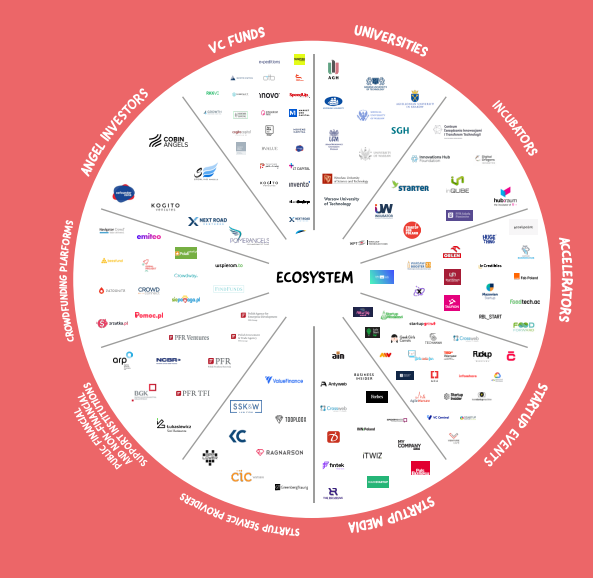

Dane publiczne wraz ze szczegółowymi badaniami zwizualizowane w formie koła, pozwoliły uzyskać klarowny obraz sytuacji krajobrazu polskich startupów.

Ważne początki

Każda z opracowanych faz rozwoju startupu jest warta omówienia, niemniej warto przyjrzeć się szczególnie pierwszemu etapowi, ponieważ obejmuje on kroki, jakie podejmują przedsiębiorcy, aby rozpocząć swoje działalności przed pozyskaniem finansowania od inwestorów.

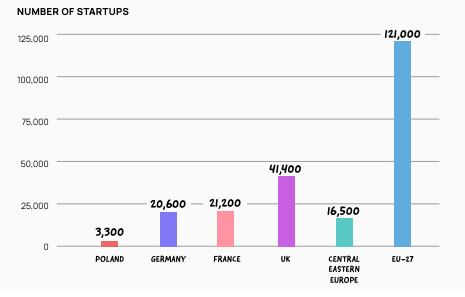

Liczba startupów

Polska ma ponad 3300 startupów, co stanowi niemal 25% ekosystemu startupów w Europie Środkowo-Wschodniej (CEE), gdzie ogółem działa 14 300 startupów. Jednak w porównaniu z bardziej ugruntowanymi ekosystemami w Niemczech (20 600 startupów), Francji (22 100 startupów) i Wielkiej Brytanii (41 400 startupów), Polska pozostaje na stosunkowo niskim poziomie.

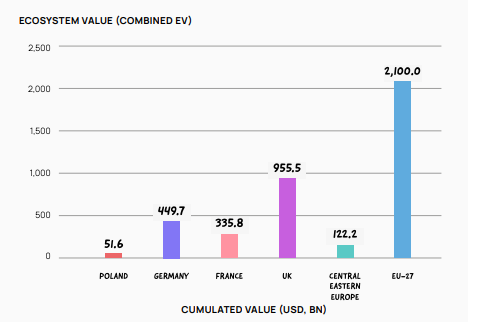

Wartość ekosystemu

Wartość ekosystemu startupów Polski w 2022 roku wyniosła 40,3 miliarda euro, a w 2023 roku wzrosła do 47,7 miliarda euro, co stanowi ponad 40% całkowitej wartości ekosystemu CEE, szacowanej na 102,8 miliarda euro w 2022 roku. W skali ogólnoeuropejskiej, wartość ekosystemu startupów UE-27 w 2022 roku wyniosła 2,1 biliona euro, z czego Polska reprezentuje zaledwie niewielki ułamek – około 4,0% w 2022 roku. Rozmiar polskiego ekosystemu startupów jest także stosunkowo niewielki w porównaniu z trzema największymi i najbardziej dojrzałymi rynkami w UE-27, takimi jak Wielka Brytania, Niemcy i Francja, które są warte odpowiednio 888,6 miliarda euro, 638,9 miliarda euro i 312,3 miliarda euro.

– Badania prezentują zróżnicowaną dynamikę w całej Europie w ekosystemach venture capital, gdzie każdy kraj ma własną unikalną historię i mocne strony. Polska nadal figuruje jako rosnący gracz na globalnej scenie venture capital. Choć kwoty finansowania w Polsce mogą nie dorównywać tym oferowanym przez europejskich konkurentów, jej stały wzrost dowodzi, że rynek jest w fazie dojrzewania – stwierdza Magdalena Pietrzykowska, Fellow VCLeaders

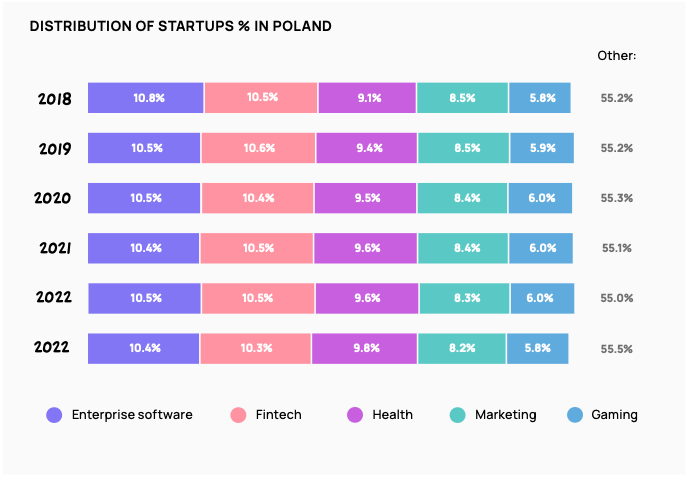

Rozkład Startupów według branży w Polsce

Scena startupów w Polsce prezentuje się zaskakująco różnorodnie, zgodnie z najnowszymi danymi i analizą. Oto najważniejsze informacje na temat rozkładu startupów według branży:

Pikująca Piątka – Polski ekosystem startupowy jest wyraźnie zdominowany przez pięć głównych branż. Enterprise Software, Fintech, Zdrowie, Marketing i Gry łącznie stanowią około 44% ogólnej liczby startupów w kraju.

Dynamiczny Wzrost Zdrowia – Jednym z aspektów tej analizy jest dynamiczny wzrost sektora Zdrowia. Od udziału wynoszącego 9,1% w ogólnej liczbie startupów w 2018 roku, sektor Zdrowia wzrósł do niemal 10% w 2023 roku, przynosząc aż 318 nowych startupów w tej branży.

Różnorodność w Polskim Ekosystemie – W porównaniu do innych europejskich ekosystemów, Polska wyróżnia się różnorodnym rozkładem branż. Branża Enterprise Software przewodzi z udziałem wynoszącym 10,4%, z bliskim śledzeniem przez Fintech (10,3%) i Zdrowie (9,8%). To kontrastuje z innymi krajami europejskimi, takimi jak Francja, gdzie nacisk kładzie się na startupy transportowe (7,5%), czy Wielka Brytania i Niemcy, które koncentrują się na Fintech (7,8% i 8% odpowiednio).

Zdrowie i Fintech na Czele – branże Zdrowia i Fintech wydają się dominować nad innymi sektorami w Polsce, przyciągając największe inwestycje.

Top Startupy według Branży – Oto przegląd trzech najlepiej dofinansowanych startupów w wybranych branżach w Polskim ekosystemie startupowym, uwzględniający łączne finansowanie.

Niniejsza analiza podkreśla rosnącą rolę Polski w globalnym ekosystemie startupowym, a także jej zdolność do różnorodnego inwestowania i wsparcia dla różnych branż. Jak widać, rynek startupów w Polsce kwitnie!

Lokalna perspektywa

W badania wyszczególniono, że lokalni inwestorzy w Polsce wyraźnie koncentrują swoje kapitały w trzech kluczowych sektorach: zdrowia, energetyki i fintech.

Zdrowie na Szczycie: To zdrowie zdecydowanie zajmuje pierwsze miejsce, z ogromnym udziałem 69% badanych lokalnych inwestorów, którzy koncentrują swoje wysiłki na tym polu. Ta dominacja zdrowia może wynikać z przekonania o jego odporności w obliczu niepewności gospodarczej, jak i oczekiwaniach na obfite zyski.

Energetyka i Fintech: Sektor energetyki i fintech podążają twardo za zdrowiem, zdobywając uwagę kolejno 50% i 41% lokalnych inwestorów. Wzrost zainteresowania tymi branżami sugeruje, że są one postrzegane jako szczególnie lukratywne lub strategicznie istotne rynki.

Inne branże: Inne sektory, takie jak e-commerce, oprogramowanie i mobilność, zdobywają mniejsze udziały w zainteresowaniach lokalnych inwestorów, w przedziale od 25-35%. Mimo że wciąż istotne, wydają się one mniej priorytetowe niż zdrowie, energetyka i fintech.

Gry: Interesujący jest umiarkowany poziom zainteresowania grami, choć nie jest całkowicie zaskakujący, biorąc pod uwagę, że większość firm zajmujących się grami była finansowana przez rynki publiczne, a nie przez kapitał wysokiego ryzyka. Niemniej jednak sukces niektórych deweloperów gier, takich jak CD Projekt Red czy Techland, nadal przyciąga uwagę.

Odkrywanie Nowych Ścieżek: Warto zaznaczyć, że branża spożywcza i kategoria „inne” zdobyły po 44% odpowiedzi, co wskazuje, że inwestorzy w Polsce poszukują poza tradycyjnymi sektorami i są otwarci na rynki wschodzące lub niszowe.

Ta perspektywa lokalna na polski rynek inwestycji ukazuje rosnące możliwości i różnorodność w podejściu inwestorów do sektorów gospodarki.

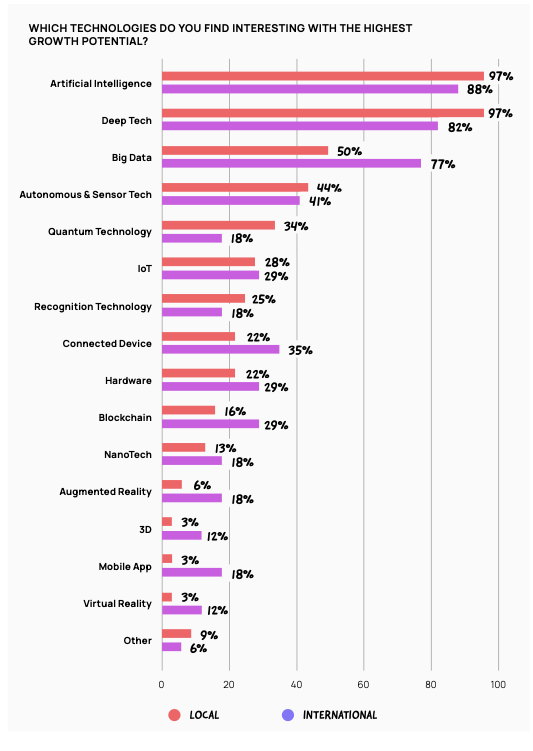

Wiodące technologie według inwestorów

Wyniki badania wśród lokalnych i międzynarodowych inwestorów ujawniają, które technologie uważane są za posiadające największy potencjał wzrostu.

Sztuczna Inteligencja – pierwsze miejsce zdobyła Sztuczna Inteligencja, z imponującym wynikiem 94% respondentów. Ten wynik nie jest zaskakujący, biorąc pod uwagę znaczące postępy w tej dziedzinie.

Deep Tech znalazł się na drugim miejscu. Aż 92% respondentów uznało jego potencjał. Ta kategoria obejmuje innowacyjne technologie, takie jak genomika, robotyka i zaawansowane materiały, które mają potencjał do rozwiązywania kluczowych globalnych wyzwań. Jednak technologia głęboka niesie ze sobą także wyższe ryzyko i dłuższe cykle rozwoju.

Wielkie możliwości Dla „Big Data” – „Big Data” zajęło trzecie miejsce, z 59% respondentów, którzy uznali jego potencjał. Możliwość analizy danych prowadzi do nowych odkryć i ulepszeń w wielu dziedzinach, choć niektórzy argumentują, że inne nowe technologie mają większy niewykorzystany potencjał.

Pozostałe Technologie: Technologia Autonomiczna, Internet rzeczy (IoT), Komputery Kwantowe, Blockchain, Rozszerzona Rzeczywistość (AR) i Wirtualna Rzeczywistość (VR), wykazały zróżnicowany poziom zainteresowania i potencjału wśród respondentów. Ich potencjał wzrostu prawdopodobnie zależy od kontynuowanych przełomów technicznych i zmian na rynku.

W początkowej fazie cyklu życia startupu istnieje kilka istotnych podmiotów i instytucji, które odgrywają kluczową rolę. Mogą to być:

- uniwersytety,

- ośrodki technologiczne (techhuby),

- centra badawczo-rozwojowe (R&D),

- inkubatory,

- akceleratory,

- media specjalizujące się w startupach.

W Polsce krajobraz uniwersytecki jest zróżnicowany, łączy tradycję akademicką z innowacjami. Liczba absolwentów wzrosła o 1,3% w porównaniu z poprzednim rokiem, co wskazuje na stały wzrost liczby studentów zdobywających dyplomy. Kierunki takie jak zarządzanie, inżynieria i zdrowie należą do najbardziej popularnych dziedzin. Uniwersytety skoncentrowane na technologii to: Uniwersytet Technologiczny we Wrocławiu, Politechnika Warszawska, Politechnika Gdańska i Akademia Górniczo – Hutnicza w Krakowie i są one liderami w innowacyjnej edukacji technicznej. Stworzyły one środowisko, które sprzyja rozwojowi startupów technologicznych.

Ośrodki Technologiczne (Tech Hubs)

Polska posiada siedem głównych ośrodków informatycznych, w których zatrudnionych jest ponad 85% wszystkich profesjonalistów branży IT w kraju, z większością mieszkańców w Krakowie, Warszawie i Wrocławiu.

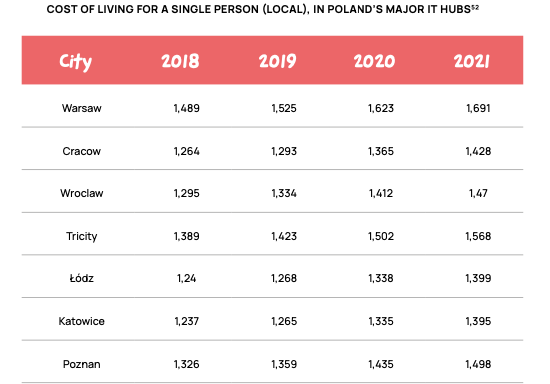

Koszty życia w głównych ośrodkach technologicznych w Polsce systematycznie rosły w ostatnich latach. Średni miesięczny koszt życia wzrósł z 1320 euro w 2018 roku do 1500 euro w 2022 roku. Wśród miast Warszawa jest najdroższym miejscem do życia, a za nią plasują się Trójmiasto i Poznań. Z drugiej strony Katowice i Łódź oferują bardziej przystępny styl życia dla profesjonalistów IT, z miesięcznymi kosztami wynoszącymi odpowiednio 1403 euro i 1408 euro. W porównaniu do większości krajów zachodnioeuropejskich, koszty życia w Polsce pozostają znacznie niższe, nawet pomimo ostatnich wzrostów.

Miasta Sprzyjająca Polskim Startupom

Założyciele startupów, zarówno lokalne jak i międzynarodowe fundusze venture capital (VC) jako prężnie rozwijający się ośrodek wskazują Warszawę. 97% lokalnych funduszy VC i 94,1% międzynarodowych funduszy VC uważa, że Warszawa oferuje najlepszą infrastrukturę. Wynik ten nie jest zaskoczeniem, stolica to centrum gospodarcze i technologiczne w kraju.

Wrocław i Kraków są kolejnymi preferowanymi miastami – odpowiednio 47% i 41% lokalnych funduszy VC, oraz 41% i 35% międzynarodowych funduszy VC. Te miasta charakteryzują żywe społeczności technologiczne, obecność uniwersytetów oraz dynamicznie rozwijające się startupy, co czyni je atrakcyjnymi miejscami dla założycieli.

Poznań także plasuje się dość wysoko przez wzgląd na swój potencjał – 19% lokalnych funduszy VC i nieco wyższym wynikiem 24% międzynarodowych funduszy VC. Pomimo, że jest to mniejszy ośrodek, cieszy się rozpoznawalnością i uznaniem na arenie międzynarodowej.

Centra Badawczo-Rozwojowe (R&D) w Polsce

Polska zdobywa coraz większą popularność jako miejsce dla globalnych działań badawczo – rozwojowych59 koncentrując się na sektorach o dużym potencjale, technologicznym przyspieszeniu oraz eliminowaniu barier wzrostu, co sprawia, że staje się on atrakcyjnym miejscem dla centrów badawczych i rozwojowych. Stała się także domem dla różnych międzynarodowych firm, takich jak ABB, Google, Siemens, Motorola, Delphi Automotive, Intel i McKinsey, które otworzyły tu swoje centra badawcze.

Krajobraz inkubacji i akceleracji w Polsce 2023: wielowarstwowy i dynamiczny

Polski krajobraz inkubacji i akceleracji wciąż prezentuje się jako skomplikowany i wielowarstwowy. Według najnowszych badań z 2023 roku, w kraju działa obecnie 10 inkubatorów oraz 15 akceleratorów. Te instytucje często opierają swoją działalność na wsparciu publicznym ze strony agencji rządowych, takich jak Polska Agencja Rozwoju Przedsiębiorczości (PARP), oraz programów Unii Europejskiej. To jednak wiąże się również z ograniczeniami w zakresie pozyskiwania udziałów, co wpływa na ich zdolność do uczestnictwa w sukcesach wspieranych projektów.

Według badania, aż 35% polskich akceleratorów i inkubatorów nie ma określonej specjalizacji branżowej i rozważa inwestycje we wszystkie rodzaje startupów. Około 22% z tych instytucji w Polsce skupia się na sektorze sztucznej inteligencji (AI) jako jednym z kluczowych obszarów inwestycji, obok takich technologii jak Internet rzeczy (IoT), rozszerzona rzeczywistość (AR) oraz przemysł 4.0. Warto także zaznaczyć, że FoodTech jest trzecim najpopularniejszym obszarem, przyciągającym 13% inwestorów.

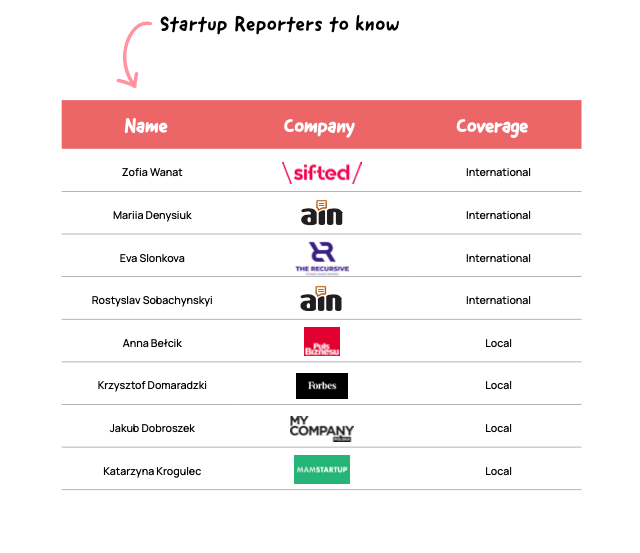

Media skupione na startupach

Polski ekosystem startupowy jest szeroko prezentowany w różnorodnych mediach, zarówno krajowych, jak i międzynarodowych. Najważniejsze krajowe źródła informacji, oraz rosnące zainteresowanie ze strony europejskich publikacji przyczyniły się do rozgłosu startupowych aktualności z polskiego areału. Ogólnobiznesowe media, takie jak Business Insider Polska, Forbes Polska i Puls Biznesu, w ostatnich latach znacząco zwiększyły swoje relacje dotyczące startupów, a sprofilowane startupowo polskie źródła, takie jak MamStartup i MyCompanyPolska, skupiają się wyłącznie na tym ekosystemie.

Zobrazowanie pierwszego kroku na drodze startupowej to jedynie wstęp do skrupulatnie przeprowadzonej analizy całego ekosystemu. Zachęcamy do zapoznania się z całym badaniem Eco System Compass: Poland 2023

Raport Bain & Company: Wzrost liczby przejęć w branży technologicznej coraz bardziej możliwy