Pandemia negatywnie wpłynęła na zdolność regulowania zobowiązań w firmach. Przedsiębiorcy ostrożniej podchodzą do nowych kontrahentów. Tymczasem badanie „Płatności i finasowanie przedsiębiorstw w czasie pandemii” pokazuje, że firmy powinny baczniej przyjrzeć się również kondycji finansowej stałych klientów, którym wystawiają faktury z odroczonym terminem płatności. Jak się bowiem okazuje, to właśnie oni w pandemii często płacą po terminie.

Stały znaczy, jaki?

Większość przedsiębiorców działających w modelu B2B ma stałych klientów, którym sprzedaje towary z odroczonym terminem płatności bądź świadczy usługi w ramach abonamentu czy długoterminowej umowy. Taka współpraca ma swoje plusy, jak np. regularne wpływy na konto w postaci comiesięcznych przelewów.

Z badania Krajowego Rejestru Długów Biura Informacji Gospodarczej i firmy faktoringowej NFGwynika, że stali klienci w mikroprzedsiębiorstwach, częściej niż w małych i średnich firmach, stanowią ponad ¾ wszystkich partnerów. W małych i średnich firmach zazwyczaj nie przekraczają połowy wszystkich kontrahentów. Generalnie im mniejsza firma w sektorze MŚP, tym większy jest stosunek liczby stałych kontrahentów do wszystkich klientów w przedsiębiorstwie. A spowodowane jest to przede wszystkim kosztami.

– Pozyskiwanie nowych klientów pozwala firmom rosnąć, ale jest kosztowne. Szacuje się, że zdobycie nowego klienta jest sześć do siedmiu razy droższe niż utrzymanie obecnego. Dlatego mikrofirmy rzadziej niż firmy małe i średnie, koncentrują się na pozyskiwaniu nowych kontraktów, a częściej na obsłudze obecnych. Według naszego badania, w przypadku mikrofirm, grono stałych klientów pozostających w obsłudze, to z reguły 6-10 podmiotów – komentuje Adam Łącki, prezes Zarządu Krajowego Rejestru Długów, współautora badania.

Pandemia zachwiała stabilnością

Stali kontrahenci byli dotychczas synonimem bezpieczeństwa finansowego, który gwarantuje regularne wpływy na konto, a co za tym idzie stabilność i ciągłość działania przedsiębiorstwa. Niestety pandemia skutecznie zachwiała tym poczuciem bezpieczeństwa.

Blisko 68% przedsiębiorców z sektora MŚP przyznało, że w ostatnim roku pojawiły się opóźnienia w płatnościach ze strony stałych kontrahentów. W tej grupie co czwarty potwierdza, że takie opóźnienia „zdecydowanie mają miejsce”, a 42%, że „raczej się zdarzają”. Jedynie 5% firm jest w stanie zaświadczyć o całkowitej rzetelności płatniczej swoich stałych klientów, a 28% uważa, że takie opóźnienia „raczej się nie zdarzają”.

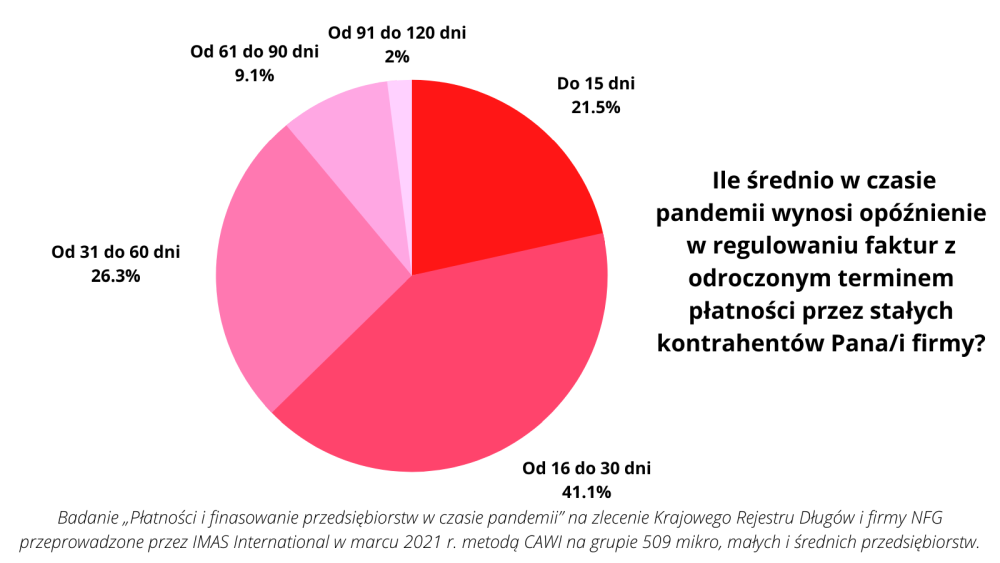

Dla porównania, co czwarty przedsiębiorca przyznaje, że przed pandemią tacy kontrahenci regulowali faktury terminowo, a jeśli nawet się spóźniali, to z reguły nie dłużej niż 15 dni (36% wskazań). W pandemii te opóźnienia wydłużyły się nawet do 60 dni.

– Przedsiębiorcy uważają, że stali klienci to stałe źródło przychodu. I rzeczywiście do niedawna tak było. Niestety w pandemii dwie trzecie przedsiębiorców z sektora MŚP przyznało, że pogorszyła się rzetelność płatnicza stałych kontrahentów. Innymi słowy: regularne płatności, które dotąd spływały do nich w terminie, teraz są dokonywane z miesięcznym lub dwumiesięcznym opóźnieniem. Problem ten dotyczy nawet połowy stałych kontrahentów. W zdecydowanie najgorszej sytuacji są mikrobiznesy, skoncentrowane niemal wyłącznie na obsłudze właśnie takich klientów. W ich przypadku trudno o ucieczkę w nowe kontrakty, a przerwanie łańcucha płatności może mieć dramatyczne konsekwencje dla ciągłości działania mikroprzedsiębiorstwa, łącznie z utratą płynności finansowej – zauważa Dariusz Szkaradek, prezes Zarządu firmy faktoringowej NFG.

Jak wskazują autorzy badania, pandemia przyzwyczaiła niektóre firmy do tego, żeby wstrzymywać płatności za towary lub usługi. Przedsiębiorcy chcą chronić przede wszystkim swoje własne biznesy, nawet kosztem bezpieczeństwa swoich kontrahentów. W tej sytuacji nieprędko rzetelność płatnicza w biznesie wróci na właściwe tory.

– Niestety liczba przedsiębiorców, którzy nieterminowo regulują swoje zobowiązania rośnie z powodu pandemii. Ciężko ocenić czy kontrahent faktycznie nie ma środków na uregulowanie płatności, czy tylko zasłania się koronawirusem. Tak czy inaczej, brak pieniędzy za wykonaną usługę zaburza płynność finansową firmy. Aby ochronić własną działalność przed bankructwem, warto korzystać z dostępnych na rynku usług pomagających w utrzymaniu finansów na właściwym poziomie. Dzisiaj ważne jest, by monitorować stałych klientów, sprawdzać nowych oraz dyscyplinować wszystkich do zapłaty np. w ramach faktoringu jawnego – ocenia Dariusz Szkaradek, prezes Zarządu NFG.