Dwa podstawowe i najpowszechniej dostępne informacyjnie generatory wartości to przychody i dochody. Po przykłady sięgnąłem do największych tego świata z grupy tzw. FANG (Facebook, Amazon, Netflix, Alphabet vel Google). Do tego dobrałem 2 spółki, w których możemy doszukać się wyraźnego wpływu wirusa na działalność operacyjną – United Airlines i Uber.

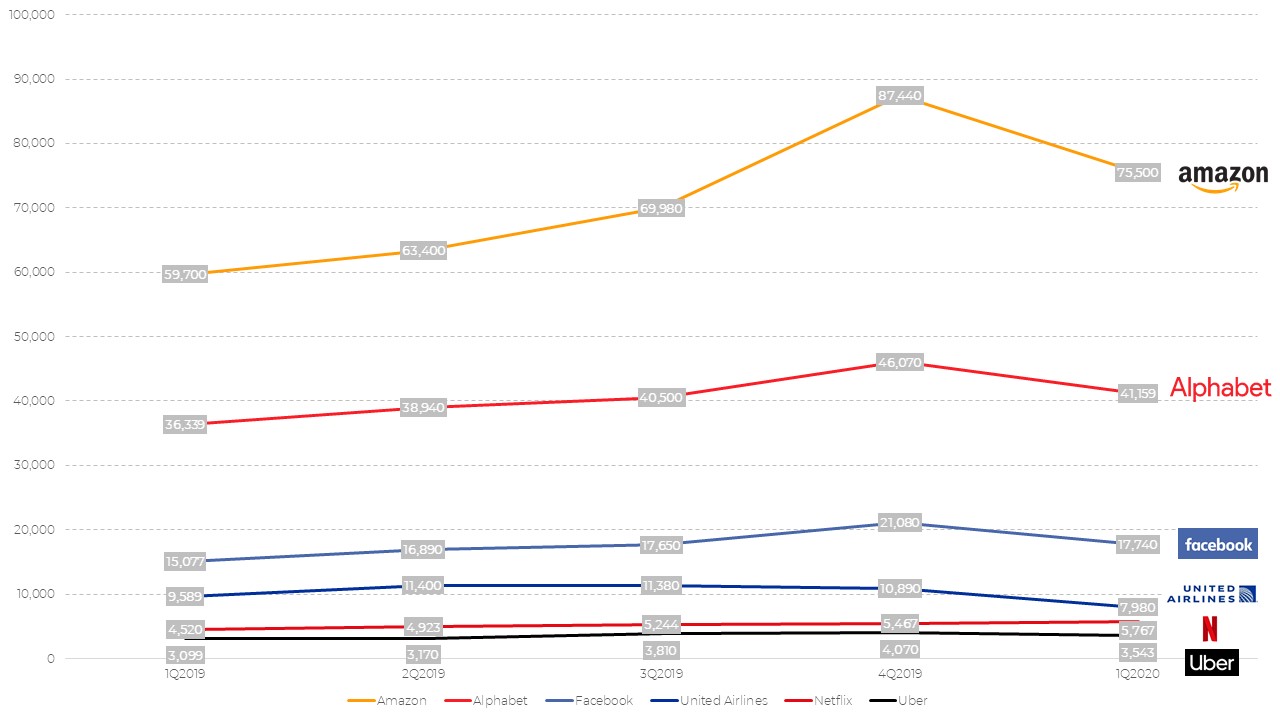

PRZYCHODY WYBRANYCH SPÓŁEK W MLN USD 1Q 2019 – 1Q 2020:

Jeżeli weźmiemy pod uwagę średni przychód kwartalny z 2019 roku i porównamy go do 1Q 2020 to w większości przypadków trudno doszukać się znacznych odchyleń. Amazon, Alphabet i Facebook mieszczą się w oczekiwanych wartościach. W przypadku Netflixa, można zauważyć nieco wyższą wartość, ale wpisuje się ona w silny trend wzrostowy, w którym firma jest od początku 2019 roku. Podobnie wyglądają przychody Ubera, które intuicyjnie powinny być niższe w związku ze spadkiem ilości przejazdów, ale spółka nadal prowadzi silną ekspansję, a usługa Uber Eats zanotowała w marcu ponad dwukrotnie wyższe obroty niż w styczniu. Jedyną spółką, przy której można gołym okiem zauważyć efekt jest United Airlines, co oczywiście wynika ze znacznego spadku ilości przelotów, spowodowanego między innymi zakazem podróżowania do Europy wprowadzonym przez Donalda Trumpa.

Warto zwrócić uwagę, że widzimy wyniki za pierwszy kwartał, które przyniosły spadek o 26% – jeżeli przyjmiemy, że styczeń i luty były relatywnie wolne od spadku, przychody w marcu mogły spaść o ponad 60%.

Nieco inaczej sytuacja wygląda w aspekcie dochodów.

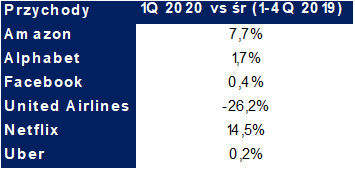

ZYSK NETTO WYBRANYCH SPÓŁEK W MLN USD 1Q 2019-1Q 2020:

Podobnie jak w przypadku przychodów, musimy wziąć pod uwagę wiele wydarzeń losowych i tych związanych z etapem rozwoju danej spółki. Wzrost dochodów Netflixa można tłumaczyć spadkiem nakładów marketingowych na pozyskanie nowych użytkowników, którzy wykupywali subskrypcję z powodu kwarantanny, niemniej spółka była rentowna we wszystkich 4 ostatnich kwartałach. Po drugiej stronie barykady znajduje się Uber, który jest nadal na etapie agresywnej ekspansji i „pali” pieniądze na masową skalę, ale wykazana w 1 kwartale strata w 80% wynikała z odpisów nierentownych spółek córek, przede wszystkim z rynków azjatyckich. Ponownie jedyną spółką, na którą wirus wpłynął bezpośrednio jest United Airlines, która zanotowała znaczną i dotkliwą stratę. Pozwalając sobie na pewne uproszczenie, możemy stwierdzić, że w wynikach za 1 kwartał 2020 większości spółek, nie widać silnie negatywnych skutków wirusa. Warto wspomnieć o tym, że spora część pracowników nie wróci do biur do końca roku, a być może nigdy, co wskazuje na wtórność sytuacji względem ich modelu biznesowego.

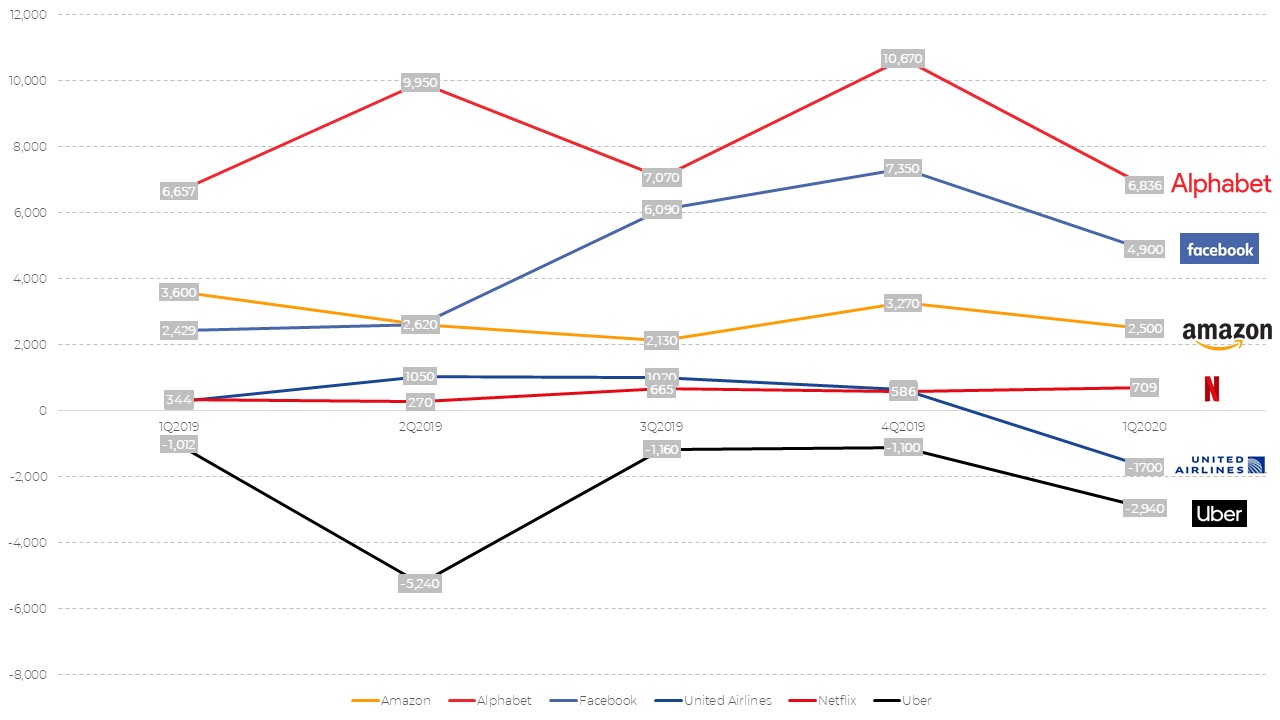

PORÓWNANIE ZMIAN KURSÓW WYBRANYCH SPÓŁEK 02-05.2020:

Podsumowując kryzys wpłynął negatywnie na niektóre branże, takie jak turystyka czy transport, a pozytywnie na branże takie jak medycyna czy nowe technologie. Trudno więc ocenić bezpośrednią reakcję rynku na COVID-19 jako całkowicie nieracjonalną. Sytuacja może jednak całkowicie się odmienić, kiedy pojawią się wyniki za drugi kwartał, w którym wpływ wirusa na działalność jest dużo bardziej dotkliwy.

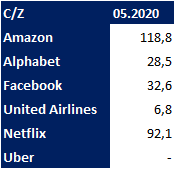

Problem z relacją ceny i wartości leży jednak gdzie indziej. Według badań JP Morgan jedynie 10% uczestników rynku, dokonuje transakcji na podstawie oceny wartości i oczekuje długoterminowych zysków. Tak wygląda aktualny wskaźnik C/Z dla powyższych spółek:

W uproszczeniu wskaźnik ten mówi nam, ile lat będziemy czekać na zwrot każdej zainwestowanej w spółkę złotówki, pod warunkiem, że utrzyma ona obecne wyniki finansowe. Pytanie więc, czy inwestorzy rzeczywiście czują się komfortowo czekając od na przykład 118 lat na zwrot środków, czy raczej liczą na udaną spekulację i kupują z zamiarem sprzedaży po wyższej cenie.

Czy mamy do czynienia z bańką?

Czy więc na rynku jest bańka? Na pewno na niektórych spółkach chciwość i optymizm przeważają nad fundamentami i prędzej czy później rzeczywistość zweryfikuje oczekiwania. Jeżeli obecnie na rynku przeważają kupujący, którzy oczekują, że cena wzrośnie i dokonują gwałtownych zakupów, można oczekiwać, że na wielu walorach Ci sami kupujący dokonają gwałtownych sprzedaży, przywracając kursy do bardziej przyziemnych wartości. Obecne C/Z dla całego S&P500 wynosi nieco ponad 21, więc nie można jednoznacznie powiedzieć, że cały rynek jest równie przewartościowany. Dla porównania WIG 20 ten wskaźnik wynosi nieco ponad 15.

Większość inwestorów profesjonalnych zajmuje na rynku krótkie pozycje, oczekując spadków a większość ekonomistów, w tym szef Rezerwy Federalnej J. Powell, wyklucza możliwość szybkiego powrotu gospodarki do normalnego funkcjonowania, prognozując największe załamanie od czasów 2 wojny światowej.

Z drugiej strony na rynek trafiły niemal 3 tryliony dolarów wydrukowane przez FED w ciągu ostatnich 10 tygodni, podobny program prowadzi EBC. Obecnie rynek zdaje się ignorować wszelkie czynniki ekonomiczne skupiając się głównie na dostarczanej w ten sposób płynności, więc czas pokaże czy rynkowe niedźwiedzie się mylą. Historia uczy nas, że w długim terminie ceny odzwierciedlają fundamenty, natomiast tych posiadających krótkie pozycje już dziś zostawiam z maksymą, że „Rynek potrafi zostać irracjonalny znacznie dłużej niż Ty wypłacalny”.

–

Autor: Łukasz Łoziński, ekspert w zakresie finansów przedsiębiorstw i inwestor z 10 letnim stażem na rynku kapitałowym.