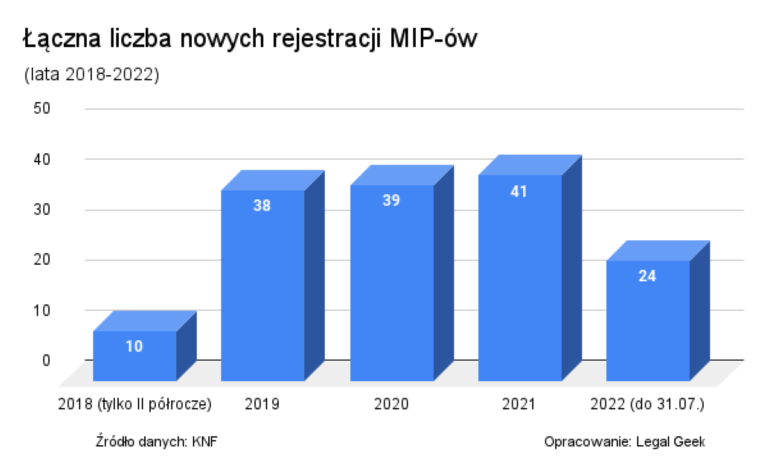

W 2018 roku w Polsce jako małe instytucje płatnicze zostało zarejestrowanych 10 podmiotów. Dziś jest ich ponad 130. Jak rosła popularność MIP-ów oraz jaką rolę pełnią na rynku usług płatniczych po 4 latach od wejścia w życie PSD2?

Małe instytucje płatnicze, obecne w Polsce od 2018 r., są dużo łatwiejszą w uruchomieniu alternatywą dla krajowych instytucji płatniczych. W związku ze znacznie mniej rygorystycznymi wymaganiami ze strony Komisji Nadzoru Finansowego, aby zostać MIP nie potrzeba tak dużych nakładów finansowych i pracy organizacyjno-prawnej. Dzięki temu instytucją płatniczą zostać można naprawdę szybko.

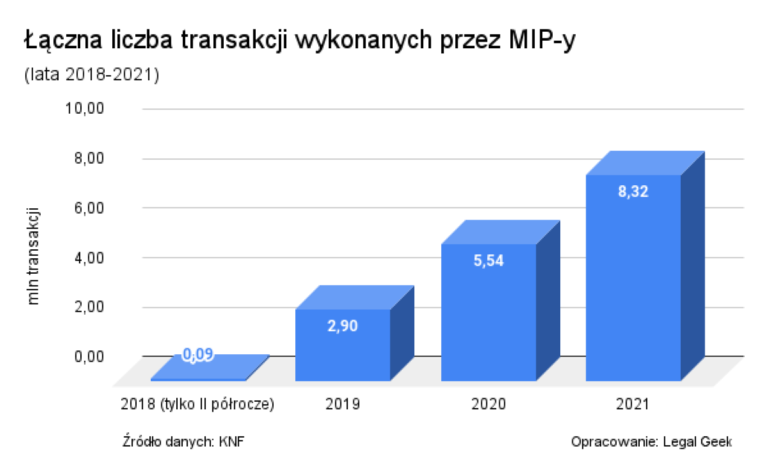

Jak pokazują dane z raportów KNF z lat 2018-2021, z roku na rok liczba transakcji, jak i ich kwoty sukcesywnie rosną. W 2019 r. 48 MIP-ów obsłużyło 2,9 mln transakcji. Dwa lata później zarówno transakcji, jak i obsługujących je instytucji było niemal trzykrotnie więcej – 128 MIP-ów i 8,32 mln transakcji.

– Dane KNF pokazują sukcesywny wzrost liczby MIP-ów i analogiczną zmianę w ilości obsłużonych transakcji. W latach 2019-2021 obie te liczby niemal się potroiły – zauważa Tomasz Klecor, prawnik, partner w kancelarii Legal Geek, specjalista od obsługi rynku finansowego. – Każda z instytucji obsługiwała średnio rocznie około 60-65 tysięcy transakcji, co daje ponad 200 operacji na dzień roboczy.

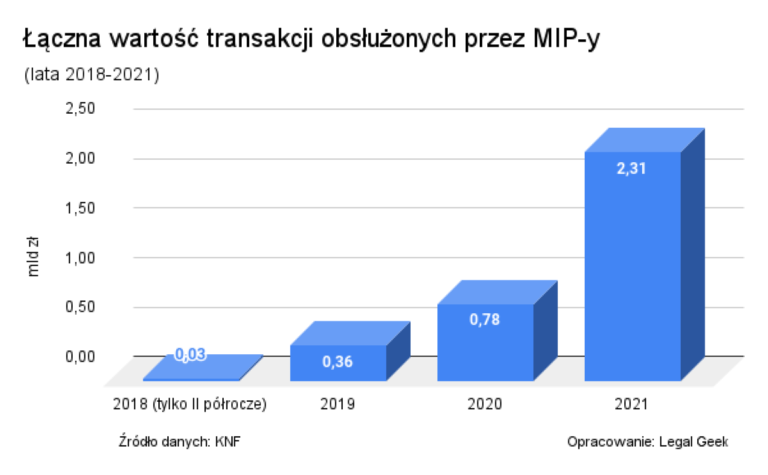

Szybko rośnie również wartość transakcji obsługiwanych przez małe instytucje płatnicze. Szczególnie duży wzrost miał miejsce między 2020 a 2021 r. – z 0,78 do 2,31 mld zł w ciągu roku. Jednak Komisja Nadzoru Finansowego wyjaśniła w swoim raporcie, że jest to spowodowane przekroczeniem limitów transakcyjnych przez jeden z MIP-ów w IV kwartale 2021 r.

– W latach 2019-2021 rejestrowanych było w Polsce około czterdziestu MIP-ów rocznie. W tym roku ostateczna liczba rejestracji będzie zapewne zbliżona, co pokazuje, że jest jeszcze miejsce dla tego typu instytucji, a ich twórcy nadal widzą dla siebie nisze na rynku – mówi Tomasz Klecor. – Co roku kilka małych instytucji płatniczych jest też wykreślanych z rejestru z różnych przyczyn – na przykład dlatego, że uzyskują licencję krajowej instytucji płatniczej. Z ponad 150 zarejestrowanych, na tę chwilę działają 134.

Jak zostać MIP-em?

Podstawowym warunkiem, który trzeba spełnić, aby móc ubiegać się o zostanie małą instytucją płatniczą, jest niekaralność osób zarządzających firmą. Nie ma natomiast wymogów co do ich wykształcenia i doświadczenia. Dowolna jest też forma prowadzonej działalności, MIP-em zostać może spółka, jak i jednoosobowa działalność gospodarcza. Wobec tego nie ma też dodatkowych obostrzeń dotyczących kapitału zakładowego – obowiązują te wynikające z Kodeksu spółek handlowych.

– Wymagania wstępne, stawiane wobec firm starających się o status MIP-u, są rzeczywiście minimalne. Dzięki temu, jeśli firma odpowiednio przygotuje się przed złożeniem wniosku do KNF, może zostać instytucją płatniczą nawet w ciągu miesiąca – mówi Tomasz Klecor.

Istotne jest też to, że MIP-y mogą działać jako tak zwane instytucje hybrydowe, a więc świadczyć usługi płatnicze, a jednocześnie działać w innej branży. Pozwala to firmom już działającym w innych obszarach, poszerzyć zakres oferowanych przez siebie usług.

– W wielu wypadkach decyzja o zostaniu MIP-em podyktowana jest chęcią dostarczenia klientom bardziej komplementarnych usług bez potrzeby wchodzenia we współpracę z innymi podmiotami – zauważa Tomasz Klecor. – Dotyczy to chociażby serwisów typu marketpalce lub platform last mile delivery, które zostając MIP-em, mogą bezpośrednio obsługiwać płatności od klientów. Dobrym przykładem są też przedsiębiorcy pożyczkowi, którzy uzyskują w ten sposób między innymi możliwość wydawania kart płatniczych.

Ograniczenia MIP-ów

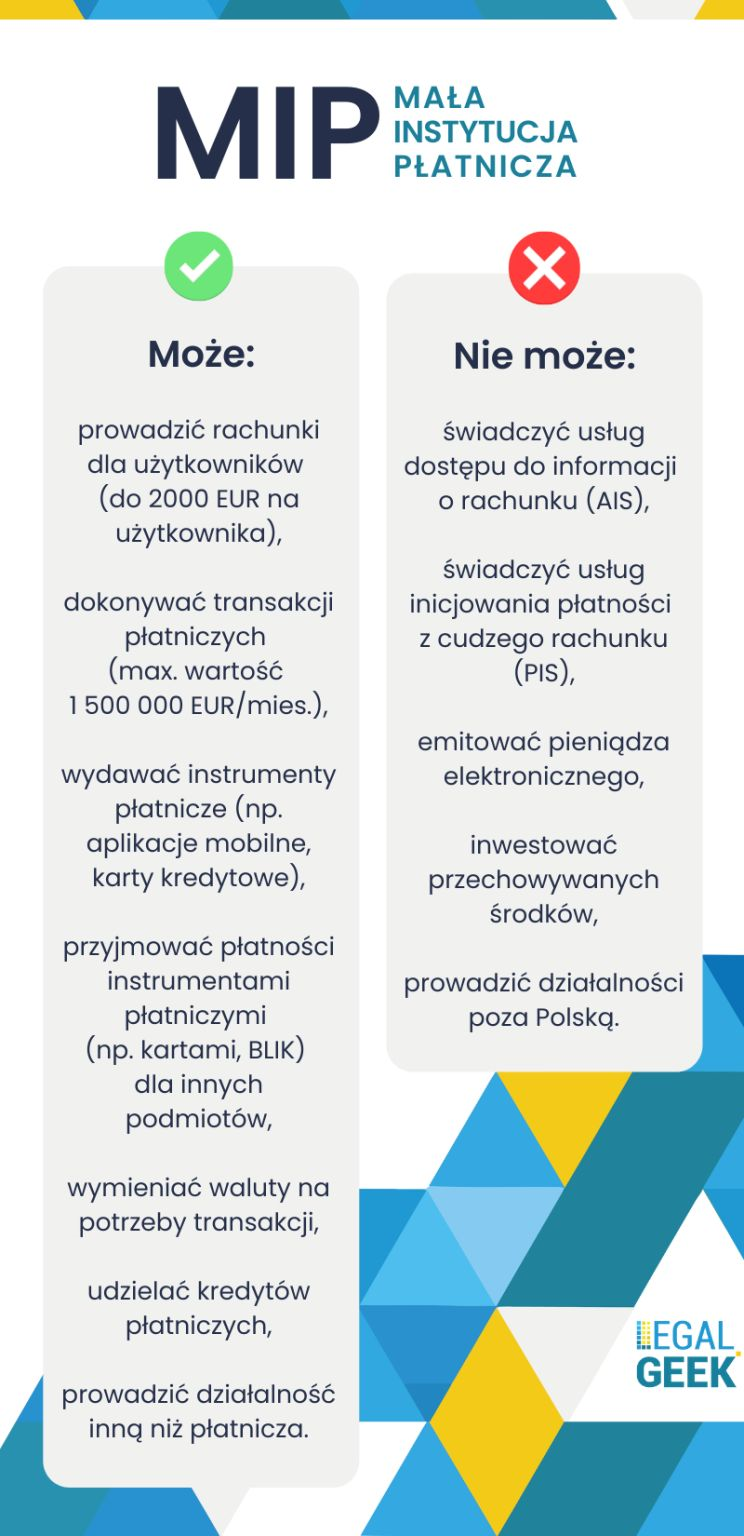

Zakres usług, które świadczyć mogą małe instytucje płatnicze jest szeroki, ale ma pewne ograniczenia względem KIP-ów. Przede wszystkim MIP-y mogą działać jedynie na terytorium Polski – wyłączone są z obsługi transakcji międzynarodowych. Na rachunkach płatniczych jednego klienta przechowywać mogą maksymalnie 2 tys. euro, a średnia miesięczna wartość wszystkich wykonanych transakcji płatniczych z 12 miesięcy nie może przekroczyć 1,5 mln euro.

– Miesięczny limit wartości transakcji to średnia z dwunastu miesięcy. Dzięki temu MIP, który przekroczy go w danym miesiącu, nie musi się obawiać konsekwencji. Natomiast należy mieć przygotowany plan na wypadek, gdyby przekroczenia te trwały dłużej lub były znaczne – zauważa Tomasz Klecor. – Tu w grę wchodzi przede wszystkim ubieganie się o licencję KIP. Warto jednak pamiętać o długości związanych z tym postępowań przed KNF i przygotowywać się do tego dużo wcześniej.

Obowiązki wobec KNF

Prowadząc małą instytucję płatniczą, należy też wywiązywać się z obowiązków wobec Komisji Nadzoru Finansowego. W pierwszej kolejności jest to sprawozdawczość. Każdy MIP musi składać uproszczone sprawozdania kwartalne oraz dokładniejsze roczne. Wśród tych ostatnich podaje się między innymi informacje o wykrytych oszustwach, ocenę systemu zarządzania ryzykiem czy sprawozdanie do Rzecznika Finansowego dot. reklamacji. Co ważne, obowiązek złożenia sprawozdania dotyczy także tych MIP-ów, które w danym okresie nie świadczyły usług płatniczych.

MIP-y w ramach swojej działalności mają również obowiązek opłacania kosztów nadzoru, jaki sprawuje nad nimi KNF. Kwota ta uzależniona jest od wartości wykonanych transakcji płatniczych w danym roku oraz od stawki ogłaszanej przez Przewodniczącego KNF. Maksymalnie może ona wynosić 0,025% całkowitej wartości kwoty wykonanych przez MIP transakcji, a więc nie więcej niż 25 gr za każdy 1000 zł.

– Każdemu, kto rozważa staranie się o licencję krajowej instytucji płatniczej, rekomendujemy najpierw zostanie MIP-em. Dzięki temu firma daje się poznać organom nadzoru, a jednocześnie ma szansę zweryfikować swój model biznesowy i potwierdzić, czy rzeczywiście musi zostać KIP-em – radzi Tomasz Klecor. – Jeśli tak, to dzięki zdobytemu doświadczeniu, uzyskanie licencji nie będzie już takie straszne, jak mogłoby się wydawać.