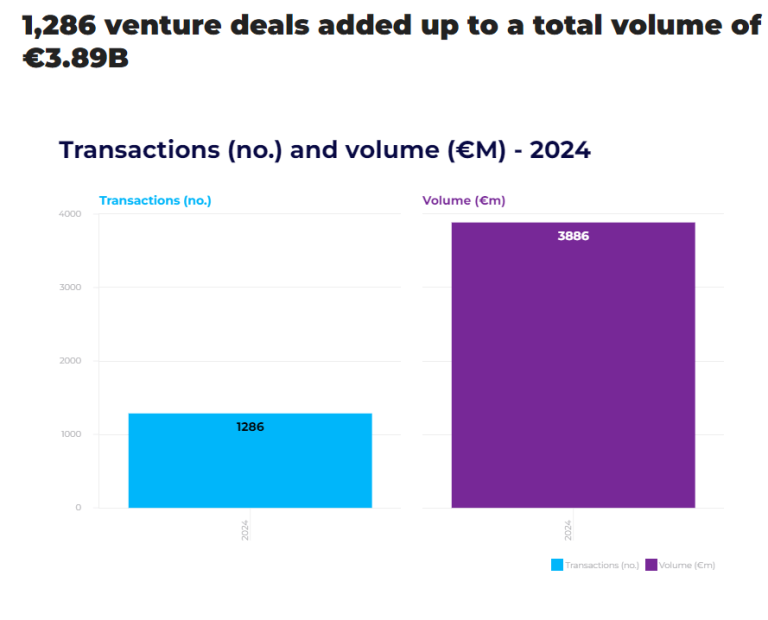

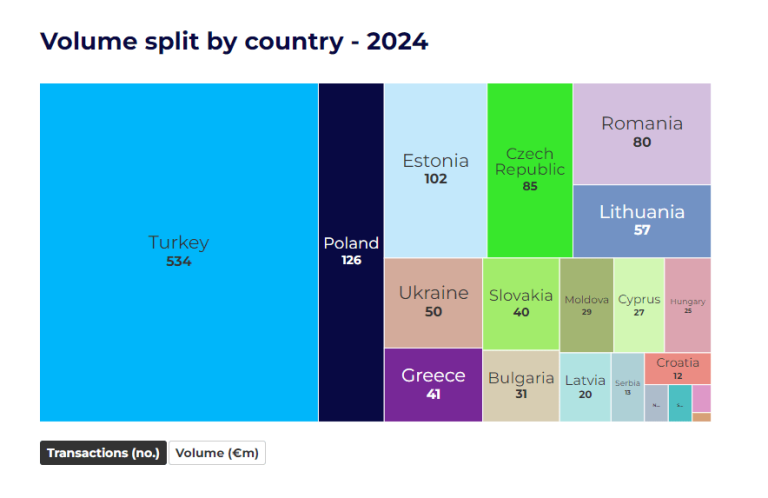

Według raportu „Venture in Eastern Europe” opracowanego przez How to Web, w 2024 roku rynek startupów w Europie Środkowo-Wschodniej (EŚW) odnotował znaczący wzrost inwestycji, z 8 krajami odpowiadającymi za ponad 90% całkowitego wolumenu inwestycji w regionie. Wśród tych krajów, Polska zajęła drugie miejsce, tuż za Turcją. Czy można to potraktować jako istotne osiągnięcie polskiego ekosystemu startupowego?

Kluczowe wnioski

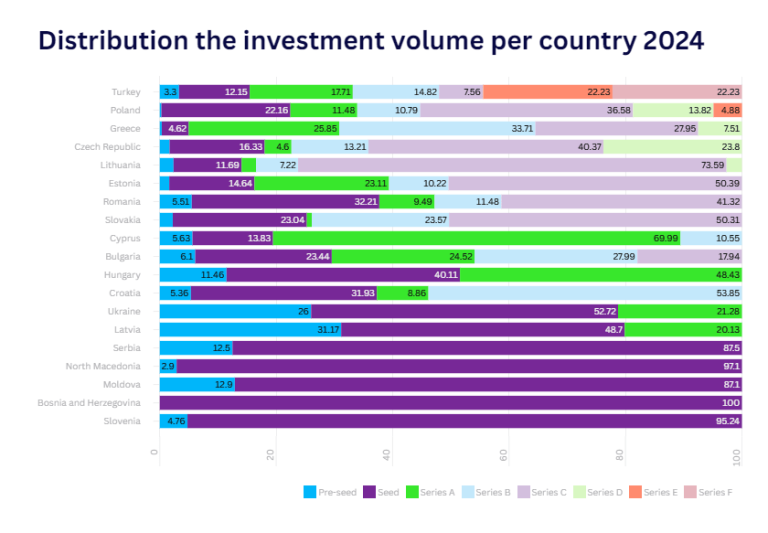

- Wzrost inwestycji w późniejszych etapach: Inwestycje w późniejsze etapy (series A do C) stanowiły ponad 63% całkowitego wolumenu inwestycji, co wskazuje na rosnące zainteresowanie dojrzalszymi startupami.

- Wzrost inwestycji w Polsce: Polska odnotowała znaczący wzrost inwestycji, co świadczy o rosnącej atrakcyjności polskiego rynku dla inwestorów międzynarodowych.

- Różnorodność inwestycji: W niektórych krajach, takich jak Turcja, Polska, Grecja, Czechy, Litwa, Estonia, Słowacja i Rumunia, obserwowano różnorodność inwestycji od pre-seed do series A i dalej.

Uważniejszy rzut oka na inwestycje w Polsce

Polska zajęła drugie miejsce wśród krajów EŚW pod względem wolumenu inwestycji, osiągając kwotę 592,1 miliona euro. Wzrost inwestycji w Polsce można przypisać kilku czynnikom:

- rozwój technologii: Polska jest znana z dynamicznie rozwijającego się sektora technologicznego, szczególnie w obszarach takich jak sztuczna inteligencja, cyberbezpieczeństwo i fintech;

- wsparcie rządowe: Polski rząd wprowadził szereg inicjatyw mających na celu wsparcie startupów, w tym programy akceleracyjne, ulgi podatkowe i fundusze inwestycyjne;

- międzynarodowa ekspansja: Polskie startupy coraz częściej zdobywają międzynarodowe rynki, co przyciąga zagranicznych inwestorów.

Według raportu PFR Ventures i Inovo VC, w 2024 roku wartość inwestycji venture capital w Polsce wyniosła 2,1 miliarda złotych (około 450 milionów euro), co stanowi spadek o 10% w porównaniu z rokiem poprzednim. Różnica między danymi regionalnymi a krajowymi może wynikać z różnych metodologii zbierania danych oraz uwzględniania transakcji transgranicznych.

A jak inwestowano w innych krajach CEE?

- Turcja: Lider wśród krajów EŚW z inwestycjami w wysokości 1,012,2 miliona euro. Wzrost inwestycji w Turcji można przypisać rosnącemu zainteresowaniu technologiami finansowymi i e-commerce.

- Grecja: Zajęła trzecie miejsce z inwestycjami w wysokości 536,6 miliona euro. Wzrost inwestycji w Grecji jest związany z rozwojem sektora technologii kosmicznych i obronnych.

- Czechy: Z inwestycjami w wysokości 426 milionów euro, Czechy odnotowały znaczący wzrost inwestycji, co można przypisać dynamicznie rozwijającemu się sektorowi fintech i cyberbezpieczeństwa.

Inwestycje w późniejszych etapach

Inwestycje w późniejsze etapy (series A do C) stanowiły ponad 63% całkowitego wolumenu inwestycji, co wskazuje na rosnące zainteresowanie dojrzalszymi startupami. Wzrost inwestycji w tych etapach może być wynikiem:

- Rosnącego zaufania inwestorów: Inwestorzy coraz częściej decydują się na inwestycje w dojrzalsze startupy, co świadczy o rosnącym zaufaniu do rynku EŚW.

- Rozwój infrastruktury: Wzrost liczby akceleratorów, inkubatorów i funduszy venture capital w regionie przyczynia się do większego zainteresowania późniejszymi etapami inwestycji.

Inwestycje w wczesnych etapach

Inwestycje w wczesne etapy (seed i pre-seed) nadal stanowiły znaczącą część całkowitego wolumenu inwestycji, choć odnotowano pewne oznaki stabilizacji. Wzrost inwestycji w wczesnych etapach może być wynikiem:

- Rosnącego zainteresowania innowacjami: Inwestorzy coraz częściej dostrzegają potencjał wczesnych etapów inwestycji, szczególnie w obszarach takich jak sztuczna inteligencja, biotechnologia i cyberbezpieczeństwo.

- Wsparcie rządowe i prywatne: Programy wsparcia dla startupów, zarówno ze strony rządów, jak i prywatnych inwestorów, przyczyniają się do wzrostu inwestycji w wczesnych etapach.

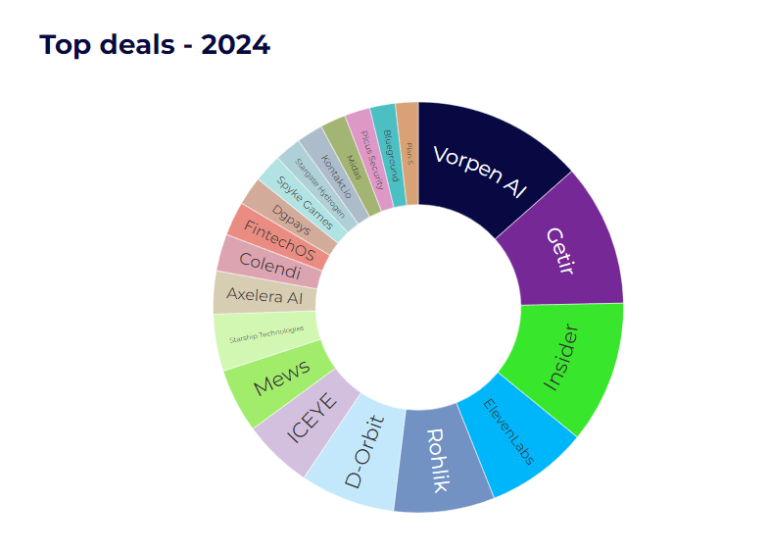

Top 20 firm z największymi rundami inwestycyjnymi w EŚW

W 2024 roku 20 firm z regionu EŚW zebrało ponad połowę całkowitego wolumenu inwestycji, osiągając kwotę 2 miliardów euro. Wśród tych firm znajdują się takie firmy jak:

- Vorpen AI (Litwa): 270 milionów euro

- Getir (Turcja): 225 milionów euro

- Insider (Turcja): 225 milionów euro

- ElevenLabs (Polska): 162 miliony euro

Tegorocznymi liderami są Turcja, Polska, Czechy i Litwa, które łącznie reprezentują znaczną większość kapitału pozyskanego w najlepszych transakcjach. Łącznie kraje te odpowiadają za ponad 65% całkowitego wolumenu inwestycji w 20 największych transakcjach, co pokazuje ich dominującą rolę w krajobrazie venture. Grecja, Estonia i Rumunia również wniosły znaczący wkład, co dodatkowo podkreśla dynamiczny charakter kapitału wysokiego ryzyka w regionie.

Najważniejsze transakcje – Albania

- Beachmaster (27 tys. euro, seed, inwestorzy: nieznani)

Najlepsze transakcje – Bośnia i Hercegowina

- Adriatic Crypto Exchange (3,2 mln euro, seed, inwestorzy: Modulus Global)

- Biokript (303 tys. euro, seed, inwestorzy: nieznani)

- Companions Corp (46 tys. euro, seed, inwestorzy: nieznani)

Największe transakcje – Bułgaria

- AMPECO (23,4 mln euro, seria B, inwestorzy: BMW i Ventures, Cavalry Ventures, LAUNCHub Ventures, Revaia)

- Eldrive (15 mln euro, seria C, inwestorzy: Europejski Bank Odbudowy i Rozwoju)

- Nasekomo (8 mln euro, seria A, inwestorzy: partnerzy Invenio)

- Iris AI (7,6 mln euro, seria A, inwestorzy: Silverline Capital, Europejska Rada Innowacji)

Najważniejsze transakcje – Chorwacja

- All eyes on screens (10 mln euro, seria B, inwestorzy: Taiwania Capital Management Corporation)

- Entrio (9 mln euro, seria B, inwestorzy: Invera Equity Partners)

- Orqa (5,8 mln euro, seed, inwestorzy: Lightspeed Venture Partners, Radius Capital, Decisive Point, Day One Capital)

- Gideon (4,1 mln euro, seria B, inwestorzy: Prologis Ventures, Toyota Industries)

- Pythagora (3,6 mln euro, seed, inwestorzy: Inovo VC, 500 Emerging Europe, Moonfire, Rebel, Uphonest Capital)

Największe transakcje – Cypr

- MetaTrace (22,5 mln euro, seria A, inwestorzy: nieznani)

- Redox One (18 mln euro, seria A, inwestorzy: Tharisa)

- Eschatology Entertainment (10,1 mln euro, seria A, inwestorzy: GEM Capital, Krafton, The Games Fund)

- Top App Games (9 mln euro, seria B, inwestorzy: Vladimir Nikolsky)

- Mika Games (9 mln euro, seria A, inwestorzy: Flint Capital)

Największe transakcje – Czechy

- Rohlik (160 mln euro, seria C, inwestorzy: Europejski Bank Odbudowy i Rozwoju, Europejski Bank Inwestycyjny, Ilavska Vuillermoz Capital, Index Ventures, Quadrille Capital, Sofina, TCF Capital)

- Mews (101,3 mln euro, seria D, inwestorzy: Goldman Sachs, Kinnevik, LGVP, Notion Capital, Revaia)

- Woltair (12 mln euro, seria B, inwestorzy: Fifth Wall, Inven Capital, ArcTern Ventures, Westly Group)

- Adalid Sciences (12 mln euro, seria C, inwestorzy: BTL Medical Development)

- Daytrip (9,2 mln euro, seria B, inwestorzy: Taiwania Capital, Euroventures, J&T Ventures, N1)

Największe transakcje – Estonia

- Starship Technologies (90 mln euro, seria C, inwestorzy: Plural, Iconical)

- Stargate Hydrogen (42 mln euro, seria C, inwestorzy: UG Investments)

- Tuum (25 mln euro, seria B, inwestorzy: CommerzVentures, Speedinvest, obecni inwestorzy)

- Pactum (18,4 mln euro, seria C, inwestorzy: Karma Ventures, Maersk, 3VC, Atomico, Project A, Superangel, Portfolion)

- ExpressionEdits (12 mln euro, seria C, inwestorzy: Octopus Ventures, BlueYard Ventures, Wilbe Capital, Acequia Capital, Amino Collective)

Największe transakcje – Grecja

- D-Orbit (150 mln euro, seria C, inwestorzy: Marubeni Corporation, CDP Venture Capital, Seraphim Space Investment Trust, Indaco Venture Partners, Neva SGR, Primo Ventures, Avantgarde, Iberis Capital, EIC, Phaistos Investment Fund, United Ventures, Europejski Bank Inwestycyjny, EFI)

- Axelera AI (68 mln euro, seria B, inwestorzy: EIC Fund, Verve Ventures, CDP Venture Capital, Innovation Industries, Samsung Catalyst Fund, Invest-NL, Fractionelera)

- Blueground (40 mln euro, seria D, inwestorzy: Susquehanna Growth Equity, WestCap)

- Hellas Direct (30 mln euro, seria B, inwestorzy: ETF Partners, Phaistos Investment Fund)

- Numa (28,9 mln euro, seria B, inwestorzy: Mitsui & Co, Touring Capital, Costanoa Ventures, Threshold Ventures, Gradient

Największe transakcje – Litwa

- Vorpen AI (150 mln euro, seria C, inwestorzy: Meta Open AI Ventures, Zhang Ying)

- Vorpen AI (90 mln euro, seria C, inwestorzy: Meta Open AI Ventures)

- Ovoko (20 mln euro, seria B, inwestorzy: Smash Capital)

Największe transakcje – Łotwa

- Mintos (3 mln euro, seria A, inwestorzy: Crowdfunding za pośrednictwem Crowdcube)

- Origin Robotics (2,4 mln euro, pre-seed, inwestorzy: Change Ventures, Silicon Roundabout Ventures)

- Jeff (2 mln euro, seed, inwestorzy: Presto Ventures, obecni inwestorzy, J12 VC, aniołowie biznesu, Jean Pascal Duvieusart, Ladislav Bartonicek, James Berdigans)

Największe transakcje – Macedonia Północna

- Native teams (6,2 mln euro, seed, inwestorzy: Begin Capital, MFG Invest)

- EarthCare (350 tys. euro, seed, inwestorzy: SouthCentral Ventures, Zephyr Angels)

- Finqup (90 tys. euro, pre-seed, inwestorzy: Keiretsu Forum SEE, Angels)

Najważniejsze transakcje – Mołdowa

- NodeShift (2,8 mln euro, seed, inwestorzy: 10xFounders, Inovo, Intel Ignite, Kestre10X, Notion Capital)

- GreenO (1,2 mln euro, seed, inwestorzy: Signet Global)

- Aspect.Health (900 tys. euro, seed, inwestorzy: Angel Investors, EWOR, Techstars, uVentures)

Największe transakcje – Polska

- ElevenLabs (180 mln euro, seria C, inwestorzy: Andreessen Horowitz, BroadLight Capital, Deutsche Telekom, Endeavor Catalyst, ICONIQ Growth, Lunate, New Enterprise Associates, NFDG Ventures, RingCentral Ventures, Salesforce Ventures, Sequoia Capital, Smash Capital, SV Angel, T Capital, Valor Equity Partners, WiL)

- ICEYE (81,7 mln euro, seria D, inwestorzy: Solidium, Move Capital, Blackwells Capital, aniołowie biznesu)

- Kontakt.io (41,7 mln euro, seria C, inwestorzy: Goldman Sachs)

Największe transakcje – Rumunia

- FintechOS (54 mln euro, etap, inwestorzy: Bek Ventures, BlackRock, Cipio Partners, Gapminder VC, Molten Ventures, OTB Ventures)

- Leanpay (10 mln euro, seria B, inwestorzy: Catalyst Romania, BlackPeak Capital)

- dotLumen (5 mln euro, seria B, inwestorzy: Catalyst Romania, European Innovation Council Fund, szwedzki Tigrim Capital, Seedblink)

- MOOV Leasing (5 mln euro, seed, inwestorzy: TBA)

Najważniejsze transakcje – Serbia

- Lupa Technology (1,6 mln euro, seed, inwestorzy: South Central Ventures i Bank Światowy/Komisja Europejska)

- Hunch (1,5 mln euro, seed, inwestorzy: Catalyst Romania)

- KOKODI (990 tys. euro, seed, inwestorzy: Avalanche, Dutch Crypto Investors, Kangaroo Capital, Merit Circle, Purechain Capital, SWGI ventures, Tenzor Capital)

Najważniejsze transakcje – Słowacja

- CloudTalk (25,2 mln euro, seria B, inwestorzy: henQ, KPN Ventures, Lead Ventures, ORBIT Capital, Point Nine, Presto Ventures)

- InoBat (20 mln euro, seria C, inwestorzy: Amara Raja Group)

- GA Drilling (13,5 mln euro, seria C, inwestorzy: Alfa8, Nabors, Neulogy Ventures, Thomas von Koch, Underground Ventures)

- Brightpick (10,8 mln euro, seria C, inwestorzy: EBRD Venture Capital, założyciele Avast Pavel Baudiš i Eduard Kučera oraz założyciel ESET Miroslav Trnka)

Największe transakcje – Słowenia

- SaleSqueze (1,4 mln euro, seed, inwestorzy: Bjoern W. Schaefer, Christoph Zoeller, Fortech Investments, Klub 20, Robin Capital, Super Angels, Underline Ventures, Xenia Muntean)

- Juicefast (600 tys. euro, seed, inwestorzy: Feelsgood)

Najważniejsze transakcje – Turcja

- Insider (225 mln euro, seria E, inwestorzy: General Atlantic)

- Getir (225 mln euro, seria F, inwestorzy: Mubadala Investment Company)

- Colendi (58,5 mln euro, seria B, inwestorzy: Citi Ventures, Hedef Girişim, Re-Pie – Colendi GSYF, Sepil Ventures, Migros, FIBA Fırsat GSYF)

Największe transakcje – Ukraina

- OneNotary (4,5 mln euro, seria A, inwestorzy: Jackson Square Ventures, Tom Gonser, u.ventures, DocuSign Ventures, GoodPaper Ventures, Digital Future i The LegalTech Fund)

- Esper Bionics (4,5 mln euro, seria A, inwestorzy: YZR Capital)

- Portal AI (4 mln euro, pre-seed, inwestorzy: AGI House Ventures, Amanda Schloss family office, BBQ Capital, Broocknell Ventures, Patel family office, StratMinds)

Największe transakcje – Węgry

- Colossyan (20,2 mln euro, seria A, inwestorzy: Lakestar, LAUNCHub Ventures, Emerge Education, Day One Capital, Oktogon Ventures)

- Parkl (4 mln euro, seria A, inwestorzy: Lead Ventures)

- Deligo Vision (3 mln euro, seed, inwestorzy: Frontline Ventures, Interactive Venture Partners, Grep VC, aniołowie biznesu)

- OpenMeter (2,7 mln euro, seed, inwestorzy: Y Combinator, Haystack, Sunflower Capital)

Jest się z czego cieszyć?

Mimo relatywnie dobrych statystyk, region CEE stoi przed wyzwaniami. W trzecim kwartale 2024 roku odnotowano spadek inwestycji venture capital o 35% rok do roku, osiągając wartość 360 milionów euro. Liczba transakcji zmniejszyła się o połowę, z 255 w trzecim kwartale 2023 roku do 118 w analogicznym okresie 2024 roku. Główne przyczyny to trudne warunki makroekonomiczne, niepewność geopolityczna oraz zmniejszona aktywność inwestorów.

Polska, Estonia i Litwa pozostają liderami pod względem liczby transakcji, odpowiadając za blisko 50% całkowitego pozyskanego kapitału w regionie. Nowe fundusze inwestycyjne, takie jak Lead Ventures z Budapesztu (100 milionów euro) czy BrightCap II z Sofii (celujący w 60 milionów euro), mogą przyczynić się do ożywienia rynku w nadchodzących latach.

Stabilizacja warunków gospodarczych oraz ukierunkowane wsparcie polityczne będą kluczowe dla dalszego rozwoju ekosystemu venture capital w Europie Środkowo-Wschodniej.

Pełen raport znajdziecie tutaj.