Kluczowe wnioski

- Globalne trendy: ogromne zainteresowanie AI i megarundy napędzają rynek VC, ale w sposób bardzo skoncentrowany.

- Europa: stabilizacja w Q2, choć malejący globalny udział i widoczna zmiana inwestycyjnej mapy (rośnie rola Niemiec).

- CEE: region konsekwentnie buduje swój ekosystem; jednak wiele startupów — zwłaszcza na wczesnych etapach — wciąż ma trudności z dostępem do kapitału.

- Krokiem w dobrą stronę jest pojawianie się lokalnych funduszy, co może zwiększyć inkluzywność rynku, wsparcie IP, mentoring oraz rozwój inwestycyjnej infrastruktury.

Na świecie megarundy i dominacja AI

Globalny rynek VC w drugim kwartale 2025 r. sięgnął 91 mld USD, co stanowi wzrost rok do roku, choć poniżej rekordowego Q1 2025 (114 mld USD). AI pozostaje najgorętszym sektorem: rozwiązania z obszaru sztucznej inteligencji przyciągnęły 40 mld USD, czyli około 45% globalnych inwestycji, napędzany m.in. przez gigantyczny finansowy zastrzyk Scale AI — 14,3 mld USD.

Europa — stabilizacja w cieniu spadku udziału

Inwestycje VC w Europie utrzymały się na poziomie 12,6 mld USD w Q2, ale to aż 24% mniej niż w rekordowym Q2 2024. Zaobserwowaliśmy zmianę na pozycji liderów: Niemcy wyprzedziły Wielką Brytanię pod względem pozyskanego kapitału (2,8 mld vs. 2,5 mld USD). To pierwszy taki przypadek od 2012 r.. Największa inwestycja została dokonana w Turcji: to runda o wartości 1,25 mld USD dla Dream Games.

Łączna wartość rund late-stage wyniosła 5,7 mld USD, co stanowi 10% globalnych inwestycji w tym segmencie. Rundy early-stage w Europie osiągnęły 5 mld USD, realizowane w ponad 270 transakcjach, czyli około 19% globalnego rynku — choć wciąż znacznie niżej niż w USA. W pierwszej połowie 2025 r. udział Europy w światowych inwestycjach VC spadł do 13%, z poziomu 19% w 2024 r.

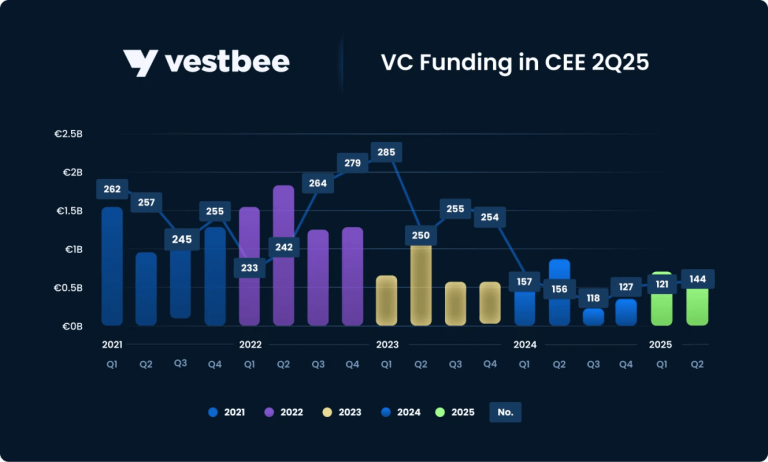

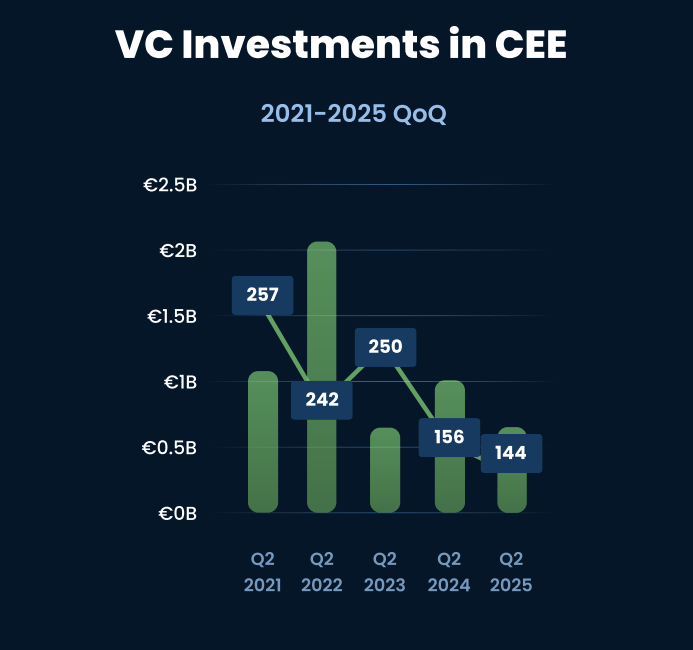

CEE — solidność mimo ograniczonego zasięgu inwestycji

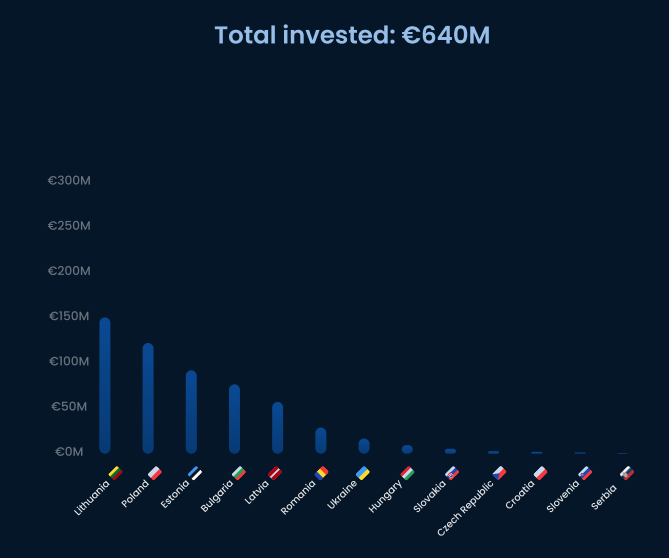

W regionie Europy Środkowo-Wschodniej (CEE) odnotowaliśmy 144 tury finansowania w Q2, z łącznym wolumenem przekraczającym 640 mln EUR. Jednak większość kapitału trafia do trzech firm:

- Cast AI – 93 mln EUR (seria C)

- Aerones – 53 mln EUR (VC)

- Pactum – 47 mln EUR (seria C).

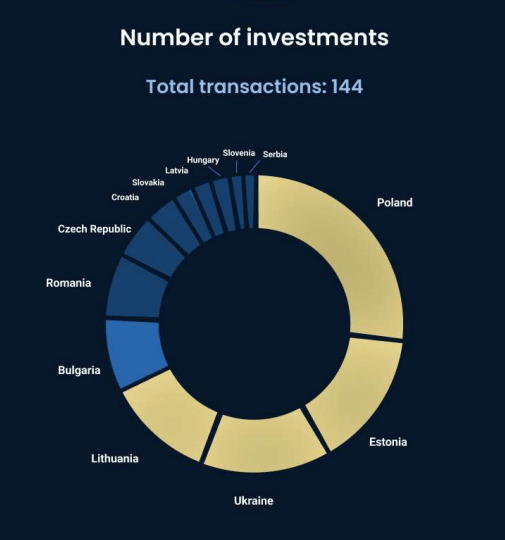

Na czołowych miejscach pod względem liczby rund znalazły się: Polska (48 rund), Estonia (20), Ukraina (17) — razem to około 55% wszystkich transakcji i 30% wartości pozyskanego kapitału. Najaktywniejsze inwestycyjnie fundusze to m.in.: Smok VC, FIRSTPICK, Inovo VC, Hard2Beat, LAUNCHub Ventures i Startup Wise Guys.

Dominują sektory: AI, deeptech, fintech, SaaS, cybersecurity i energia, co jest zgodne z sygnalizowanymi wyżej trendami europejskimi i globalnymi.

Nowe fundusze z regionu

W drugim kwartale roku pojawiły się nowe fundusze inwestujące w CEE:

- Rockaway Ventures (Praga): zamknięcie funduszu II – 55 mln EUR (late-seed & seria A).

- Movens Capital (Polska): multi-stage fund – cel to 60 mln EUR, zgromadzone już 40 mln EUR.

- Iron Wolf Capital (Wilno): pozyskane 30 mln EUR, cel to 100 mln EUR; orientacja na deeptech.

- Vinted Ventures: fundusz re-commerce, inwestycje od 0,5 mln do 10 mln EUR.

W ramach uzupełnienia – raport PFR Ventures

Kilka dni temu ukazał się raport opracowany przez PFR Ventures oraz Inovo. 549 mln zł zainwestowane w 48 transakcjach – tak wygląda bilans drugiego kwartału 2025 roku na polskim rynku venture capital opisany przez twórców dokumentu. 549 mln zł to wynik wyraźnie lepszy niż 360 mln zł z Q1 2025. Dodatkowo, liczba liczba transakcji wzrosła z 36 (Q1) do 48. Mediana rundy wyniosła 1,65 mln zł, co oznacza, że większość transakcji to wciąż niewielkie kwoty – typowe dla rund pre-seed i seed.

Największe rundy (w tym dla Aether Biomedical i Talkie.ai) odpowiadają za dużą część całkowitej kwoty – bez nich wynik wyglądałby dużo mniej spektakularnie. W rzeczywistości, jak zauważa sam PFR Ventures, prawie 2/3 inwestycji miało wartość poniżej 2 mln zł.