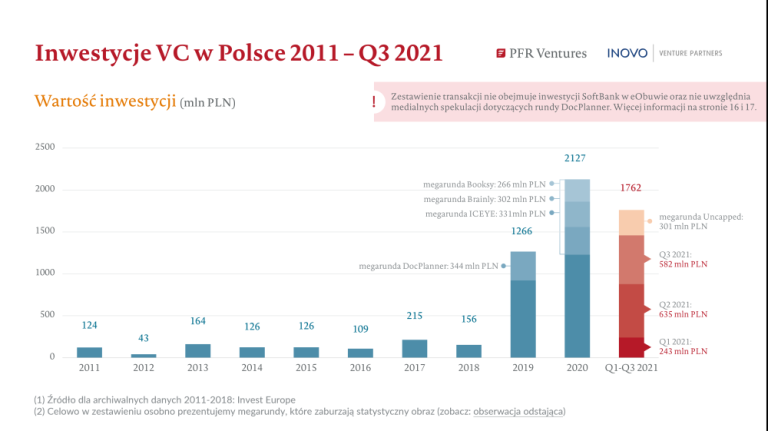

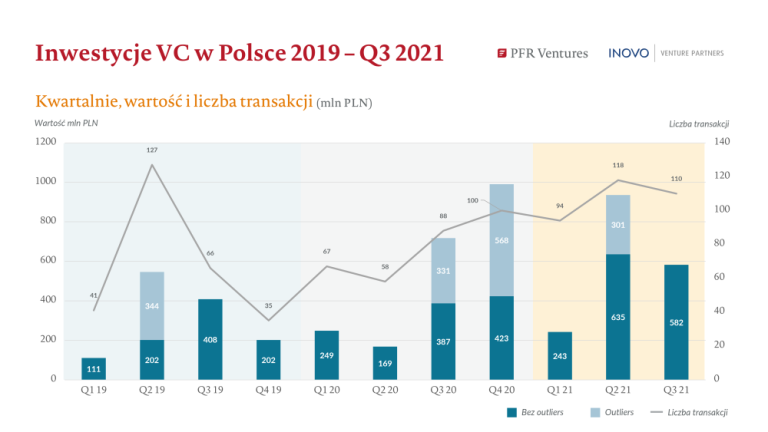

W trzecim kwartale 2021 przez polski rynek VC przepłynęło 582 mln PLN. To łączna wartość kapitału, jaką polskie i zagraniczne fundusze zainwestowały w rodzime innowacyjne przedsiębiorstwa. Oznacza to także, że w pierwszych trzech kwartałach, polskie startupy pozyskały od inwestorów łącznie 1,76 mld PLN – tym samym, w 9 miesięcy udało się przewyższyć o 40 procent wynik z całego 2019 roku.

Odliczając ponadstandardowe transakcje (outliers), trzeci kwartał 2021 to wciąż jeden z mocniejszych okresów, jakie można było zaobserwować na polskim rynku venture capital. Pod względem wartości zainwestowanego kapitału, plasuje się on na drugim miejscu pomiędzy Q2 2021 (+53 mln PLN względem Q3 2021) a Q4 2020 (-159 mln PLN względem Q3 2021).

– Trzeci kwartał wyróżnił się wzrostem finansowania na etapie rund A. Jest to bardzo pozytywny trend, jaki mamy nadzieję będzie się utrzymywał w kolejnych miesiącach. Średnia wartość rundy A w ostatnich latach to ponad 17 mln PLN. Pojedyncza spółka potrafi na tym etapie pozyskać nawet 50-100 mln PLN. Bardziej dojrzałe rundy przełożyły się też na skok mediany i średniej wartości transakcji dla całego rynku – mówi Aleksander Mokrzycki, wiceprezes w PFR Ventures.

– Zamknięcie 2021 roku kolejnym rekordem to już fakt, a podsumowujemy dopiero trzeci kwartał. Pomijając megarundy, wartość transakcji wyniosła 1,46 mld PLN, podczas gdy w całym 2020 było to 1,23 mld PLN. Czwarty kwartał zapowiada się jeszcze lepiej. Już słychać zapowiedzi kolejnych dużych rund, w tym z naszego portfolio. Jeśli do tego potwierdzona zostanie transakcja „pierwszego unicorna”, można już chłodzić szampana – mówi Tomasz Swieboda, partner w Inovo Venture Partners.

61% zainwestowanych w pierwszym kwartale środków to kapitał publiczno-prywatny, a udział międzynarodowych funduszy w transakcjach wyniósł 29%. Jednocześnie 84 z 110 transakcji bazowało na kapitale publiczno-prywatnym. 102 transakcje przeprowadziły polskie zespoły.

47 z 110 transakcji to inwestycje z udziałem funduszy PFR Ventures. W trzecim kwartale zapewniły one blisko 50% kapitału dla innowacyjnych przedsiębiorstw. Istotną rolę w segmencie zalążkowym odgrywają też fundusze Narodowego Centrum Badań i Rozwoju, które dokonały 30 transakcji (~7% udziału w wartości). Z kolei piętnaście największych rund finansowania przełożyło się na 65% wartości wszystkich rund finansowania w pierwszym kwartale.

Warta odnotowania jest transakcja Vision Fund II należącego do azjatyckiego Soft Banku. Jeden z najpopularniejszych na świecie funduszy venture capital zainwestował (pożyczka konwertowalna na akcje) 500 mln PLN w polski sklep eObuwie należący do notowanego na giełdzie CCC. Ze względu na nieoczywisty charakter transakcji i powiązania kapitałowe eObuwie, runda nie została ona wliczona w statystyki.

Wśród spółek, które zebrały największe rundy finansowania znajdują się ProteonPharmaceuticals i Vue Storefront. Pierwsza spółka, od międzynarodowych funduszy VC, inwestora branżowego, lokalnego funduszu Montis Capital oraz Polskiego Funduszu Rozwoju pozyskała blisko 100 mln PLN. Druga sfinalizowała transakcję z funduszami Creandum, Earlybird, Paua Ventures i Movens Capital na kwotę 69 mln PLN.

Pełen raport do pobrania tutaj.