Europa – przestarzały gigant?

W 2021 r. PKB samej Unii Europejskiej wynosiło ok. 13,4 bilionów euro (co ciekawe ⅓ tego wyniku stanowiły gospodarki Niemiec i Francji). I pisząc „bilionów” mam tu na myśli faktyczne biliony (1 bilion to 1000 miliardów). Podkreślam to nie bez przyczyny, bo w wielu publikacjach – przede wszystkim tych, które korzystają z anglojęzycznych źródeł – nie tłumaczy się słowa „billion” na jego właściwy odpowiednik, czyli miliard, a po prostu zostawia w takiej formie, w jakiej był. Anglojęzyczny odpowiednik naszego biliona to z kolei trillion.

Tym samym w 2021 r. UE była 3. największą gospodarką świata po Chinach (17,7 bln dolarów) i Stanach Zjednoczonych (23 bln dolarów). I jest to oczywiście świetny wynik. Choć jeszcze 11 lat temu, sytuacja była odwrotna – i to na korzyść Unii Europejskiej. Otóż wówczas PKB wyniosło ok. 12,3 bln euro i było większe zarówno od Stanów Zjednoczonych, jak i Chin. Wygląda na to, że przez 11 lat PKB Unii Europejskiej urosło „raptem” o bilion euro. I to chyba najlepsze wyjście do tematu tego artykułu. Choć warto podkreślić, że realny wzrost PKB Unii Europejskiej byłby nieco wyższy, gdyby nie brexit. Jednak nawet i wówczas nie dogoniłby on Stanów Zjednoczonych i Chin. Choć rzecz jasna można się kłócić co do miarodajności takiego wskaźnika jak PKB.

W końcu nie ulega wątpliwości, że Europa – a zwłaszcza kraje tzw. starej Unii – to jedna z najbogatszych części świata. To również dom prawdziwych gigantów motoryzacyjnych, turystycznych czy finansowo-ubezpieczeniowych. Gorzej ma się jednak sytuacja w przypadku startupów. W Unii Europejskiej w porównaniu do Stanów Zjednoczonych i niektórych azjatyckich państw – nie wyrasta aż tak dużo gigantów technologicznych oraz agresywnie rosnących startupów.

Jasne – Europa to dom dla Klarny, Revoluta, Spotify, Bolta itd. I tak, w różnego rodzaju rankingach, chociażby niemieckie venture buildery w zasadzie dominują. ALE – i tak spora część tych spółek pozyskuje finansowanie ze Stanów Zjednoczonych, czy błyskawicznie nastawia się na ekspansję do tego kraju. Ba – wielu founderów amerykańskich startupów ma za sobą europejski background, tj. np. wywodzą się stricte z tego kontynentu. Jak np. Stefan Batory – współzałożyciel Booksy.

To znaczy, że w zasadzie mamy tutaj talent pool, pieniądze, inwestorów, jednolity rynek itd. Jednak z jakiejś przyczyny rynki amerykańskie i azjatyckie rozwijają się (przynajmniej dotychczas) szybciej. Kwestia ta nie umyka firmie MicKinsey Global Institute, która opracowała specjalny raport pt.: „Securing Europe’s future beyond energy: Addressing its corporate and technology gap”.

Europa traci nawet do 4 bln euro, bo nie inwestuje?

I niestety ów badanie nie napawa optymizmem. Otóż według autorów raportu, choć w Europie (i samej Unii Europejskiej) jest wiele firm osiągających świetnie wyniki, to jednak łącznie europejskie spółki rozwijają się wolniej, generują niższe zwroty i inwestują mniej w badania oraz rozwój niż ich odpowiednicy w Stanach Zjednoczonych.

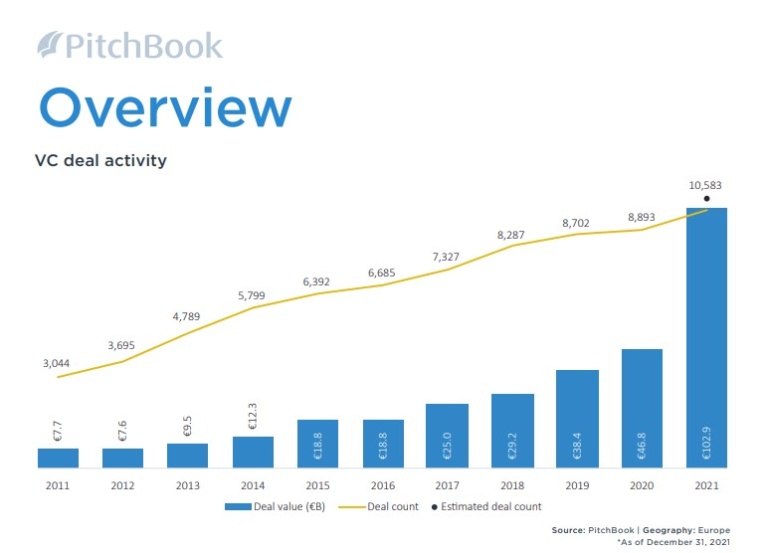

– Ostatnie 2 lata w sektorze nowych technologii to okres dużej niepewności i gigantycznych wzrostów. Wybuch pandemii COVID-19 i wprowadzone w konsekwencji lockdowny spowodowały paraliż wielu sektorów gospodarki. Miały też wpływ na aktywność funduszy VC, które początkowo ograniczyły aktywność. Dziś już o tym nie pamiętamy, bo stagnacja była krótkotrwała, a po jednym kwartale przestoju fundusze zintensyfikowały aktywność. W Stanach Zjednoczonych i całej Europie wartość inwestycji w 2020 r. była o 15–20% wyższa niż w 2019 r. W Polsce ten wzrost wyniósł 60% (2,13 mld PLN w 2020 wobec 1,27 mld zł w 2019 r.), co było zasługą m.in. trzech megarund o wartości powyżej 250 mln zł – mówi Aleksander Mokrzycki, wiceprezes PFR Ventures.

Jest to problem na tyle duży, że według autorów raportu może generować lukę technologiczną o wartości od 2 do 4 BILIONÓW euro rocznie! Odpowiadałoby to od 30 do 70% prognozowanego wzrostu PKB Europy w latach 2019–2040. Według MicKinsey duże europejskie firmy w latach 2014–2019 rozwijały się o 40% wolniej niż amerykańskie, a także były o 20% mniej rentowne. Europa inwestowała o 8% mniej i wydała 40% mniej na badania i rozwój.

– 2021 był rokiem rekordów już na całym świecie. Wartość inwestycji VC w Europie i w Stanach Zjednoczonych wzrosła ponad dwukrotnie. Na naszym kontynencie przekroczyła 100 mld euro, a w Stanach Zjednoczonych wyniosła blisko 330 mld dolarów. W Polsce – ponad 3,6 mld zł. W tym okresie znacząco wzrosły wyceny startupów, na wszystkich etapach rozwoju. Z kolei spółki technologiczne notowane na giełdach w USA nierzadko osiągały kapitalizację na poziomie 50-krotności przychodów – mówi Aleksander Mokrzycki.

Ta europejska „bolączka” technologiczna według twórców raportu jest wynikiem m.in. słabości korporacyjnej. Luka technologiczna nie jest czymś, co pojawiło się w zeszłym roku. Ten problem zauważano już od dawna. Lata temu reagowano jednak na niego, twierdząc, że to wynik różnic w specjalizacjach. Tj. że Europa specjalizuje się w takich sektorach jak wytwarzanie chemikaliów czy materiałów, a także dominuje w modzie. Kiedyś faktycznie technologia nie była równoznaczna z biznesem. Dziś jest jednak inaczej. Świat mocno się scyfryzował, a technologia zwyczajnie poprawia procesy biznesowe i przyspiesza produkcję. Stąd przecież ciągle kładziemy nacisk na fintech czy przemysł 4.0, a te kwestie w lwiej części adresują startupy.

Co więcej – przy okazji ostatniego koronakryzysu badanie pt. „COVID-19 Business Pulse Survey – Polska” (przeprowadzone przez PARP i Bank Światowy) pokazało, że im firma dojrzalsza cyfrowo, tym była odporniejsza na zagrożenia wynikające z sytuacji epidemiologicznej. Niestety – nawet to nie do końca przekonuje, czy to polskich, czy europejskich przedsiębiorców o słuszności inwestycji w technologię.

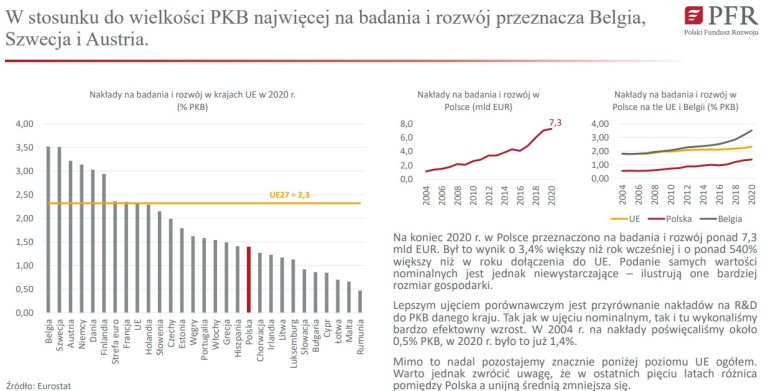

W Polsce inwestuje się o 540% więcej niż w rok dołączenia do UE

Mimo to nie każdy z krajów europejskich zmniejsza nakład na inwestycje albo wykazuje stagnacje w tym aspekcie. Według danych OECD (Organizacja Współpracy Gospodarczej i Rozwoju) z 2019 r. Polska była na 10. miejscu w Europie (uwzględniając Turcję i Rosję), jeśli chodzi o wydatki na badania i rozwój. Z kolei w Unii Europejskiej zajęliśmy 6. pozycję. Jednak mowa tutaj stricte o wydanej sumie pieniędzy, bo w przypadku tego ile PKB na ten rozwój przeznaczyliśmy, wypadamy raczej przeciętnie. W 2019 r. na badania i rozwój rozdysponowaliśmy 1,3% swojego PKB. A średnia unijna to 2,3%. Przykładowo Niemcy wydały aż 3,2% swojego PKB (tym samym ex aequo zajęły 5. miejsce na świecie razem z Japonią).

My pod tym względem w Europie zajęliśmy 19. pozycję ex aequo z Portugalią i Luksemburgiem. Z kolei rok później wydaliśmy na badania i rozwój 1,4% PKB, zajmując 17. pozycję w UE razem z Hiszpanią (niestety, Portugalia nas przegoniła). Patrząc po danych OECD, można jednak odnieść inne wrażenie niż to, jakie wnioski sugeruje nam raport McKinsey. Otóż Europa inwestuje w sektor R&D (badań i rozwoju). Ba, w pierwszej 10. krajów, które wydają znaczną część swojego PKB na tę kwestię – aż 5 to państwa europejskie. Problemem jest jednak to na co te badania i inwestycje idą. A niekoniecznie idą na ekosystem startupowy i rozwój nowych technologii.

Co się zaś tyczy samej Polski, to według raportu „Innowacyjność Polski Chartbook” przygotowanego przez PFR w czerwcu 2022 r. – nasz kraj przeznaczył o 3,4% więcej na badania i rozwój w 2020 r. niż w roku ubiegłym. 2 lata temu zainwestowaliśmy łącznie o ponad 540% więcej niż w 2004 r., czyli w momencie dołączenia do Unii Europejskiej. Tak że widać tutaj progres. W Polsce rośnie też zatrudnienie osób w sektorze R&D i w 2019 r. było to już 271 tys. osób. Mimo wszystko i tak w UE plasujemy się na 20. pozycji od końca, jeśli chodzi o zatrudnienie w R&D na 10 tys. mieszkańców.

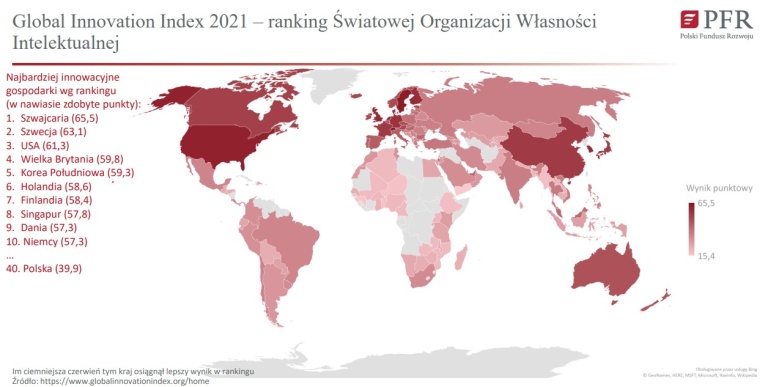

Warto też podkreślić, że w wielu innych rankingach i indeksach europejskie gospodarki wypadają lepiej niż to, co sugeruje raport McKinsey. Przykładowo według Global Innovation Index 2021 1. najbardziej innowacyjną gospodarką jest Szwajcaria (65,5 pkt), a następnie Szwecja (63,1). Stany Zjednoczone znajdują się dopiero na 3. miejscu. A w pierwszej 10. aż 7 krajów to państwa europejskie. Ogólny europejski czy unijny wynik zdaje się, że zwyczajnie zaniżają biedniejsze regiony tego kontynentu (Polska niestety wypada tutaj przeciętnie lub blado w wielu wskaźnikach) czy przegrzane gospodarki, które obecnie odnotowują stagnację albo borykają się z kryzysami, jak np. Hiszpania czy Grecja.

Podobnie jest też w rankingu przygotowanym przez Bloomberga pt. Bloomberg Innovation Index 2021. Tutaj co prawda 1. pozycję zajmuje Korea Południowa, a 2. Singapur, jednak podium zamyka Szwajcaria. I ponownie – w pierwszej 10. innowacyjnych gospodarek aż 7 pozycji przypadają dla państw europejskich. I co ciekawe – Stany Zjednoczone w ogóle do tej pierwszej 10. Bloomberga nie trafiły.

Europejska gospodarka to odpowiedź na kryzysy?

Autorzy raportu McKinsey słusznie zauważają, że dzisiejsza europejska rzeczywistość narodziła się w czasach kryzysu. Wspólnota naszego kontynentu była odpowiedzią na wydarzenia z czasów II wojny światowej. Z kolei upadek Żelaznej Kurtyny i stopniowa dekomunizacja Europy Środkowo-Wschodniej oraz Południowo-Wschodniej zapoczątkowały okres nadrabiania zaległości gospodarczych tej części kontynentu. A także epokę wielkich inwestycji z zachodu.

I tak Europa zacieśniała swoje stosunki (w tym także gospodarcze) podczas kolejnych kryzysów – finansowego z 2008 r., kryzysu w strefie euro, pandemii koronawirusa, a obecnie wojny w Ukrainie. Choć oczywiście są też wyjątki, tj. gospodarcze i polityczne Francji oraz Niemiec, którym niekoniecznie jest po drodze z wizją wspólnoty europejskiej pozostałych członków Unii. Niestety, kolejne kryzysy unaoczniały słabość w poszczególnych sektorach europejskiej rzeczywistości – energetycznej, bezpieczeństwa (i cyberbezpieczeństwa) itd. itp.

Dziś potrzebujemy silnej Europy – w tym także silnej gospodarczo i technologicznie. Z perspektywą na rozwój i dogonienie amerykańskich gigantów oraz azjatyckich tygrysów. Ta konfrontacja z luką technologiczną może być jednak trudna. Jednak warto podkreślić, że obecna rzeczywistość wywołuje również falę amerykańskich inwestycji. A także potencjał na zacieśnienie relacji politycznych i gospodarczych ze Stanami Zjednoczonymi, których rynek postrzegaliśmy bardziej jako konkurencję niż partnera, jak ma to miejsce pomiędzy gospodarkami państw Unii.

– Takie wyceny wciąż trudno wyobrazić sobie w Europie, która jednak w ostatnich latach sukcesywnie zmniejszała dystans, dzielący ją od USA. Przede wszystkim dzięki amerykańskim funduszom, które rozglądały się za nowymi, perspektywicznymi rynkami. Tylko w 2021 r. fundusze z USA zainwestowały w europejskie spółki 70 mld euro, a w doniesieniach medialnych z naszego kontynentu częściej przewijały się nazwy takie jak Insight Partners, Accel, Tiger Global Management czy Index Ventures – dodaje Aleksander Mokrzycki.

Jest to o tyle ważne, że w zasadzie stoimy u progu kolejnego, wielkiego kryzysu. Pandemia koronawirusa, a także rosyjska inwazja na Ukrainę, mocno nadwyrężyły światową gospodarkę. Rośnie też coraz bardziej problem dot. kryzysów ekologicznych – przykładowo w Ameryce Środkowej już teraz mówimy o pierwszych falach migracji wywołanych zmianami klimatu.

– Obecny rok zaczął się w Europie od wzrostów. W pierwszym kwartale wyceny startupów były jeszcze wyższe niż w 2021 r. i dotyczy to rund na każdym etapie rozwoju. W przypadku rund zalążkowych mediana wyniosła 9,4 mln euro, a w przypadku późniejszych – 19,4 mln euro. Wzrosty napędza duża aktywność funduszy, które w pierwszym kwartale utrzymywały tempo z rekordowego 2021 r. Teraz znajdujemy się w kolejnym momencie niepewności. Najbardziej widoczna jest ona w USA, gdzie przekłada się na niższe wyceny startupów, a także na dłuższy proces inwestycyjny. Główną przyczyną są spadki na giełdach, przede wszystkim NASDAQ. Oznaczają one niższe wyceny przy exicie przez IPO. Z kolei inwestorzy instytucjonalni odnotowują straty i zmniejszają aktywność w funduszach VC, co ogranicza dopływ kapitału. Dotyka to przede wszystkim startupów na późnym etapie rozwoju, które są blisko exitu. Ta niepewność przenosi się też do Europy, choć jej skutki będziemy mogli ocenić dopiero za kilka miesięcy, gdy będziemy znać pełne dane za drugi i trzeci kwartał 2022 – podkreśla Aleksander Mokrzycki.

Europa zyska na kryzysie amerykańskiej giełdy?

Jednak Europa może na nadchodzącym kryzysie zysk, tj. mieć szansę zakopać niejako dół technologiczny, jaki powstał między nami a Stanami Zjednoczonymi, Japonią czy Chinami. Sytuacja na europejskim rynku i giełdach wydaje się paradoksalnie stabilniejsza, mniej podatna na tąpnięcia, realniej wyceniająca spółki. Dodatkowo są takie aspekty, w których to Europa (czy też po prostu Unia Europejska) dominują. Mowa tutaj m.in. zrównoważonym rozwoju, którego to właśnie nasz kontynent jest liderem.

– Sytuację na amerykańskim rynku odczują startupy na późniejszych etapach rozwoju, szczególnie te, dla których ważnym rynkiem jest USA i które pozyskują kapitał od międzynarodowych funduszy. Takie spółki liczą na wysokie wyceny i znajdują się bliżej exitu. Niepewność na rynkach wpłynie na ich strategie rozwoju i wydłuży procesy inwestycyjne – mówi Aleksander Mokrzycki.

Przykładowo Europejczyk emituje 2,4 razy mniej CO2 niż Amerykanin. Od 1990 r. emisje na jednostkę PKB spadały szybciej na naszym kontynencie niż w Stanach Zjednoczonych. Europa dominuje także w zakresie integracji, równości, postępu społecznego czy zadowolenia z życia. Nierówność dochodów mierzona indeksem Giniego wynosi dla naszego kontynentu 30 pkt. W Stanach Zjednoczonych jest to 41 pkt. To przekłada się też m.in. na średnią długość życia, której ponownie – Europa jest liderem. Oczekiwana długość życia w Unii Europejskiej wynosi 80,3 lat. W Stanach Zjednoczonych jest to 79 lat, a w Chinach 77. Dłużej niż w Europie żyje się tylko w Japonii – 84,2 lata (choć gdybyśmy wyłączyli poszczególne kraje z kontynentu, to najdłużej i tak żyje się w Monako – tj. 89,5 lat i San Marino – 85,4 lat).

– Polski rynek jest zdominowany przez startupy na wczesnym etapie rozwoju. Wyceny spółek na etapie rund zalążkowych są z założenia niższe. Perspektywa wyjścia jest odległa, a fundusze bardziej niż na metrykach skupiają się na zespołach i wizji. Pamiętajmy też, że wyceny polskich startupów są wciąż 3–4 razy niższe niż europejska średnia. Rodzime spółki mogą też liczyć na polskie fundusze, dysponujące zarówno kapitałem publiczno-prywatnym, jak i w pełni prywatnym. Zainteresowanie inwestorów spółkami na wczesnym etapie rozwoju nie spada i spodziewamy się, że będzie dalej rosło. Nie ma też obaw o publiczną „konewkę” – już wkrótce zdradzimy więcej szczegółów na temat nowych środków na finansowanie funduszy VC i PE w Polsce – wskazuje Aleksander Mokrzycki.

A dlaczego te kwestie społeczne są tutaj tak ważne? Bo przyciągają talent pool. W Europie po prostu żyje się wygodnie, bezpiecznie – nasz kontynent to jedno z najlepszych miejsc do życia na całym świecie, z którym konkurować mogą tylko bogate regiony krajów anglosaskich, Japonia, Tajwan, Korea Południowa, czy największe metropolie Azji. Jednak pieniądze to nie wszystko, bo po co młodemu gejowi wysoki standard życia i sporo gotówki w Arabii Saudyjskiej, jeśli stale musi się ukrywać z tym, kim jest.

W badaniach, raportach czy innych publikacjach, w których wskazuje się na słabość Europy względem azjatyckich tygrysów czy Stanów Zjednoczonych często te kwestie są pomijane – niesłusznie. Rynek to nie tylko pieniądze, ale też ludzie. Pomija się też całą legislaturę. Unia Europejska to gigant administracyjno-biurokratyczny. Regulacje europejskie sięgają bardzo daleko – nawet do Afryki, Azji czy… Stanów Zjednoczonych.

Spółki, które chcą tutaj sprzedawać swoje usługi czy produkty MUSZĄ dostosować się do unijnych standardów. A często oznacza to wprowadzenie tych standardów także u siebie, żeby nie tworzyć zupełnie odrębnej polityki czy otwierać kolejnych linii montażowych. Nikt nie może zignorować 3. co do wielkości gospodarki świata i kontynentu, który zamieszkuje prawie 750 mln ludzi – z często najzasobniejszymi portfelami na Ziemi.

Facebook może zablokować swoją platformę w Australii i próbować negocjować z pozycji siły. W Unii Europejskiej nie ma aż takiej pozycji. Prędzej czy później nawet największe korporacje, będą musiały się jakoś dostosować do standardów europejskich. Kwestią pozostaje tylko zatrzymanie tej pozycji i rozwijanie się, aby Azja czy Ameryka wkrótce nas znacząco nie przerosły.

Aktywność inwestycji VC w Europie jest mniejsza, ale procentowo zaliczyła większy skok

Co zaś tyczy się samego rynku VC i startupów, to tak – w Europie jest on mniejszy. W zasadzie prawie 3 razy mniejszy. W 2021 r. rynek VC w Stanach Zjednoczonych urósł z 166,6 mld do 329,9 mld dolarów (dane z pitchbook.com). Z kolei w Europie ynek VC wzrósł z 46,8 mld do 102,9 mld euro (również dane z pitchbook.com. Autorzy uwzględniają tutaj kraje unijne, państwa nordyckie, Wielką Brytanię i Izrael). Tym samym rynek amerykański wzrósł o ok. 99%, a europejski o prawie 120%.

Co więcej – w 2011 r. rynek VC w Stanach Zjednoczonych był wart 45,4 mld dolarów, a w Unii Europejskiej 7,7 mld euro. Czyli analogicznie w ciągu 10 lat sektor ten w Ameryce wzrósł o ok. 626%, a w Europie o 1236%. Oznacza to, że choć fundusze VC dysponują mniejszym kapitałem w Unii Europejskiej, to ich wzrost na przestrzeni ostatniego roku czy nawet dekady w ujęciu procentowym jest znacznie bardziej spektakularny. Ponadto w Europie coraz większą część inwestycji stanowią startupy na późnym etapie rozwoju. I co ciekawe europejskie fundusze finansują głównie spółki software’owe, ale przykładowo hardware, biotechnologie, media czy rynek energetyczny są wręcz marginalne.

Co pokazuje, że Europa może i owszem – w technologię inwestuje – ale w tę „cyfrową”, a nie „twardą”. Tę raczej wolimy importować z Azji czy Ameryki niż rozwijać u siebie. Ponadto niestety, rynek VC w Europie inwestuje głównie w Wielkiej Brytanii i Irlandii, Francji oraz Beneluksie, krajach tzw. DACH (niemieckojęzycznych), jak i w państwach nordyckich. Europa Środkowo-Wschodnia i Południowa jest w zasadzie marginalna – zarówno, jeśli chodzi o liczbę transakcji, jak i ich wysokość.

Mimo to sytuacja innowacyjności Europy i samego rynku VC oraz ekosystemu startupowego nie wydaje się tragiczna, oraz tak zła, jak sugerowałby to raport McKinsey. Ciągle mamy szanse zasypać dziurę technologiczną, jaka powstała między nami a Ameryką czy Azją Wschodnią i dogonić tygrysy. W zasadzie – już to widzimy, bo w Europie powstaje więcej jednorożców niż w Chinach.