CzńôŇõńá I. BranŇľa VC 2022 ‚Äď najwaŇľniejsze informacje

Z niedawno opublikowanego raportu Transakcje na polskim rynku VC w 2022, kt√≥rego autorami sńÖ PFR Ventures i Inovo, wiemy, Ňľe:

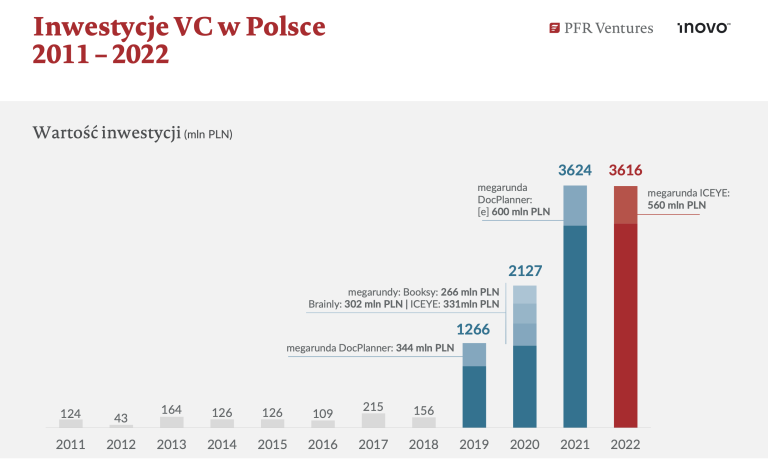

Przez polski rynek VC przepŇāynńôŇāo 3,6 mld zŇāotych

Oznacza to, Ňľe wartoŇõńá rynku jest niemal taka sama jak w roku 2021.

Zrealizowano 460 inwestycji

Czyli o 15% wińôcej niŇľ w roku 2021. ŇĀńÖcznie w 2022 roku fundusze VC zainwestowaŇāy w 435 startup√≥w z Polski i tym samym ustanowiŇāy nowy rekord, jeŇõli chodzi o liczbńô transakcji.

ZmalaŇāa Ňõrednia wartoŇõńá transakcji

W 2021 roku Ňõrednia wysokoŇõńá rundy finansowania wynosiŇāa 7,2 mln zŇāotych. W 2022 6,7 mln zŇāotych.

NajwyŇľsze rundy finansowania

W raporcie wskazano 5 rund finansowania o najwyŇľszym nominale. Ich ŇāńÖczna wartoŇõńá to 1 468 000 000 zŇāotych.

- ICEYE ‚Äď 560 mln zŇāotych

- Ramp ‚Äď 330 mln zŇāotych

- Vodeno ‚Äď 274 mln zŇāotych

- Silent Eight ‚Äď 170 mln zŇāotych

- Sunroof ‚Äď134 mln zŇāotych

Inne istotne transakcje na rynku VC w 2022 roku

CzńôŇõńá II. BranŇľa VC 2022 okiem PFR Ventures

O wyzwaniach, z jakimi w 2022 roku musiaŇāy mierzyńá sińô fundusze venture capital, a takŇľe o tym, na co muszńÖ przygotowańá sińô w 2023 roku zarzńÖdzajńÖcy VC opowiedziaŇā nam Maciej ńÜwikiewicz, prezes zarzńÖdu PFR Ventures.

Jakie wydarzenie w branŇľy venture capital uwaŇľa Pan za najwaŇľniejsze w minionym roku?

Trzy najwaŇľniejsze wydarzenia roku 2022 na polskim rynku venture capital to ogŇāoszenie program√≥w bazujńÖcych na Ňõrodkach z programu Fundusze Europejskie dla Nowej Gospodarki (FENG), podpisanie um√≥w w mińôdzynarodowe fundusze Lakestar i Northzone oraz ogŇāoszenie 17 nowych polskich funduszy venture capital.

Pierwsze wydarzenie to symboliczny moment. Pracujemy i bńôdziemy dalej pracowańá nad uruchomieniem Ňõrodk√≥w z programu FENG i przed nami wcińÖŇľ jeszcze duŇľo zwińÖzanej z tym pracy. MoŇľemy jednak oficjalnie powiedzieńá, Ňľe programy PFR Ventures, zapewniajńÖce kapitaŇā funduszom inwestujńÖcym w innowacyjne polskie sp√≥Ňāki, bńôdńÖ kontynuowane po roku 2023.

W roku 2022 podpisaliŇõmy teŇľ umowy z funduszami Lakestar i Northzone i alokowaliŇõmy do nich 240 mln PLN. W zamian oba fundusze zainwestujńÖ blisko 500 mln PLN w polskie sp√≥Ňāki, zapewniajńÖc im kapitaŇā na etapie wzrostu. Jak dotńÖd zainwestowaliŇõmy ponad 600 mld PLN w mińôdzynarodowe fundusze, kt√≥re zapewniŇāy ponad 230 mln PLN dla 29 polskich sp√≥Ňāek.

ZaobserwowaliŇõmy teŇľ informacjńô o 17 nowych funduszach, z kt√≥rych wińôkszoŇõńá skupia sińô na fazie zalńÖŇľkowej. To zespoŇāy dysponujńÖce kapitaŇāem pochodzńÖcym z publicznych program√≥w, ale teŇľ pochodzńÖcym od mińôdzynarodowych instytucji finansowych lub caŇākowicie prywatnym. I ta wŇāaŇõnie r√≥ŇľnorodnoŇõńá, czyli dywersyfikacja Ňļr√≥deŇā kapitaŇāu, szczeg√≥lnie nas cieszy.

Z jakimi wyzwaniami w 2022 roku musiaŇāy mierzyńá sińô zar√≥wno fundusze venture capital, kt√≥re poszukiwaŇāy dla siebie najlepszych inwestycji, jak i startupy, kt√≥re pr√≥bowaŇāy pozyskańá ŇõwieŇľy kapitaŇā?

Rok 2022 zaczynaliŇõmy z duŇľymi apetytami. ZŇāoŇõliwi uwaŇľajńÖ, Ňľe Q1 2022 to tak naprawdńô Q5 2021. Jednym z najwińôkszych wyzwaŇĄ dla wielu funduszy i startup√≥w na caŇāym Ňõwiecie byŇāo wińôc dostosowanie sińô do warunk√≥w, kt√≥re zmieniŇāy sińô praktycznie w cińÖgu kwartaŇāu. Zachwianie na rynkach kapitaŇāowych doprowadziŇāo do obniŇľenia wycen sp√≥Ňāek najpierw w USA, a potem w Europie Zachodniej. W konsekwencji wydŇāuŇľyŇā sińô teŇľ czas potrzebny na zebranie kapitaŇāu. W Polsce odczuŇāy to przede wszystkim startupy w p√≥Ňļniejszej fazie rozwoju, szukajńÖce finansowania wŇõr√≥d mińôdzynarodowych funduszy.

WpŇāyw na rynek venture capital miaŇāa teŇľ wojna w Ukrainie. Po jej wybuchu inwestorzy na caŇāym Ňõwiecie ograniczyli poszukiwanie nowych sp√≥Ňāek, oczekujńÖc na dalszy rozw√≥j wydarzeŇĄ i skupiajńÖc sińô na swoich portfelach. Ponadto wiele zespoŇā√≥w zaangaŇľowaŇāo sińô w pomoc uchodŇļcom. Niekt√≥re wrńôcz goŇõciŇāy rodziny w swoich biurach, znamy teŇľ fundusze, kt√≥re pomagaŇāy w relokacji ukraiŇĄskich sp√≥Ňāek do Polski. DŇāugoterminowo wojna najbardziej wpŇāynńôŇāa na pozyskiwanie finansowania nie przez startupy, a przez fundusze venture capital. W poprzednich latach Europa Ňörodkowo-Wschodnia staŇāa sińô atrakcyjna dla mińôdzynarodowych LPs. Jednak czńôŇõńá inwestor√≥w, szczeg√≥lnie z USA, boi sińô angaŇľowańá w regionie, ze wzglńôdu na bliskoŇõńá wojny. Polskie zespoŇāy wcińÖŇľ jednak pozyskujńÖ kapitaŇā od europejskich inwestor√≥w, instytucjonalnych i prywatnych.

Na co w 2023 roku powinny przygotowańá sińô fundusze VC i startupy? Jak ten rok bńôdzie ksztaŇātowańá sińô w branŇľy?

W roku 2023 inwestorzy bńôdńÖ na pewno ostroŇľniejsi. To oznacza pogŇāńôbiony, a wińôc i wydŇāuŇľony due diligence. To jednak dobry sygnaŇā. Oznacza inwestycje w sp√≥Ňāki, kt√≥re majńÖ potencjaŇā by faktycznie sińô rozwijańá, a wińôc i stymulowańá polski ekosystem.

JuŇľ teraz widzimy trend zwrotu w kierunku rund zalńÖŇľkowych, spodziewamy sińô jego kontynuacji. Rundy pre-seed i seed sńÖ dla inwestor√≥w atrakcyjne. MŇāode sp√≥Ňāki nie majńÖ za sobńÖ historii w postaci wysokich wycen ani rozbudowanej organizacji. Spodziewamy sińô duŇľej konkurencji funduszy w tym obszarze. Tylko w roku 2022 odnotowaliŇõmy informacjńô o 17 nowych funduszach, z kt√≥rych wińôkszoŇõńá skupia sińô na fazie zalńÖŇľkowej. Mocni founderzy sp√≥Ňāek na wczesnym etapie rozwoju nie bńôdńÖ mieńá problemu z pozyskaniem finansowania.

TakŇľe w PFR Ventures rok 2023 bńôdzie peŇāen pracy. Wyzwaniem na horyzoncie jest wdroŇľenie Ňõrodk√≥w z programu Fundusze Europejskie dla Nowej Gospodarki (FENG). W przyszŇāym roku planujemy r√≥wnieŇľ ogŇāosińá pierwsze inwestycje w fundusze, kt√≥re skupiajńÖ sińô na konkretnych sektorach. AngaŇľujemy sińô w powstajńÖcy fundusz i akcelerator NATO, kt√≥ry otworzy drogńô dla rozwoju technologii podw√≥jnego zastosowania. To moŇľe byńá nowy rozdziaŇā dla polskiego ekosystemu VC. Ministerstwo Obrony Narodowej widzi tu duŇľy potencjaŇā i stopniowo animuje kolejnych uczestnik√≥w rynku.

Pracujemy teŇľ nad ofertńÖ, kt√≥ra zapewni kapitaŇā sp√≥Ňākom na etapie mińôdzy fazńÖ zalńÖŇľkowńÖ, a fazńÖ wzrostu, wypeŇāniajńÖc lukńô kapitaŇāowńÖ. Niedawno ogŇāosiliŇõmy umowy z Lakestar i Northzone, kt√≥re planujńÖ wińôksze zaangaŇľowanie na polskim rynku, a w roku 2023 zobaczymy pierwsze efekty tej wsp√≥Ňāpracy. Chcemy teŇľ, by do grona 13 mińôdzynarodowych funduszy, w kt√≥rych ulokowaliŇõmy ponad 600 mln PLN, wkr√≥tce doŇāńÖczyŇāy lokalne zespoŇāy inwestujńÖce na p√≥Ňļniejszym etapie.

CzńôŇõńá III. BranŇľa VC 2023 ‚Äď predykcje na ten rok

Jaki dla branŇľy venture capital w Polsce bńôdzie 2023 rok? Swoimi spostrzeŇľeniami podzielili sińô: Maciej Balsewicz, founding partner w bValue, Robert Grygorowicz, investment associate w SpeedUp Group i Piotr ŇĀupiŇĄski, associate w Market One Capital.

Zgodnie z prognozami czeka nas w tym roku recesja. BiorńÖc to pod uwagńô, jak w 2023 roku bńôdzie wyglńÖdańá branŇľa VC? Czy na rynku bńôdzie mniej kapitaŇāu niŇľ dotychczas?

Maciej Balsewicz: W naszej ocenie w 2023 bńôdzie duŇľo mniej kapitaŇāu dostńôpnego dla szerokiego rynku. Mam tutaj na myŇõli projekty na najwczeŇõniejszym etapie oraz projekty bazujńÖce na zaawansowanych technologiach z odroczonym w czasie go-to-market. KapitaŇā VC bńôdzie skoncentrowany w kilku wińôkszych funduszach, kt√≥re bńôdńÖ bardzo selektywne inwestowańá spokojnym tempem, bez poŇõpiechu. Tych kilka podmiot√≥w, kt√≥re bńôdńÖ mieńá kapitaŇā, przesunie sińô siŇāńÖ rzeczy, na p√≥Ňļniejszy etap, gdzie bńôdńÖ widzieńá sporo dobrych projekt√≥w przy rozsńÖdnych wycenach. Co oznacza, Ňľe bńôdńÖ w stanie zamykańá ciekawe transakcje przy znacznie mniejszym ryzyku niŇľ w latach 2020-2021.

Robert Grygorowicz: W przestrzeni medialnej czy LinkedInie moŇľemy dostrzec wiele gŇāos√≥w wieszczńÖcych koniec zŇāotej ery polskiego VC czy publicznego finansowania startup√≥w. Do tego dochodzi trwajńÖca na terytorium Ukrainy wojna i Ňõwiatowa sytuacja makroekonomiczna, doprowadzajńÖc w efekcie do sporego wysypu clickbaitowych post√≥w. OsobiŇõcie pozostajńô ostroŇľny w takich spekulacjach i dostrzegam przyszŇāoŇõńá w znacznie jaŇõniejszych barwach.

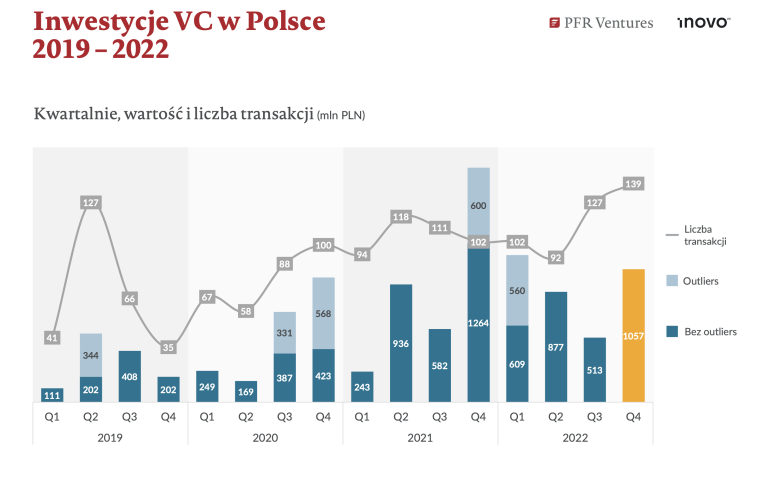

Na poczńÖtek warto zaznaczyńá, Ňľe rynek VC to z definicji inwestycje alternatywne, a co za tym idzie spadki gieŇādowe czy recesja nie majńÖ na nie bezpoŇõredniego przeŇāoŇľenia. Bez wńÖtpienia fundusze wykorzystaŇāy okazjńô do korekty wycen analizowanych startup√≥w w oparciu o powyŇľszńÖ argumentacjńô, ale nie widańá na rynku jeszcze znaczńÖcego spadku liczby przeprowadzanych transakcji przez fundusze venture capital. WedŇāug raportu PFR Venutres i Inovo Venture Partners, w trzecim i czwartym kwartale 2022 r. zrealizowano odpowiednio 127 i 139 transakcji w por√≥wnaniu do 111 i 101 w tych samych okresach 2021 r. Z kolei ich ŇāńÖczna wartoŇõńá spadŇāa zaledwie o 12% i 16% w ujńôciu r/r (pomijajńÖc rundńô DocPlanner). Trudno zatem dopatrywańá sińô w tych danych znacznego zaŇāamania rynku. Podobne statystyki obserwujemy na innych rynkach geograficznych. Najwińôksze spadki dotyczńÖ wycen sp√≥Ňāek bńôdńÖcych na p√≥Ňļniejszych etapach rozwoju (Seria A+) oraz wielkoŇõci tych rund. Natomiast inwestycje seed i pre-seed majńÖ sińô nadal wzglńôdnie bardzo dobrze.

DrugńÖ kwestińÖ jest liczba ogŇāoszonych w ostatnich miesińÖcach nowo zebranych funduszy VC, takich jak: bValue, Simpact, Smok, OTB, Inovo czy MOC. Te fundusze chcńÖ i bńôdńÖ chciaŇāy robińá inwestycje. Nawet jeŇõli bńôdńÖ miaŇāy bardziej rygorystyczne oczekiwania niŇľ wczeŇõniej.

Warto teŇľ wspomnieńá o wyczekiwanej nowej perspektywie budŇľetowej UE. W ostatnich dniach dowiedzieliŇõmy sińô, Ňľe ruszajńÖ konkursy ‚Äď w tym odŇõwieŇľonej Szybkiej ŇöcieŇľki. Ponownie znaczna czńôŇõńá z tego miliardowego budŇľetu trafi do startup√≥w. To wszystko uzupeŇānia Europejski Funduszu Inwestycyjny doŇāńÖczajńÖcy do pierwszych (z wielu) funduszy impactowych.

Czy na rynku bńôdzie mniej kapitaŇāu niŇľ w 2022 roku? MoŇľliwe. Ale czy bńôdzie go tak maŇāo, aby rynek sińô istotnie skurczyŇā. To maŇāo prawdopodobne.

Piotr ŇĀupiŇĄski: Po tńÖpnińôciu na gieŇādach wiosnńÖ 2022 roku klimat w branŇľy technologii zdecydowanie sińô zmieniŇā. W sektorze sp√≥Ňāek prywatnych skoŇĄczyŇāa sińô era hiperwzrostu za wszelkńÖ cenńô, wieluset milionowych nakŇāad√≥w na skalowanie biznesu bez zwaŇľania na bilans. PoniewaŇľ gieŇāda przestaŇāa przyjmowańá bezkrytycznie obietnice przyszŇāych zysk√≥w, podejŇõcie do nich musieli zmienińá teŇľ zarzńÖdzajńÖcy funduszami p√≥Ňļnego etapu (rundy B+), kt√≥rzy upŇāynniajńÖ swoje portfolio rynkach publicznych. Teraz mantrńÖ kaŇľdego takiego inwestora jest ‚Äěclear path to profitability‚ÄĚ, czyli wiarygodny plan biznesowy na osińÖgnińôcie progu rentownoŇõci.

Im wczeŇõniej w cyklu Ňľycia sp√≥Ňāki, tym wpŇāyw tej zmiany na postrzeganie danego biznesu przez inwestor√≥w jest mniejszy. Sp√≥Ňāki na etapie Seed szukajńÖ swojego Product-Market Fit, czyli odpowiedzi na podstawowe pytanie o sens istnienia ich produktu. Nie da sińô spriorytetyzowańá rentownoŇõci ponad to zadanie. Natomiast myŇõleńá o przyszŇāej rentownoŇõci w pewnym stopniu sp√≥Ňāki muszńÖ, w bardzo niewielu przypadkach pytanie ‚Äějak sp√≥Ňāka chce zarabiańá na siebie?‚ÄĚ zostanie odsunińôte przez inwestor√≥w z notatkńÖ ‚Äědo wymyŇõlenia p√≥Ňļniej‚ÄĚ.

KapitaŇā prywatny na inwestycje w fundusze VC skurczyŇā sińô przez spadki na gieŇādach. Managerom funduszy jest trudniej pozyskiwańá Ňõrodki od inwestor√≥w niŇľ rok temu. Trzeba m√≥c pochwalińá sińô dobrymi wynikami i mieńá wypracowanńÖ strategińô.

WartoŇõńá kapitaŇāu alokowanego w sp√≥Ňāki zmaleje we wszystkich segmentach rynku technologii w stopniu proporcjonalnym do etapu rozwoju biznesu. Fundusze p√≥Ňļnego etapu obejrzńÖ kaŇľde euro dwa razy zanim je alokujńÖ. Na etapie Seed efekt bńôdzie relatywnie najmniej odczuwalny, ale fundraising z pewnoŇõcińÖ jest trudniejszy niŇľ do tej pory.

W zwińÖzku z sytuacjńÖ gospodarczńÖ w kraju i na Ňõwiecie, na jakie wyzwania muszńÖ przygotowańá sińô zar√≥wno fundusze, jak i startupy? Czy muszńÖ w jakiŇõ spos√≥b zmienińá dotychczasowy model dziaŇāania?

Maciej Balsewicz: Wszyscy inwestorzy jak mantrńô powtarzajńÖ dzisiaj hasŇāo ‚ÄěrentownoŇõńá‚ÄĚ lub przynajmniej ‚ÄědńÖŇľenie do rentownoŇõci‚ÄĚ. Tak wińôc startupy, kt√≥re sńÖ daleko od rynku, tj. majńÖ niskie przychody lub nie majńÖ ich w og√≥le, a r√≥wnoczeŇõnie majńÖ wysoki ‚Äěburn rate‚ÄĚ, stanńÖ przed sporymi wyzwaniami. W zwińÖzku z tym rozsńÖdne wydaje sińô wydŇāuŇľanie tzw. ‚Äěrunway‚ÄĚ, czyli okresu, w kt√≥rym moŇľna pokrywańá koszty dzińôki ostatniemu finansowaniu. JeŇõli ktoŇõ jest juŇľ w trakcie zbierania rundy, zalecaŇābym liczenie ‚Äěrunway‚ÄĚ do 1. kwartaŇāu 2025.

Robert Grygorowicz: Fundusze, kt√≥re juŇľ pozyskaŇāy kapitaŇā sńÖ w doŇõńá komfortowej sytuacji, bo strzegńÖ ich wieloletnie wińÖŇľńÖce umowy z inwestorami. Ci, kt√≥rzy obecnie prowadzńÖ proces fundraisingu majńÖ trochńô trudniej. Inaczej sprawa wyglńÖda po stronie founder√≥w startup√≥w. WaŇľny jest dŇāuŇľszy runway (przynajmniej 18 miesińôcy) i skonkretyzowany plan B na wypadek problem√≥w z zebraniem kolejnej rundy po atrakcyjnych warunkach. W praktyce oznaczajńÖcy moŇľliwoŇõńá przejŇõcia na wolniejszy rozw√≥j organiczny czy osińÖgnińôcia lokalnej rentownoŇõci (np. na danym rynku geograficznym). RoŇõnie teŇľ zapotrzebowanie na rundy kontynuacyjne (tzw. follow-on) realizowane przez dotychczasowych wsp√≥lnik√≥w, a te fundusze, kt√≥re majńÖ takie moŇľliwoŇõci sńÖ lepiej postrzegane w procesie inwestycyjnym.

Piotr ŇĀupiŇĄski: Trudniejsze pozyskiwanie kapitaŇāu i maŇāy apetyt inwestor√≥w na ryzyko zmuszajńÖ do przygotowania sińô na trudne czasy. Startupy przede wszystkim muszńÖ myŇõleńá o swoim runway, czyli liczbie miesińôcy dziaŇāalnoŇõci, na kt√≥rńÖ wystarczy im pienińôdzy. W ostatnim cyklu dobrej koniunktury Ňõrodki zebrane w rundzie wystarczaŇāy czasem na mniej niŇľ 12 miesińôcy, bo tak szybkie byŇāo tempo ich poŇľytkowania i tak Ňāatwe ich pozyskanie z rynku, jeŇõli tylko wzrost przychod√≥w byŇā wysoki. Teraz naleŇľy myŇõleńá w perspektywie 18-24 miesińôcy, co wińÖŇľe sińô z redukcjńÖ cel√≥w przychodowych i bazy kosztowej. Niestety wiele sp√≥Ňāek musi redukowańá zatrudnienie.

Jak w Waszej ocenie generalnie zmieni sińô branŇľa VC w 2023 roku? Czego chcielibyŇõcie widzieńá w branŇľy VC mniej lub wińôcej w nadchodzńÖcym 2023 roku?

Maciej Balsewicz: W latach 2023-2024 nastńÖpi silna weryfikacja modeli biznesowych startup√≥w. Wiele z nich moŇľe nie przetrwańá tego okresu lub nie osińÖgnie Ňľadnego wzrostu. Tak naprawdńô przez pewien czas pozostanie duŇľńÖ niewiadomńÖ jaka jest realna wartoŇõńá portfeli funduszy. Wiele sp√≥Ňāek jest cińÖgle wycenianych po ostatnich rundach, ale wiadomo, Ňľe nie zbiorńÖ kapitaŇāu przez najbliŇľsze 18-24 miesińÖce przy tej samej wycenie. W praktyce, w oczekiwaniu na lepsze czasy, te wyceny zostanńÖ zamroŇľone, razem z rundami. To moŇľe spowodowańá pewnńÖ dezorientacjńô wŇõr√≥d inwestor√≥w funduszy VC. ŇĽeby ocenińá dzisiaj realnie wartoŇõńá portfela funduszu VC opartego o wyceny z kolejnych rund, pewnie naleŇľaŇāoby wartoŇõńá portfela pomnoŇľyńá x0.5.

Robert Grygorowicz: Spodziewam sińô utrzymania trendu z koŇĄc√≥wki zeszŇāego roku, czyli wińôkszego przywińÖzania do plan√≥w na urentownienie operacji sp√≥Ňāki w rozsńÖdnej perspektywie czasu, a takŇľe urealnienia mnoŇľnik√≥w wyceny w p√≥Ňļniejszych rundach (Seria A+). Nie spodziewam sińô znacznych og√≥lnorynkowych rewolucji.

Inaczej wyglńÖda sytuacja poszczeg√≥lnych branŇľ. Tu z pewnoŇõcińÖ zyskańá mogńÖ sp√≥Ňāki automatyzujńÖce procesy biznesowe, redukujńÖce koszty, w tym energii, a stracńÖ pewnie wszelkie innowacje przemysŇāowe, szczeg√≥lnie hardware‚Äôowe. Ich odbiorcy w koŇĄcu bńôdńÖ cierpieńá na spowolnienie aktywnoŇõci przemysŇāowej i przesunńÖ wiele plan√≥w inwestycyjnych na kolejne lata. Ewentualne prognozowane spadki dochod√≥w ludnoŇõci nie sprzyjajńÖ teŇľ produktom konsumenckim, innym niŇľ te pierwszej potrzeby.

Wiele moŇľe sińô zmienińá w kontekŇõcie wszelkiej maŇõci rozwińÖzaŇĄ cleantechowych. Presja regulator√≥w czy sektora bankowego, a takŇľe cele strategii UE stymulujńÖ zapotrzebowanie na ten rodzaj produkt√≥w. Od strony finansowania rosnńÖńá powinna takŇľe liczba funduszy impactowych ‚Äď tj. takich, kt√≥re w strategii majńÖ inwestycje w projekty pocińÖgajńÖce za sobńÖ pozytywne zmiany spoŇāeczne czy Ňõrodowiskowe. W tym kontekŇõcie motorem napńôdowym w UE bńôdzie EIF, kt√≥ry wińôkszoŇõńá swojego budŇľetu na inwestycje w fundusze VC chce lokowańá wŇāaŇõnie w takich funduszach impactowych.

Piotr ŇĀupiŇĄski: Z mojej perspektywy widzńô przesunińôcie z konkurencji mińôdzy funduszami inwestujńÖcymi na tym samym etapie w stronńô kooperacji. RozŇāoŇľenie ryzyka w sytuacji podwyŇľszonej niepewnoŇõci jest korzystne dla wszystkich zainteresowanych, procesy inwestycyjne rzadziej dziejńÖ sińô w karkoŇāomnym tempie, wińôc jest wińôcej przestrzeni na budowanie sensownych syndykat√≥w.

Co radzicie przedsińôbiorcom, kt√≥rzy w 2023 roku planujńÖ zebrańá pierwszńÖ lub kolejnńÖ rundńô finansowania?

Maciej Balsewicz: WcińÖŇľ wydaje mi sińô, Ňľe jest to dobry okres na zakŇāadanie biznesu i na inwestowanie. Dlaczego? Wszystko widańá wyraŇļniej, tzn. jest duŇľo mniej pienińôdzy, wińôc lepiej widańá fundamenty biznesu, nie ma wzrost√≥w sztucznie pompowanych tanim pienińÖdzem, mniej jest bezsensownych biznes√≥w i Ňāatwiej jest wypatrzyńá mocnych founder√≥w. Dla tych najlepszych zawsze znajdzie sińô kapitaŇā. To tak, jakbyŇõmy do wyŇõcigu dopuŇõcili zawodowych kolarzy, a amatorzy zostaliby wyeliminowani na etapie kwalifikacji. Wiadomo, Ňľe zawodowcy w tych, czy innych czasach sobie poradzńÖ, ale jak startujńÖ z amatorami zawsze jest ryzyko kontuzji lub przypadkowej kraksy. Gdy startujńÖ sami zawodowcy, jest czysty wyŇõcig.

Robert Grygorowicz: Przede wszystkim wzińÖńá pod uwagńô wydŇāuŇľony czas finalizacji rundy i wyŇľsze oczekiwania wzglńôdem postńôp√≥w sprzedaŇľowych. JeŇõli dotychczasowe dziaŇāania nie przyniosŇāy efektu, to trudniej bńôdzie zbudowańá przekonanie wŇõr√≥d inwestor√≥w, Ňľe w 2023 bńôdzie lepiej.

Warto teŇľ zwr√≥cińá uwagńô na r√≥Ňľne alternatywne do VC Ňļr√≥dŇāa finansowania, jak granty z nowej perspektywy budŇľetowej. WaŇľne jest, aby trzymańá w gotowoŇõci plan B na wypadek trudnoŇõci z pozyskaniem nowych Ňõrodk√≥w. Identyfikacja przestrzeni do redukcji koszt√≥w i wydŇāuŇľenia runway jest kluczowa.

Perturbacje na rynku i wzrost poziomu trudnoŇõci w pozyskaniu inwestor√≥w, to takŇľe dobra okazja, aby zajńÖńá sińô sprawami wewnńôtrznymi. Mowa przede wszystkim o poprawie struktury udziaŇāowej (tzn. cap table), jeŇõli ulegŇāa zbytniemu rozwodnieniu wzglńôdem etapu rozwoju sp√≥Ňāki czy uzupeŇānieniu kluczowego zespoŇāu o brakujńÖce kompetencje. Wszystko co moŇľna zrobińá, aby poprawińá atrakcyjnoŇõńá inwestycyjnńÖ sp√≥Ňāki jest warte zaopiekowania.

Piotr ŇĀupiŇĄski: Mierzyńá marŇľńô swojego biznesu na wszystkich poziomach. Nawet jeŇõli jest za wczeŇõnie, Ňľeby je optymalizowańá, przedsińôbiorcy powinni wiedzieńá, jak i jakimi narzńôdziami bńôdńÖ je ksztaŇātowańá w czasie.

PrzyjńÖńá realistyczne oczekiwania co do wielkoŇõci rundy.

ńÜwiczyńá pitch moŇľliwie duŇľo i z osobami dajńÖcymi jakoŇõciowy feedback. To umiejńôtnoŇõńá w moim odczuciu czńôsto pomijana przez founder√≥w z CEE, a potrafińÖca zawaŇľyńá na procesie rozm√≥w z inwestorami.

Przeczytaj r√≥wnieŇľ:

ūüĎČ Fintech 2022. BranŇľowe podsumowanie roku i predykcje na najbliŇľsze miesińÖce

ūüĎČ Jak zmienia sińô deeptech w Polsce? Podsumowujemy 2022 r. w deeptechu

ūüĎČ Postpandemiczna rzeczywistoŇõńá w branŇľy MedTech ‚Äď podsumowanie roku 2022

ūüĎČ Podsumowanie 2022 roku w przemyŇõle 4.0 i prognozy ekspert√≥w na 2023

ūüĎČ Dobry czas dla startup√≥w wellbeing ‚Äď podsumowanie 2022

ūüĎČ W Europie jest 3647 martech√≥w, a aŇľ 20% z nich dziaŇāa w Polsce. Podsumowanie 2022 roku w martechu